КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Ан-з платежеспособности, ликвидности и финансовой уст-ти

|

|

|

|

Анализ состава, стр-ры и дин-ки ист-ков финансирования деят-ти организации. Оптимизация стр-ры капитала на основе расчетов и оценки эффекта финансового рычага.

К собственным ист-кам отн-ся уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль (убыток). Собственные средства пополняются за счет внутренних ист-киов (чистая прибыль, амортизационные отчисления, фонд переоценки имущества, прочие ист-кии) и внешних ист-киов (выпуск акций, безвозмездная финансовая помощь, прочие внешние ист-кии).

К заемным средствам отн-ся долгосрочные и краткосрочные обязательства организации:

- долгосрочные кредиты и займы;

- краткосрочные кредиты и займы;

- средства кредиторской задолженности.

К заемным средствам, используемым на предприятии длительное время, отн-ся долгосрочные кредиты банков (полученные на срок более одного года) и долгосрочные займы (суды заимодавцев на срок более года). Наиб распр-ой счит-ся доля собств рес-сов в размере 50% - 60%.

Одним из пок-лей, применяемых для оценки эффективности использования заемного капитала, является эффект финансового рычага (ЭФР):

ЭФР = (Rк – Ст%) (1 - Кн) * ЗК / СК,

где Rк — экономическая рент-ть совокупного капитала до уплаты налогов и процентов за кредит, % (приб до налогообл/капитал орг-ции);

Ст% - цена заемного капитала (средн ставка по кредитам, займам);

Кн - уровень налогового изъятия из прибыли (отн-е налогов из прибыли к сумме прибыли после уплаты процентов)

ЗК - ср-яя сумма заемного капитала;

СК - ср-яя сумма собственного капитала.

ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предпр-я. Положительный ЭФР возникает в тех случаях, когда рент-ть совокупного капитала выше средневзвешенной цены заемных рес-сов. Например, рент-ть совокупного капитала после уплаты налога составляет 15%, в то время как цена заемных рес-сов равна 10%. Разность между ст-тью заемных средств и доходностью совокупного капитала позволит увеличить рент-ть собственного капитала. При таких условиях выгодно увеличивать плечо финансового рычага, т.е. долю заемного капитала. Если Rк < Ст%, создается отрицательный ЭФР, в результате чего происходит «проедание» собственного капитала, что может стать причиной банкротства предпр-я.

Пок-ли фин уст-ти определяются на основании данных баланса. Они рассч-ся на опред дату сост-я балансов и рассм-ся в дин-ке. Осн-е пок-ли рыночной уст-ти (формулы расчета пок-лей представлены на основании строк баланса):

1) коэф-т финансовой активности. Показывает, сколько заемных средств орг-ция привлекла на 1 руб. собственного капитала:

U1 = ЗК/СК, ЗК –заемн капитал, СК – собств кап-л

2) коэф-т обеспеченности оборотных активов собственными оборотными средствами. Показывает, какая часть оборотных средств финансируется за счет собственных ист-киов:

U2 = собственные оборотн ср-ва/оборотные активы

3) коэф-т финансовой независимости (коэф-т автономии). Показывает удельный вес собственных средств в общей сумме ист-киов финансирования:

U3 = СК/СК+ЗК

4) коэф-т маневренности собственных средств. Показывает способность организации поддерживать уровень собственного оборотного капитала и пополнять собственные оборотные средства в случае необходимости за счет собственных источников.:

U4 = СОС/СК

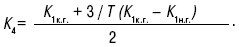

, где

, где

КВОСТ – коэффициент восстановления платежеспособности;

Т – отчетный период в месяцах (12 месяцев);

6 – период восстановления платежеспособности в месяцах;

КТЛкг, КТЛнг − фактическое значение коэффициента текущей ликвидности на конец и на начало отчетного периода;

КТЛнорм – нормативное значение коэффициента текущей ликвидности (КТЛнорм = 2).

Коэф-т утраты платежеспособности отражает возм-ть утраты орг-цией своей платежеспособности в течение 3 месяцев:

1. Коэффициент абсолютной ликвидности - показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. (ден ср-ва + краткосроч фин вложения)/краткосрочн активы.

2. Коэффициент текущей ликвидности - характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. (ден ср-ва + кратк финн влож + кратк дебит зад-ть)/краткоср активы

|

|

|

|

|

Дата добавления: 2015-04-24; Просмотров: 568; Нарушение авторских прав?; Мы поможем в написании вашей работы!