КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Особливості розрахунків в електронних системах типу «клієнт-банк». 2 страница

|

|

|

|

Тема 3.2 Методи розрахунку прибутку від реалізації продукції

1. Метод прямого розрахунку прибутку.

2. Розрахунок прибутку на підставі показника витрат на одну гривню продукції.

3. Економічний метод розрахунку прибутку.

4. Прибуток як результат фінансово-господарської діяльності підприємства.

1. Метод прямого розрахунку прибутку.

Управління формуванням прибутку від реалізації продукції (товарів, робіт, послуг) передбачає розрахунок його планового обсягу. Планування, прогнозування суми прибутку суб'єктів господарювання необхідне для складання поточних і перспективних фінансових планів.

Визначення суми прибутку від реалізації продукції (товарів, робіт, послуг) має певні особливості залежно від сфери діяльності суб'єкта господарювання: виробничої сфери, торгівлі, сфери послуг.

У виробничій сфері є особливості в розрахунках прибутку від реалізації продукції промисловими і сільськогосподарськими підприємствами, будівельними організаціями, підприємствами транспорту. У сфері послуг будуть особливості визначення прибутку від надання послуг комерційними банками, страховими компаніями, інвестиційними фондами, підприємствами торгівлі.

На підприємствах виробничої сфери можуть бути використані три методи розрахунку прибутку від реалізації продукції: прямого розрахунку, за показником витрат на одну гривню продукції, економічний (аналітичний) метод.

Метод прямого розрахунку. Прибуток розраховується за окремими видами продукції, що виробляються і реалізуються. Для розрахунку необхідні такі вихідні дані.

1. Перелік і кількість продукції відповідної номенклатури (асортименту), що планується до виробництва і реалізації.

2. Собівартість одиниці продукції.

3. Ціна одиниці продукції (ціна виробника).

Приклад 1.

Підприємство планує реалізувати 400 виробів. Собівартість одного виробу 12 грн. Ціна виробу 15 грн.

1 варіант розрахунку. Прибуток від реалізації одного виробу 3 грн. (15 грн. - 12 грн.). Прибуток від реалізації всіх виробів 1200 грн. (400*3 грн.).

2 варіант розрахунку. Обсяг реалізації всіх виробів 6000 грн. (400*15 грн.). Собівартість реалізованих виробів 4800 грн. (400*12 грн.). Прибуток від реалізації виробів 1200 грн. (6000 грн. - 4800 грн.).

Цей метод розрахунку застосовується за відносно невеликого асортименту продукції. Метод достатньо точний, але надто трудомісткий, коли реалізується великий асортимент продукції. Крім того, він не дає можливості визначити вплив на прибуток окремих факторів.

2. Розрахунок прибутку на підставі показника витрат на одну гривню продукції.

Розрахунок прибутку на підставі показника витрат на 1 грн. продукції. Це укрупнений метод. Може застосовуватись по підприємству в цілому за розрахунку прибутку від випуску, реалізації всієї продукції. Передбачається використання даних про виробничі витрати та реалізацію продукції за попередній період, а також очікувану їх зміну, що прогнозується в наступному періоді.

Приклад 2.

Витрати на 1 грн. продукції, що реалізується в звітному періоді, - 82 коп. (розраховується діленням собівартості продукції на обсяг реалізації в оптових цінах). Планується зниження витрат на 1 грн. продукції, що буде реалізована, на 2 коп. Обсяг реалізації продукції в періоді, що планується, в оптових цінах - 1100 тис. грн.

1-й варіант розрахунку. Витрати, що плануються на 1 грн. реалізованої продукції, - 80 коп. (82 коп. - 2 коп.). Собівартість продукції, що її буде реалізовано в плановому періоді, - 880 тис. грн. (1100 тис. грн.*0,80 грн.). Прибуток від реалізації продукції в плановому періоді - 220 тис. грн. (1100 тис. грн. - 880 тис. грн.).

2-й варіант розрахунку. Витрати, що плануються на 1 грн. реалізованої продукції, - 80 коп. (82 коп. - 2 коп.). Прибуток на 1 грн. продукції, що її буде реалізовано в плановому періоді, - 20 коп. (100 коп. - 80 коп.). Прибуток від реалізації продукції в плановому періоді 220 тис. грн. (1100 тис. грн. * 0,20 грн.).

За цього методу розрахунку також бракує можливості визначити вплив окремих чинників на обсяг прибутку, його зміну.

3. Економічний метод розрахунку прибутку.

Економічний (аналітичний) метод. Може використовуватися для розрахунку прибутку від випуску (реалізації) продукції. Він відрізняється від уже розглянутих методів розрахунку прибутку тим, що дає змогу визначити не тільки загальну суму прибутку, а й вплив на неї зміни окремих чинників: обсягу виробництва (реалізації) продукції; собівартості продукції; рівня оптових цін і рентабельності продукції; асортименту та якості продукції.

Розрахунок прибутку цим методом здійснюється окремо за порівнянною і непорівнянною продукцією в плановому періоді. Порівнянна продукція - це продукція, що вироблялася в попередньому періоді. Непорівнянна продукція - це продукція, що не вироблялася на підприємстві в попередньому періоді.

Розрахунок прибутку за порівнянною продукцією здійснюється в такій послідовності:

* визначається очікуваний базовий прибуток і базова рентабельність продукції;

* порівнянна продукція планового періоду визначається за собівартістю періоду, що передував плановому;

* виходячи з рівня базової рентабельності продукції розраховується прибуток за порівнянною продукцією в плановому періоді;

* розраховується вплив окремих чинників на зміну прибутку в періоді, що планується.

4. Прибуток як результат фінансово-господарської діяльності підприємства.

Розрахунок базового прибутку здійснюється на підставі звітних або очікуваних даних за попередній період. Базовий прибуток - це прибуток від випуску (реалізації) продукції в періоді, що передував плановому. За його розрахунку здійснюється коригування звітного, очікуваного прибутку з урахуванням чинників, що на нього вплинули тоді, але не діятимуть у періоді, що планується: зміна оптових цін, припинення випуску окремих видів продукції, зміна рентабельності окремих видів продукції, зниження їх собівартості. Від точного розрахунку базового прибутку залежить точність усіх наступних розрахунків.

Приклад 3.

Базова рентабельність визначається діленням базового прибутку (30 000 грн.) на очікувану собівартість продукції за період, що передує плановому (150 000 грн.).

Базова рентабельність становитиме 20% (ЗО 000: 150 000 * 100%).

Собівартість порівнянної продукції в періоді, що планується, - 160000грн. Зниження собівартості продукції в періоді, що планується,- 1%.

Відтак собівартість порівнянної продукції в плановому періоді, виходячи із собівартості попереднього періоду, дорівнюватиме 158400 грн. (160000: (100%- 1%) * 100%).

Прибуток від зниження собівартості порівнянної продукції в періоді, що планується, проти попереднього дорівнюватиме 1600грн. (160000 грн. - 158400 грн.).

Прибуток від випуску (реалізації) порівнянної продукції в періоді, що планується, виходячи з рівня базової рентабельності, становитиме 31680 грн. (158400 грн. * 20%: 100%).

Різниця 1680 грн. (31680 грн. - 30000 грн.) - це збільшення прибутку від випуску (реалізації) порівнянної продукції в періоді, що планується, унаслідок впливу такого чинника, як збільшення обсягу випуску продукції.

Прибуток від випуску (реалізації) непорівнянної продукції може бути розрахований методом прямого розрахунку, якщо є відповідні вихідні дані. За браком таких прибуток розраховується для всієї непорівнянної продукції з використанням показника середньої рентабельності продукції по підприємству.

Приклад 4.

Собівартість непорівнянної продукції, що планується до випуску і реалізації, - 25000 грн. Середня рентабельність продукції на підприємстві в поточному періоді - 20%. Прибуток становитиме 5 тис. грн. (25 тис. грн. * 20%: 100%).

Слід зазначити, що в тому разі, коли розрахунок прибутку розглянутими вище методами здійснений виходячи із загального випуску продукції, окремо розраховується прибуток від реалізації продукції. При цьому враховується обчислена сума прибутку від випуску продукції, а також зміна прибутку в залишках нереалізованої продукції. Може бути використана така формула розрахунку:

Прп = Пзпп + Пвп - Пзкп

де Прп - прибуток від реалізації продукції;

Пзпп - прибуток у залишках нереалізованої продукції на початок планового періоду;

Пвп - прибуток від випуску продукції;

Пзкп - прибуток у залишках нереалізованої продукції на кінець планового періоду.

Прибуток у залишках нереалізованої продукції можна розраховувати за методом прямого розрахунку, якщо є відповідні вихідні дані. Проте, як правило, дуже складно визначити асортимент, перелік виробів у залишках, особливо на кінець періоду, що планується.

Тому частіше прибуток у залишках нереалізованої продукції розраховується за показником рентабельності продукції. При цьому прибуток у залишках нереалізованої продукції на початок планового періоду обчислюється множенням собівартості цих залишків на середню рентабельність продукції на підприємстві в попередньому періоді (або в четвертому кварталі попереднього року за розрахунку прибутку на плановий рік).

Прибуток у залишках нереалізованої продукції на кінець планового періоду можна розрахувати множенням їхньої собівартості на середню рентабельність продукції на підприємстві в період, що планується (або в четвертому кварталі планового року за розрахунку прибутку на плановий рік).

Зведений розрахунок прибутку від реалізації продукції можна подати так (тис. грн.).

1. Залишки продукції на початок планового періоду:

- за оптовими цінами 220

- за собівартістю 190 Прибуток 30

2. Випуск продукції в плановому періоді:

- за оптовими цінами 7000

- за собівартістю 5600 Прибуток 1400

3. Залишки продукції на кінець планового періоду:

- за оптовими цінами 200

- за собівартістю 160 Прибуток 40

4. Реалізація продукції в плановому періоді (1+2-3):

- за оптовими цінами 7020

- за собівартістю 5630 Прибуток 1390

Із розглянутих методів обчислення прибутку метод прямого розрахунку практично може бути використаний на підприємствах різних сфер діяльності і галузей економіки. Щодо аналітичного методу розрахунку і методу з використанням показника витрат на 1 грн. продукції, то методологія й окремі положення можуть бути застосовані також і на підприємствах сфери послуг.

Відповідно до положень (стандартів) бухгалтерського обліку визначення фінансових результатів від операційної діяльності підприємства в цілому можна здійснити за такою схемою (тис. грн.)-

1. Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) 6300

2. Відрахування з доходу:

- податок на додану вартість 1050

- акцизний збір 320

- рентні платежі

- інші відрахування 250

3. Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) (1-2) 4680

4. Собівартість реалізованої продукції (товарів, робіт, послуг) 3000

5. Валовий прибуток (збиток) (3-4) 1680

6. Інші операційні доходи 1240

7. Адміністративні витрати 950

8. Витрати на збут 220

9. Інші операційні витрати 660

10. Фінансові результати (прибуток) від операційної діяльності (5 + 6 -7-8-9) 1090

Тема 3.3 Сутність і методи обчислення рентабельності

1. Прибуток та рентабельність підприємства.

2. Класифікація показників рентабельності.

3. Формування прибутку від реалізації продукції.

1. Прибуток та рентабельність підприємства.

Прибуток як кінцевий фінансовий результат діяльності підприємства становить собою різницю між загальною сумою доходів і витратами на виробництво і реалізацію продукції.

На рівні підприємства прибутком вважається частина чистого доходу, що обраховується як різниця між чистим доходом, отриманим від продажу продукції (активів), обчисленої за відпускними цінами виробника без ПДВ і акцизного збору, та витратами на її виробництво і реалізацію (залишковою вартістю активів).

Розрізняють:

q обліковий прибуток (збиток);

q податковий прибутки (збитки) підприємства.

Податковий прибуток (об'єкт оподаткування) - це сума прибутку підприємства, визначена за податковим законодавством (згідно зі Законом України “Про оподаткування прибутку підприємств”), який є об’єктом оподаткування за звітний період:

Оо = Дв - (Вв + А)

Оо — об’єкт оподаткування податку на прибуток (податковий прибуток), грн;

Дв — скориговані валові доходи підприємства за звітний період, грн;

Вв — скориговані валові витрати підприємства за звітний період, грн;

А — сума нарахованої за звітний період амортизації основних засобів, нематеріальних активів та інших оборотних активів, гри.

Обліковий прибуток — це сума прибутку до оподаткування, визначена в бухгалтерському (фінансовому) обліку, яку записують у Звіті про фінансові результати підприємства за звітний період. Сума облікового прибутку відрізняється від суми податкового прибутку підприємства через відмінності в методиках їх обчислення.

Види облікового прибутку підприємства:

q валовий прибуток від реалізації продукції, робіт, послуг;

q прибуток від операційної діяльності;

q прибуток від звичайної діяльності до оподаткування;

q прибуток від надзвичайних подій.

2. Класифікація показників рентабельності.

Рентабельність безпосередньо пов'язана з отриманням прибутку. Однак її не можна ототожнювати з абсолютною сумою отриманого прибутку. Рентабельність - це відносний показник, тобто рівень прибутковості, що вимірюється у відсотках.

Різні варіанти рішень, що приймаються при визначенні прибутку, поточних витрат, авансованої вартості, для розрахунку рентабельності, зумовлюють наявність значної кількості показників рентабельності.

На рис. 4.4 наведено класифікацію показників рентабельності. Обчислення рентабельності окремих видів продукції (робіт, послуг) може грунтуватися на показниках прибутку від їх випуску або реалізації. При цьому поточні витрати можуть братися в таких варіантах: собівартість продукції (виробнича); собівартість продукції за виключенням матеріальних витрат (заново створена вартість); вартість продукції в цінах виробника (вартість за мінусом непрямих податків).

Для розрахунку рівня рентабельності підприємств можуть використовуватися: загальний прибуток; прибуток від реалізації продукції (робіт, послуг), тобто від основної діяльності. При цьому прибуток зіставляється з авансованою вартістю, яку можна визначати в різних варіантах (весь капітал підприємства, власний капітал, позичковий капітал, основний капітал, оборотний капітал).

Для розрахунку рентабельності галузей економіки береться загальна сума прибутку, отримана підприємствами, об'єднаннями, іншими госпрозрахунковими формуваннями, що входять у відповідну галузь економіки. На рівень рентабельності галузі впливатиме наявність у ній низькорентабельних і збиткових підприємств.

Рентабельність – це відносний показник прибутковості підприємства, який характеризує ефективність витрат підприємства загалом або ефективність окремих видів продукції.

Рентабельність продукції розраховується на всю продану продукцію і за окремими її видами:

Рпр = Впп: Спп х 100%

Рпр — рентабельність продукції;

Впп — валовий, прибуток, отриманий від продажу продукції;

Спп — собівартість проданої продукції.

Рв = Вп: Св х 100%

Рв — рентабельність виробу;

Вп — валовий прибуток, передбачений у ціні виробу;

Св— собівартість виробу.

Рентабельність (дохідність) продажу продукції:

Рп = Впп: Гн х 100%

Гн — обсяг грошових надходжень від продажу продукції.

Показник рентабельності продажу характеризує ефективність поточних затрат підприємства і дохідність від проданої продукції.

Рентабельність основного капіталу (немобільних активів) та обігового капіталу (мобільних активів) розраховують таким чином:

Рок = Пч: Вна х 100%

Ркп = Пч: (Вна + Вма) х 100%

Рок — рентабельність основного капіталу;

Ркп — рентабельність капіталу підприємства;

Пч — чистий прибуток;

Вна — вартість немобільних активів (основних засобів, нематеріальних і фінансових активів);

Вма— вартість мобільних активів (обігового капіталу).

Показник рентабельності активів показує дохідність всього капіталу та інвестицій у підприємство.

3. Формування прибутку від реалізації продукції.

Абсолютна сума прибутку, отримана підприємством, у тім числі прибуток від основної діяльності, є дуже важливими показниками. Однак вони не можуть характеризувати рівень ефективності господарювання. За інших однакових умов більшу суму прибутку отримає підприємство, яке володіє більшим капіталом, використовує більше живої і матеріалізованої праці, більше виробляє і реалізує продукції (робіт, послуг).

Прибуток - це частина отриманого на вкладений капітал чистого доходу підприємства, що характеризує його винагороду за ризик підприємницької діяльності.

Щоб зробити висновок про рівень ефективності роботи підприємства, отриманий прибуток необхідно порівняти зі здійсненими витратами. По-перше, витрати можна розглядати як поточні витрати діяльності підприємства, тобто собівартість продукції (робіт, послуг). Тут можливі різні варіанти визначення поточних витрат і прибутку, що використовуються у розрахунках.

По-друге, витрати можна розглядати як авансовану вартість (авансований капітал) для забезпечення виробничої та фінансово-господарської діяльності підприємства. Тут також можливі різні варіанти визначення авансованої вартості й визначення прибутку, що береться для розрахунків.

Співвідношення прибутку з авансованою вартістю або поточними витратами характеризує таке поняття, як рентабельність. У найширшому, найзагальнішому розумінні рентабельність означає прибутковість або дохідність виробництва і реалізації всієї продукції (робіт, послуг) чи окремих видів її; дохідність підприємств, організацій, установ у цілому як суб'єктів господарської діяльності; прибутковість різних галузей економіки.

Тема 3.4 Розподіл і використання прибутку

1. Етапи розподілу загального прибутку.

2. Принципи розподілу чистого прибутку.

3. Грошові надходження від інвестиційної, фінансової та іншої звичайної діяльності підприємства.

1. Етапи розподілу загального прибутку.

Прибуток є важливим показником ефективності виробничо-господарської діяльності, а також джерелом формування централізованих і децентралізованих фінансових ресурсів.

Отриманий підприємством прибуток може бути використаний для задоволення різноманітних потреб. По-перше, він спрямовується на формування фінансових ресурсів держави, фінансування бюджетних видатків. Це досягається вилученням у підприємств частини прибутку в державний бюджет. По-друге, прибуток є джерелом формування фінансових ресурсів самих підприємств і використовується ними для забезпечення господарської діяльності.

Отже, отриманий підприємством прибуток є об'єктом розподілу. У розподілі прибутку можна виділити два етапи. Перший етап - це розподіл загального прибутку. На цьому етапі учасниками розподілу є держава й підприємство. У результаті розподілу кожний з учасників одержує свою частку прибутку. Пропорція розподілу прибутку між державою і підприємствами має важливе значення для забезпечення державних потреб і потреб підприємств. Це одне з принципових питань реалізації фінансової політики держави, від правильного вирішення якого залежить розвиток економіки в цілому.

Пропорції розподілу прибутку між державою (бюджетом) і підприємством складаються під впливом кількох, чинників. Істотне значення при цьому має податкова політика держави щодо суб'єктів господарювання. Ця політика реалізується в сумі податків, що сплачуються за рахунок прибутку, у визначенні об'єктів оподаткування, ставках оподаткування, у порядку надання податкових пільг.

Другий етап - це розподіл і використання прибутку, що залишився в розпорядженні підприємств після здійснення платежів до бюджету. На цьому етапі можуть створюватися за рахунок прибутку цільові фонди для фінансування відповідних витрат.

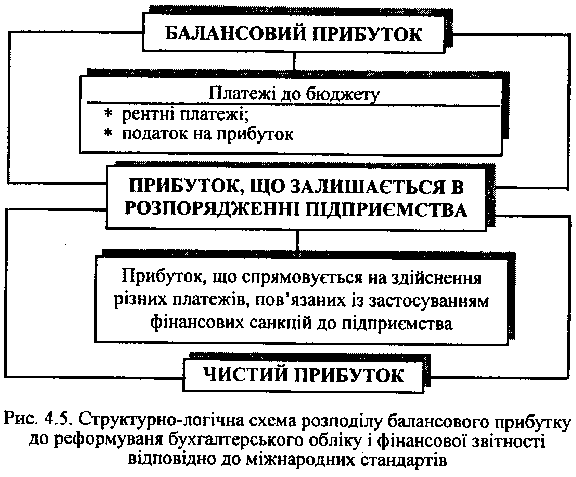

На рис. 4.5 зображено схему розподілу балансового прибутку підприємства до реформування бухгалтерського обліку і фінансової звітності відповідно до міжнародних стандартів. З неї можна зробити висновок, що на обсяг прибутку, який залишався в розпорядженні підприємств, впливали: абсолютна сума отриманого балансового прибутку; платежі в бюджет, здійснювані за рахунок прибутку (рентні платежі, податок на прибуток).

Прибуток, що залишався в розпорядженні підприємства, не дорівнював чистому прибутку. Чинні нормативні акти визначали, що за рахунок прибутку підприємства повинні були сплачувати штрафи в таких випадках:

за порушення господарських договорів із суб'єктами господарювання;

за несвоєчасне подання в податкову адміністрацію необхідних розрахунків;

за затримку перерахування коштів до бюджету і державних цільових фондів;

за приховування прибутку від оподаткування, заниження інших податків;

за недотримання встановлених лімітів забору води або використання води без укладання відповідної угоди (це стосується використання води з державних водогосподарських систем);

за прострочені банківські позички;

за невиконання квоти зі створення робочих місць для інвалідів;

за інші порушення.

З урахуванням особливостей фінансово-господарської діяльності суб'єктів господарювання у різних сферах економіки стягувалися за рахунок прибутку й інші штрафи. Особливо це стосувалося комерційних банків, страхових компаній. Отже, чистий прибуток - це частина прибутку, що залишався в підприємства після сплати податків та можливих штрафів (унаслідок застосування фінансових санкцій).

2. Принципи розподілу чистого прибутку.

Використання чистого прибутку підприємство могло здійснювати через попереднє формування цільових грошових фондів або спрямовуючи кошти безпосередньо на фінансування витрат. Можливий також був розподіл чистого прибутку частково через попереднє формування цільових фондів, а частково шляхом безпосереднього фінансування витрат.

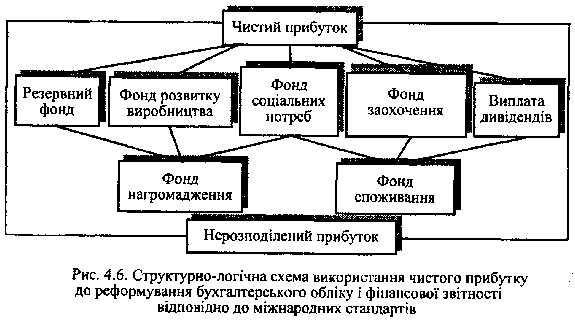

На рис. 4.6 зображено структурно-логічну схему використання чистого прибутку підприємства, до введення національних положень (стандартів) бухгалтерського обліку.

За рахунок чистого прибутку підприємство формувало ряд цільових фондів, кошти яких спрямовували на фінансування певних витрат, задоволення відповідних потреб. Використання чистого прибутку на виплату дивідендів здійснювалося безпосередньо.

Принципове значення в розподілі чистого прибутку мало досягнення оптимального співвідношення між фондом нагромадження і фондом споживання. Ці фонди умовні, безпосередньо на підприємстві вони не утворювалися, а їхню величину можна було встановити на підставі розрахунків використання прибутку на фінансування певних витрат чи заходів. За адміністративної системи управління економікою здійснювалось державне регулювання співвідношення фондів нагромадження і споживання.

Після ліквідації адміністративної системи управління використання чистого прибутку (напрямок і пропорції) визначалися самостійно кожним суб'єктом господарювання. Відповідно до Закону "Про оподаткування прибутку підприємств" від 28 грудня 1994 року, в 1995, 1996, 1997 (перше півріччя) державне регулювання використання чистого прибутку здійснювалося досить активно і в основному суто економічними інструментами, зокрема:

* зменшенням суми податку на прибуток (до 20%) у разі використання прибутку на фінансування реконструкції та модернізації активної частини основних фондів;

* зменшенням оподатковуваного прибутку (до 10% від суми балансового прибутку) за умови використання прибутку на збільшення власних оборотних коштів (поширювалось тільки на державні підприємства);

* зменшенням оподаткованого прибутку на суму прибутку, спрямованого на покриття витрат для утримання об'єктів соціально-культурного призначення, а також витрат на благодійну діяльність.

Згідно із Законом України "Про оподаткування прибутку підприємств" від 22 травня 1997 р. державне регулювання використання чистого прибутку підприємств здійснюється зменшенням оподаткованого прибутку на суму витрат із чистого прибутку: на утримання й експлуатацію об'єктів соціальної інфраструктури (якщо відповідні об'єкти соціальної інфраструктури були на балансі підприємства і утримувались ним на час набуття чинності закону про оподаткування прибутку); на благодійну діяльність (не більше 4% від суми оподаткованого прибутку).

Визначення чистого прибутку підприємства здійснюється виключенням із загальної суми прибутку тільки податку на прибуток. Отримання і сплата штрафів тепер враховуються при визначенні прибутку від іншої операційної діяльності, тобто в процесі формування прибутку. Отже, сплата штрафів підприємством безпосередньо не впливає на обсяг його чистого прибутку, як це мало місце раніше.

Згідно з прийнятими положеннями (стандартами) бухгалтерського обліку не передбачено формування за рахунок прибутку ряду цільових фондів, як це мало місце раніше. Передбачено облік використання чистого прибутку на створення резервного фонду, виплату дивідендів, поповнення статутного фонду, інші напрямки використання.

3. Грошові надходження від інвестиційної, фінансової та іншої звичайної діяльності підприємства.

З переходом на ринкові основи господарювання зростає роль фінансової діяльності підприємств. Пошук фінансових джерел розвитку підприємств у напрямку найефективнішого інвестування фінансових ресурсів, операцій із цінними паперами та інші питання фінансової діяльності набувають важливого значення для фінансових служб підприємств.

Фінансові інвестиції зумовлені потребою ефективного використання вільних фінансових ресурсів, коли кон'юктура фінансового ринку уможливлює отримання значно більшого рівня прибутку на вкладений капітал, ніж операційна діяльність на товарних ринках.

Важливий напрямок фінансової діяльності підприємства за ринкової економіки - це раціональне використання вільних фінансових ресурсів, пошук ефективних напрямків інвестування коштів, які даватимуть підприємству додатковий прибуток. Прибуткове інвестування грошових коштів здійснюється на фінансовому ринку.

Купуючи акції, облігації інших підприємств, необхідно виходити з того, що інвестувати треба тільки надлишкові фінансові ресурси. При цьому в підприємства мають бути готівкові кошти на випадок надзвичайних обставин. Ця готівка може бути у формі грошового залишку на банківських рахунках або у високоліквідних цінних паперах (державних облігаціях, казначейських зобов'язаннях).

Перш ніж придбати акції (облігації) будь-якого підприємства, необхідно всебічно вивчити його діяльність, проаналізувати його фінансові результати. Цінність акцій визначається тими доходами, котрі очікуються підприємством у майбутньому, а не рівнем дивідендів, обіцяних у рекламних проспектах. Не рекомендується давати згоду, маючи лише неперевірену інформацію про стан справ того підприємства, цінні папери котрого планується придбати. Не можна купувати акції фірм, які не публікують звітів про свої доходи.

Стан справ підприємства, до акцій якого виник інтерес, необхідно порівнювати із загальною ситуацією у відповідній галузі економіки.

Підприємствам не рекомендується відмовлятися від придбання акцій (облігацій) тільки через невисокі дивіденди. Іноді ліпше погодитись на порівняно невисокі дивіденди, якщо при цьому забезпечується стабільність і тривалість їх отримання.

Однак брак у нашій країні необхідних умов для функціонування вільного фінансового ринку унеможливлює дотримання цих вимог. В Україні поки що відсутнє ефективне державне регулювання випуску й торгівлі цінними паперами. Немає необхідної інформації, котра б забезпечувала прийнятну міру ризику операцій із цінними паперами.

Тимчасово вільні грошові засоби підприємства можуть вкладати на депозитні рахунки в комерційні банки під обумовлений відсоток.

Підприємство має право здавати в оренду нерухоме майно (будівлі, споруди, обладнання, техніку та інше) за відповідну плату або здійснювати фінансовий лізинг.

Лізинг - це форма довгострокової оренди, яка передбачає передачу права користування майном іншому суб'єкту підприємницької діяльності на платній основі і на визначений угодою строк. Об'єктом лізингу є матеріальні цінності, які входять до складу основних засобів. У лізинговій угоді беруть участь три сторони: підприємство-постачальник, лізингова фірма (підприємство-орендодавець), орендатор, який отримав нерухоме майно і користується ним протягом визначеного часу.

Є два види лізингу: фінансовий та оперативний. Фінансовий лізинг передбачає виплату постачальнику (лізинговій фірмі) вартості обладнання, яке замовлене орендатором, і передачу його в оренду. За фінансового лізингу строк оренди обладнання відповідає строку його амортизації. Фінансовий лізинг має також назву лізингу майна з повною окупністю або з повною виплатою. Це означає, що лізингодавець протягом чинності договору повертає собі всю вартість майна й отримує прибуток від лізингової операції. Після закінчення строку дії договору орендатор може викупити об'єкт лізингу за залишковою вартістю або повернути його лізингодавцеві, або укласти новий контракт на оренду. Оперативний лізинг укладається, як правило, на час, менший за амортизаційний період майна. Після закінчення договору об'єкт лізингу повертається лізингодавцеві або знову здається в оренду.

Важливим аспектом лізингового договору є лізингова плата. Лізингова плата залежить від виду основних засобів, строку лізингу та інших умов договору.

Як правило, сума лізингової плати є фіксованою і вноситься однаковими частинами протягом усього терміну дії договору. Однак за високої інфляції в договорі можна передбачати можливість періодичного збільшення лізингового відсотка.

Крім цього, підприємства можуть одержувати додаткову курсову різницю на валютні рахунки чи операції в іноземній валюті.

У процесі фінансово-господарської діяльності окремі підприємства порушують фінансові зобов'язання, умови господарських договорів, за що до них застосовуються економічні санкції. Коли ці умови порушує контрагент, він зобов'язаний сплатити штрафи, пені, неустойки та інші види санкцій, а також відшкодувати збитки, завдані підприємству. Як уже було сказано, у звітному році в підприємства може з'явитися прибуток минулих років тощо.

Отже, за ринкової економіки результати фінансово-інвестиційної діяльності і позареалізаційних операцій є постійними джерелами грошових доходів і формування прибутку підприємств.

|

|

|

|

|

Дата добавления: 2015-05-23; Просмотров: 408; Нарушение авторских прав?; Мы поможем в написании вашей работы!