КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Особливості розрахунків в електронних системах типу «клієнт-банк». 4 страница

|

|

|

|

Платниками фіксованого сільськогосподарського податку є сільськогосподарські підприємства різних організаційно-правових форм господарювання та власності (колективні й державні сільськогосподарські підприємства, акціонерні товариства, агрофірми, фермерські господарства), які займаються виробництвом (вирощуванням), переробкою та збутом сільськогосподарської продукції, а їхній валовий дохід від операцій з продажу сільськогосподарської продукції власного виробництва та продуктів її переробки за попередній звітний (податковий) рік перевищує 75% загальної суми валового доходу підприємства.

Якщо у звітному періоді валовий дохід підприємства від операцій з реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки становить менше ніж 75% загального обсягу реалізації, підприємство сплачуватиме податки у наступному податковому періоді на загальних підставах.

Платники фіксованого сільськогосподарського податку мають право на вибір форми сплати вказаного податку - у грошовій формі або у вигляді поставок сільськогосподарської продукції.

За об'єкт оподаткування береться площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому в користування, у тім числі на умовах оренди.

Ставки фіксованого сільськогосподарського податку встановлюються з одного гектара сільськогосподарських угідь у відсотках до грошової їх оцінки в таких розмірах:

а) для ріллі, сіножатей і пасовищ (крім ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях, а також ріллі, сіножатей і пасовищ, що перебувають у власності сільськогосподарських товаровиробників, які спеціалізуються на виробництві (вирощуванні) та переробці продукції рослинництва на закритому ґрунті, або надані їм у користування, у тому числі на умовах оренди) - 0,15;

б) для ріллі, сіножатей і пасовищ, розташованих у гірських зонах та на поліських територіях, - 0,09;

в) для багаторічних насаджень (крім багаторічних насаджень, розташованих у гірських зонах та на поліських територіях) - 0,09;

г) для багаторічних насаджень, розташованих у гірських зонах та на поліських територіях, - 0,03;

ґ) для земель водного фонду - 0,45;

д) для ріллі, сіножатей і пасовищ, що перебувають у власності сільськогосподарських товаровиробників, які спеціалізуються на виробництві (вирощуванні) та переробці продукції рослинництва на закритому ґрунті, або надані їм у користування, у тому числі на умовах оренди, - 1,0.

Платники фіксованого сільськогосподарського податку у грошовій формі визначають його суму-на поточний рік у порядку та розмірах, передбачених Законом, і до 1 лютого подають розрахунок до державної податкової служби за місцем їхнього знаходження.

Протягом поточного року щомісяця до 20 числа місяця, наступного за звітним, указаний податок сплачується в розмірі третини суми податку, визначеної на кожний квартал. Установлено такий квартальний розподіл річної суми податку: І квартал - 10%, II квартал - 10%, III квартал - 50%, IV квартал - 30%.

Платники фіксованого сільськогосподарського податку переказують кошти на окремий рахунок Казначейства України.

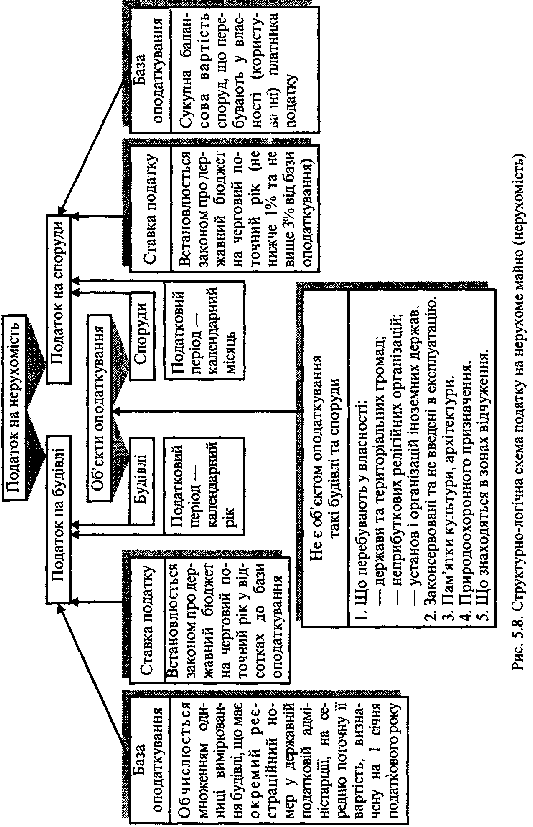

3. Податок на нерухоме майно.

У Законі України "Про систему оподаткування" передбачений податок на нерухоме майно суб'єктів господарювання. Законодавчих актів щодо вказаного податку поки що не прийнято.

Мета введення названого податку - забезпечити збалансування доходів і витрат бюджету держави та сприяти підвищенню ефективності використання нерухомості суб'єктами господарювання. Було підготовано кілька варіантів закону стосовно цього податку. Податок на нерухомість складається з суми податків на землю, будівлі і споруди. Нерухомість - це земля і постійно розміщені на ній будівлі та споруди. Будівлі - це житлові будинки, офіси, гаражі, дачі. Споруди - це об'єкти, які підпадають під визначення першої групи основних фондів, за винятком будівель. Якщо об'єкт, який належить до основних фондів першої групи, використовується одночасно як споруда та як будівля, платник податку має звернутися до податкової адміністрації із заявою про розмежування напрямів використання такого об'єкта з метою окремого визначення податкових баз і строків оподаткування.

Слід звернути увагу на те, що в розглянутому варіанті податку на нерухомість передбачалось для розрахунків бази оподаткування застосовувати індексацію бази оподаткування на рівень інфляції. Така індексація можлива, коли рівень інфляції, розрахований на базі податкового року, дорівнює або перевищує 110%. База оподаткування об'єктів житлової нерухомості, які перебувають у власності фізичних осіб, обчислюється органом державної податкової служби на підставі даних Державного реєстру речових прав на нерухоме майно, що безоплатно надаються органами державної реєстрації прав на нерухоме майно. База оподаткування об'єктів житлової нерухомості, що перебувають у власності юридичних осіб, обчислюється такими особами самостійно виходячи з житлової площі об'єкта оподаткування на підставі документів, що підтверджують право власності на такий об'єкт.

Ставки податку встановлюються сільською, селищною або міською радою в таких розмірах за 1 кв. метр житлової площі об'єкта житлової нерухомості:

для квартир, житлова площа яких не перевищує 240 кв. метрів, та житлових будинків, житлова площа яких не перевищує 500 кв. метрів, ставки податку не можуть перевищувати 1 відсоток розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року;

для квартир, житлова площа яких перевищує 240 кв. метрів, та житлових будинків, житлова площа яких перевищує 500 кв. метрів, ставка податку становить 2,7 відсотка розміру мінімальної заробітної плати, встановленої законом на 1 січня звітного (податкового) року.

4. Збір за першу реєстрацію з власників транспортних засобів.

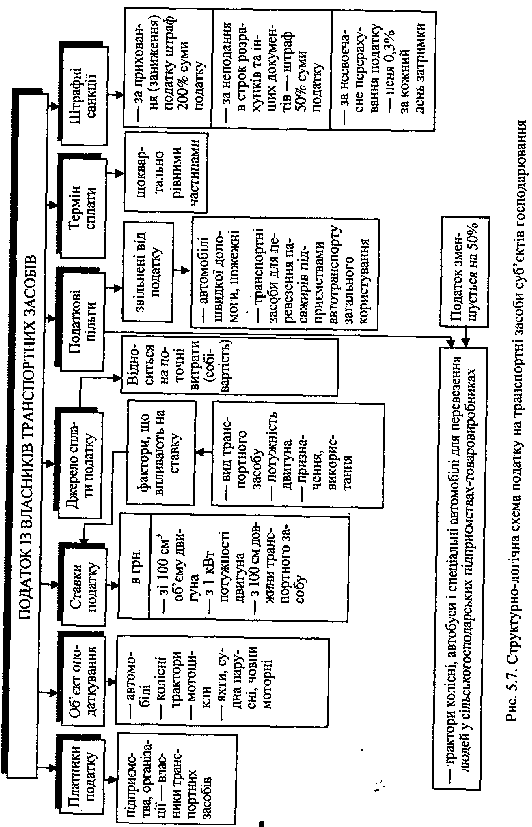

Кошти, що надходять від стягнення податку, спрямовуються на фінансування будівництва, реконструкції, ремонту та утримання автомобільних шляхів загального користування, проведення природоохоронних заходів на водоймищах. Податок зараховується до бюджетів місцевого самоврядування. Структурно-логічну схему податку на транспортні засоби зображено на рис. 5.7.

Платниками податку є підприємства, організації, установи (юридичні особи) - власники транспортних засобів та інших самохідних машин і механізмів.

Транспортні засоби, які є об'єктами оподаткування збором:

1. колісні транспортні засоби, крім:

а) транспортних засобів та інших самохідних машин і механізмів, що закріплені на праві оперативного управління за військовими частинами, військовими навчальними закладами, установами та організаціями Збройних Сил України, які повністю утримуються за рахунок бюджету, крім тих, що віднесені до транспортної групи, в порядку, визначеному головним органом у системі центральних органів виконавчої влади із забезпечення реалізації державної політики з питань національної безпеки у воєнній сфері, оборони і військового будівництва;

б) транспортних засобів та інших самохідних машин і механізмів, що закріплені на праві оперативного управління за військовими формуваннями головного органу в системі центральних органів виконавчої влади у сфері охорони громадського порядку, забезпечення громадської безпеки, безпеки дорожнього руху, які повністю утримуються за рахунок бюджету, крім тих, що віднесені до транспортної групи, в порядку, визначеному таким головним органом;

в) транспортних засобів та інших самохідних машин і механізмів, що закріплені на праві оперативного управління за підрозділами служби цивільного захисту, які повністю утримуються за рахунок бюджету, крім тих, що віднесені до транспортної групи, в порядку, визначеному головним органом у системі центральних органів виконавчої влади із забезпечення реалізації державної політики у сфері цивільного захисту населення;

г) транспортних засобів вантажних, самохідних, що використовуються на заводах, складах, у портах та аеропортах для перевезення вантажів на короткі відстані, - товарна позиція 8709 згідно з УКТ ЗЕД;

ґ) транспортних засобів швидкої медичної допомоги;

д) машин і механізмів для сільськогосподарських робіт - товарні позиції 8432 і 8433 згідно з УКТ ЗЕД;

е) причепів (напівпричепів);

є) мопедів;

ж) велосипедів;

2. судна, зареєстровані у Державному судновому реєстрі України або у Судновій книзі України;

3. літаки і вертольоти, зареєстровані у Державному реєстрі цивільних повітряних суден України або у Реєстрі державних повітряних суден України, крім:

а) літаків і вертольотів Збройних Сил України;

б) літаків і вертольотів головного органу у системі центральних органів виконавчої влади з питань забезпечення реалізації державної політики у сфері цивільного захисту населення, а також органів управління та сил цивільного захисту, що виконують завдання цивільного захисту.

Ставки податку визначено в розрахунку на рік: зі 100 см об'єму двигуна, з 1 кВт потужності двигуна, зі 100 см довжини транспортного засобу. Усі ставки податку встановлені в грн. за видами транспортних засобів і диференційовані залежно від потужності двигуна, виду транспортного засобу, його призначення й використання.

Податок сплачується за місцезнаходженням юридичних осіб на спеціальні рахунки територіальних дорожніх фондів.

Територіальні дорожні фонди 85% податку спрямовують на фінансування витрат, пов'язаних із будівництвом, реконструкцією, ремонтом і утриманням автомобільних доріг загального користування. Решту (15%) вони спрямовують до бюджетів місцевого самоврядування на фінансування відповідних витрат.

Податок сплачується щоквартально рівними частинами до 15 числа місяця, що настає за звітними кварталами.

За придбані транспортні засоби протягом року податок сплачується перед їх реєстацією.

Податкові пільги. Від сплати податку звільняються підприємства автомобільного транспорту загального користування (стосовно транспортних засобів, зайнятих перевезенням пасажирів, у тому разі, коли законодавче встановлено тарифи на оплату проїзду на цих транспортних засобах) незалежно від форми власності.

Сільськогосподарські підприємства-товаровиробники сплачують податок на трактори колісні, автобуси і спеціальні автомобілі для перевезення людей (з кількістю місць менше 10) у розмірі 50%.

Для підприємств встановлено достатньо високу відповідальність за сплату податку. У разі заниження податку стягується вся сума несплаченого податку і штраф у двократному розмірі від тієї ж суми. За браком обліку об'єктів оподаткування або за ведення обліку з порушенням установленого порядку (неподання, несвоєчасне подання розрахунків та інших документів, необхідних для обчислення та сплати податку) стягується штраф у розмірі 10% від суми податку, що підлягає сплаті. За несвоєчасну сплату податку стягується пеня у розмірі 120% річних від облікової ставки Національного банку на день складання акта перевірки, від суми недоплати за кожний день прострочення платежу.

Сума податку на транспортні засоби включається до складу валових витрат платника, а отже, зменшує оподатковуваний прибуток і суму податку на нього. Податок на транспортні засоби включається в собівартість перевезень, що впливає на розмір прибутку підприємства. Податок спрямований на підвищення інтенсивності використання транспортних засобів.

Юридичні особи в десятиденний строк після першої реєстрації в Україні транспортних засобів подають відповідному органу державної податкової служби за місцем свого знаходження та за місцем реєстрації транспортного засобу розрахунок суми збору за такі транспортні засоби. До розрахунку обов'язково додаються копії реєстраційних документів, завірені відповідним уповноваженим державним органом України, який проводив таку реєстрацію. Платники збору зобов'язані при першій реєстрації в Україні пред'являти квитанції або платіжні доручення про сплату збору з відміткою банку про дату виконання платіжного доручення, а платники, звільнені від сплати збору, - відповідний документ, що дає право на користування такими пільгами.

У разі відсутності документів про сплату збору або документів, що дають право на користування пільгами, перша реєстрація в Україні не проводиться.

Тема 4.3 Місцеві податки і збори

1. Місцеві податки та особливості їх стягнення.

2. Місцеві збори.

3. Податок з реклами.

1. Місцеві податки та особливості їх стягнення.

Складність формування місцевих бюджетів і особливо при розподілі і перерозподілі їх витрат на потребі місцевого спрямування показує, що в більшості випадків місцеві органи самоврядування фактично не мають повної самостійності у використанні коштів, що спрямовуються до місцевого бюджету.

Державою визначені основні джерела формування місцевих бюджетів. Надходження засобів до місцевих бюджетів і їх формування здійснюються за рахунок:

- місцевих податків і зборів, частки загальнодержавних податків, надходжень від здачі в оренду об'єктів (майна) комунальної власності *плати за ліцензії, сертифікати і державну реєстрацію суб'єктів господарської або іншої підприємницької діяльності, штрафів і фінансових стягнень, дотацій з бюджетів вищого рівня, які визначаються в установленому порядку;

- спонсорських внесків, пожертвувань, гуманітарної допомоги, шефської допомоги і других добровільних внесків і внесків населення, які йдуть на забезпечення регіональних потреб.

Місцеві податки і збори є складовою частиною системи оподаткування. Їх суть полягає в тому, що держава для свого функціонування повинна мати певні фінансові ресурси, які забезпечували б діяльність як на загальнодержавному, так і на місцевих рівнях. Ефективність структурних перетворень і загальний стан розвитку на місцях багато в чому залежить від того, які бюджетні ресурси одержать в своє розпорядження місцеві органи державної влади і завдяки яким фінансовим важелям це здійснюється.

З урахуванням особливостей кожного регіону держава шляхом правового регулювання податкових і бюджетних відносин надає місцевим органам самоврядування право вводити місцеві податки і збори (обов'язкові платежі), які у межах своєї компетенції також мають право застосовувати пільгові ставки, повністю відміняти місцеві податки і збори або звільняти від їх сплати певні категорії платників і надавати відстрочення в їх сплаті.

Місцеві органи самоврядування по кожному платежу розробляють і затверджують положення, якими визначається порядок сплати і переліку до місцевого бюджету податків, зборів (обов'язкових платежів).

До місцевих податків і зборів відносять 16 видів платежів. При цьому місцеві органи влади не зобов'язані вводити всі без виключення види платежів. Обов'язковими є такі види платежів: комунальний податок, збір за паркування автомобілів, ринковий збір, збір за видачу ордера на квартиру, збір за розміщення об'єктів торгівлі і збір з власників собак.

Платниками місцевих податків і зборів є юридичні і фізичні особи, незалежно від форм господарювання і власності, які здійснюють діяльність на території України і визначені платниками відповідно до бази оподаткування.

Одним з основних документів щодо правового забезпечення системи місцевих податків можна рахувати Декрет КМУ "Про місцеві податки і збори" № 56-93 від 20 травня 1993 р. з відповідними змінами і доповненнями, які постійно вносяться в нього. Даний нормативний акт закріпив правові основи держави щодо здійснення її незалежної податкової політики. Він визначив види місцевих податків і зборів, їх граничні розміри і порядок обчислення, направлений на зміцнення бюджетів місцевого самоврядування.

Види місцевих податків і зборів:

- податок з реклами, комунальний податок;

- курортний, ринковий і готельний збори;

- збір на видачу дозволу на розміщення об'єктів торгівлі;

- збір за виграш на перегонах;

- збір за участь в грі на тоталізаторі на іподромі;

- збір за участь в грі на перегонах на іподромі;

- збір за паркування автомобілів;

- збір за право користування місцевою символікою;

- збір за право проведення кіно і телезйомок;

- збір за проведення місцевих аукціонів, конкурсного розпродажу і лотерей

- збір за проїзд по території прикордонних областей автотранспорту, який прямує за кордон;

З 1 січня 2004 р. до складу місцевих податків включений і податок з власників транспортних засобів, які до цього був у складі загальнодержавних податків, але повністю перераховувався до місцевих бюджетів.

Разом з місцевими податками і зборами до місцевих бюджетів здійснюються відрахування від загальнодержавних податків і зборів. Ці відрахування встановлюються в процентному співвідношенні від суми сплаченого податку. Основною метою відрахування цих сум до регіональних бюджетів є недопущення дефіциту місцевого бюджету.

Крім того, у розпорядженні органів місцевого самоврядування знаходиться майно комунальної власності (яке може здаватися в оренду), право видачі ліцензій, дозволів, сертифікатів, які також істотно поповнюють територіальні бюджети.

Спонсорські внески або пожертвування можуть бути адресними або безадресними. У випадку, якщо ініціатор направляє свій внесок на конкретну потребу (ремонт школи або лікарні), така допомога називається адресною, в інших випадках, або якщо не встановлюється чітка мета використовування коштів, така допомога називається безадресною. Внески і пожертвування можуть бути одноразовими або постійними.

По даними ДПАУ питома вага місцевих податків і зборів в загальній структурі зведеного бюджету України є незначною - всього близько 2%, і це з урахуванням податку з власників транспортних засобів. Протягом останніх років цей показник є стабільним і майже незмінним.

Коммунальный податок - це обов'язковий місцевий податок, обчислення якого

проводиться на основі не оподатковуваного податками мінімуму доходів громадян і середньої спискової кількості працюючих на підприємстві.

Введення комунального податку необхідне для задоволення місцевих потреб, пов'язаних з виробничою діяльністю і тимчасовим перебуванням певного контингенту працюючих на виробничих і інших підприємствах, розташованих на даній території, незалежно від форм власності або відомчої підлеглості.

Платниками комунального податкує юридичні особи, за винятком бюджетних установ і організацій, планово-дотаційних і сільськогосподарських підприємств.

Об'єктом оподаткування є фонд оплати праці, який обчислюється виходячи з суми офіційно встановленого не оподатковуваного податками мінімуму доходів громадян (незалежно від розміру заробітної плати, що виплачена), помноженої на середньоспискову чисельність працюючих за звітний місяць. Чисельність осіб, які працюють за договором підряду, включається в загальну чисельність працюючих щомісячно протягом всього терміну дії договору. Платниками податків є також і ті юридичні особи, які тимчасово не ведуть виробничої діяльності, якщо їх статутом передбачена така діяльність.

Нарахування комунального податку проводиться по формулі:

Пком = Мсер * Нм.д.г. * 10%,

де Пком - комунальний податок;

Мсер - середня спискова чисельность працівників;

Нм.д.г. - неоподатковуваний мінімум доходів громадян.

Бюджетні установи, які віднесені до категорії платників даного виду податку, платять комунальний податок за рахунок власних коштів, одержаних від господарської і комерційної діяльності тільки за тих працівників, які безпосередньо займаються нею.

Комунальний податок юридичними особами виплачується за рахунок собівартості продукції. Граничний розмір ставки комунального податку не повинен перевищувати 10 % річного фонду оплати праці, обчисленої виходячи з не оподатковуваного податками мінімуму доходів громадян і середньої спискової чисельності працюючих.

Розрахунок податку разом з іншими документами податкової звітності подається платниками до податкових органів до 20 числа місяця, наступного за звітним місяцем.

Виплата податку здійснюється платниками безпосередньо на розрахунковий рахунок місцевого бюджету. Своєчасно не сплачений податок стягується в повному об'ємі за весь час заборгованості з нарахуванням пені в розмірі 0,3% за кожний день прострочення.

2. Місцеві збори.

Збір за парковку автотранспорту - це збір, який стягується з юридичних і фізичних лиць за припарковування автотранспорту в спеціально обладнаних або відведених для цього місцях.

Такі місця визначаються місцевими органами самоврядування з урахуванням ряду чинників направлених на сприяння:

- підтримці безпеки руху автотранспорту і пішоходів;

- забезпеченню тимчасової охорони (нагляду) за припаркованим автотранспортом;

- планомірному звільненню від завантажених автотранспортом під'їзних шляхів;

- підтримці правил охорони навколишнього середовища;

- збереженню історико-культурних пам'ятників природи і архітектури;

- наведенню і забезпеченню безпеки громадського порядку під час культурно-масових

заходів і ін.

Сплата збору за парковку стягується з юридичних осіб і громадян, які припарковують автотранспортні засоби в спеціально обладнаних або відведених для цього місцях. Ставки даного збору встановлюються з розрахунку за одну годину парковки.

Збір коштів здійснюють спеціальні контролери районної державної адміністрації. Граничні розміри ставки збору за парковку автотранспорту залежать від місця парковки, але не повинні перевищувати 3% не оподатковуваних податками мінімуму доходів громадян в спеціально обладнаних місцях і 1 % у відведених для цього місцях.

Збір за парковку автотранспорту платиться водіями на місці парковки разом з оплатою за послуги автостоянки з виділенням збору окремим рядком в платіжних документах.

Збір за парковку автотранспорту стягується і перераховується до місцевого бюджету власниками автостоянок або спеціально виділених для цього місць щомісячно до 15 числа місяця, наступного за звітним місяцем.

Збір за парковку автотранспорту, внесений за рахунок засобів юридичних осіб, відноситься на собівартість продукції (робіт, послуг).

Відповідальність за повноту стягнення збору за парковку автотранспорту і своєчасність переліку його до місцевого бюджету несуть власники автостоянок в спеціально відведених для цього місцях, тобто вони є платниками податків.

За невчасний перелік збору до місцевого бюджету з власників цих місць стягується пеня у розмірі 0,3 % від суми збору за кожний день прострочення.

При відмові власника автотранспорту від сплати збору за парковку, автотранспорт в примусовому порядку може бути відправлений співробітниками ДАІ на спеціальну стоянку. За парковку автотранспорту в невстановлених (заборонених) місцях міри відповідальності застосовуються органами ДАІ відповідно до чинного законодавства.

При стягненні збору за парковку автотранспорту контролер зобов'язаний провести розрахунок з власником автотранспорту, який припарковується на автостоянці або в спеціально відведеному для цього місці. Він повинен заповнити і видати власнику автотранспорту (водію) квитанцію встановленого зразка, корінець якої залишається у контролера для звітності. Контролери, які здійснюють стягнення збору за парковку автотранспорту, роблять звіт щодня про кількість зареєстрованих фактів парковки і суму надходжень коштів від збору, а також про залишок нереалізованих і незаповнених квитанцій, одержаних ними в підзвітність.

Протягом перших п'яти хвилин парковки автотранспорту збір не стягується. Пільги за парковку автотранспорту, надаються відповідно до чинного законодавства України.

За дотриманням правил парковки автотранспорту або його парковки в невстановлених місцях нагляд здійснює патрульно-постова служба.

Ринковий збір - це платня за торгові місця на ринках і в павільйонах, на критих і відкритих столах, майданчиках для торгівлі з автомашин, причепів, візків, мотоциклів, ручних візків. Платниками ринкового збору виступають: юридичні, фізичні особи, громадяни, які реалізують сільськогосподарську і промислову продукцію, продукцію власного виробництва і інші товари. Ринковий збір визначається шляхом ухвалення рішення місцевою держадміністрацією і стягується за кожний день торгівлі. Він стягується працівниками ринку до початку торгівлі продукцією або товарами.

Розрахунок за торгове місце оформляється шляхом видачі і погашення талона встановленого зразка. Талони одержує контролер на ринку в бухгалтерії під особистий звіт. Про кількість реалізованих талонів і суми надходження від ринкового збору контролер в кінці робочого дня складає звіт і по залишках талонів розраховується з касою ринку.

Торгове місце на ринку може надаватися на один день або до трьох днів торгівлі. Це залежить від інтересів продавця товару. Але після закінчення вказаного терміну оформлення проводиться знову.

Граничний розмір ринкового збору не повинен перевищувати 20% не оподатковуваного податками мінімуму доходів громадян для фізичних осіб і трьох не оподатковуваних податками мінімумів доходів громадян для юридичних осіб з урахуванням місцеположення ринку, його оснащення, виду продукції і ін.

Ринковий збір, внесений за рахунок коштів юридичних осіб, відноситься на собівартість продукції.

Кошти, які поступають від ринкового збору, в повному об'ємі адміністрацією ринку перераховуються до місцевого бюджету щомісячно до 15 числа місяця, наступного за звітним місяцем.

Розрахунки ринкового збору по встановленій формі надаються до податкових органів в терміни, встановлені для здачі щоквартальної і річної звітності. За невчасний перелік ринкового збору до місцевого бюджету стягується пеня в розмірі 0,3% суми за кожний день прострочення.

3. Податок з реклами.

Податок з реклами - це податок на послуги, пов'язані з розміщенням або встановленням інформації, яка виражає інтерес рекламодавця. Рекламою вважаються всі види оголошень і повідомлень, які передають інформацію з комерційною метою для отримання доходу або іншої переваги або вигоди за допомогою засобів масової інформації, якщо це не заборонено чинним законодавством.

До засобів масової інформації можуть належати: радіотрансляційна мережа, преса у всіх її різновидах і цільових напрямах, телебачення ефірне, кабельне або супутникове, а також афіші, плакати, листівки, рекламні щити або інші технічні засоби і конструкції, буклети, вимпели, і т.п., які розміщені на вулицях, майданах, в скверах, на магістралях, будинках, на транспорті і інших доступних для огляду місцях, на слух, смак, колір і т.п..

Крім того, носіями реклами можуть бути визначені: емблеми, знаки, надписи, умовні зображення, які розміщуються на одязі, взутті, галантерейних виробах, на упаковках або на самому товарі, який реалізується.

Окрім вказаного, рекламою може бути демонстрація певних якостей і властивостей товарів або продукції, випробування зразків зброї, літаків, кораблів експериментальних зразків машин, механізмів, комбайнів, тракторів і т.п..

Платниками податку з реклами є юридичні і фізичні особи, від імені яких здійснюється реклама і які зацікавлені в розміщенні і оголошенні їх інформації.

Об'єктом оподаткування з реклами є вартість послуг за встановлення, розміщення, показ, демонстрацію або проголошення всіх дозволених чинним законодавством видів реклами.

Податок з реклами нараховується і платиться до місцевого бюджету зі всіх видів оголошень і повідомлень, які передбачають інформацію комерційного характеру за власним бажанням або за бажанням рекламодавця за допомогою засобів масової інформації. Залежно від носія реклами (місця або способу) надання послуги реклами залежить розмір вартості такої послуги.

Ставка податку з реклами встановлюється відповідно до Закону України "Про рекламу" від 3 липня 1996 р. і не повинна перевищувати:

0,1% вартості послуг за одноразове розміщення реклами;

0,5% вартості послуг за розміщення реклами на тривалий час.

Послуги на розміщення реклами можуть надаватися через рекламні агентства або безпосередньо підприємствами, установами або організаціями, які виконують свою виробничу або іншу діяльність як засоби масової інформації, через які оголошується реклама (у пресі, показ по телебаченню, оголошення по радіо і інше).

Рекламними агентствами можуть бути юридичні або фізичні особи, які по заявках рекламодавця здійснюють виготовлення і розміщення реклами на рекламних носіях.

Нарахування податку з реклами здійснюють організації, підприємства, установи, які видають дозвіл на чи розміщення реклами надають послуги за поданням реклами одночасно з розрахунками за послуги, виділяючи даний податок окремим рядком в платіжних документах.

Податок з реклами перераховується щомісячно в дохід місцевого бюджету до 15 числа місяця, який наступає за звітним. Підприємства, які нараховують податок з реклами, щоквартально до 15 числа місяця, який наступає за звітним кварталом, уявляють в податкову адміністрацію (інспекцію) декларацію про суму вартості наданих послуг за рекламу, стягнутого і перерахованого до місцевого бюджету податку.

Відповідальність за своєчасність, повноту і правильність розрахунків податку з реклами несуть керівники і бухгалтери підприємств, які надають рекламні послуги.

|

|

|

|

|

Дата добавления: 2015-05-23; Просмотров: 342; Нарушение авторских прав?; Мы поможем в написании вашей работы!