КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Структура АСФР 4 страница

|

|

|

|

2. Основні напрями автоматизації банківської діяльності

Процеси автоматизації банківських технологій в Україні почали активно проявлятися в кінці 80-х, на початку 90-х років минулого століття. Це зв'язано з банківською реформою 1989 року.

Розвиток банківських процесів привів до появи різних ІТ.

Основна відмінність вітчизняної банківської інфраструктури інформаційних технологій від закордонної з точки зору комп'ютерних платформ, полягає у більш високій їх однорідності.

Вибір банками тих чи інших систем автоматизації зв'язаний, як правило, із співвідношенням ціна - надійність - продуктивність. Для великих банків фактор ціни не має вирішального значення.

Рис. 11.3. Структура функціональної частини БАІС

Під інфраструктурою розуміється сукупність і змістовне наповнення окремих складових процесу автоматизації банківських технологій.

В інфраструктурі варто виділити 5 складових:

- інформаційне забезпечення;

- технічне оснащення;

- програмні засоби;

- системи зв'язку і комунікації (внутрішні і зовнішні);

- системи безпеки, захищеності та надійності.

Кожна АІС, незалежно від функціональних можливостей (останні можуть бути істотно різними: від розв’язування однієї задачі або їх комплексу до виконання всієї сукупності завдань щодо діяльності об’єкта) містить у собі всі головні структурні елементи. Так, у будь-якій АІС неодмінно присутні функціональна та забезпечувальна частини, елементи технічного, програмного й іншого забезпечення. АІС не створюється водночас і повністю, вона постійно розвивається і модернізується, що висуває певні вимоги до її створення.

3. Характеристика підсистеми «Операційний день банку»

Сукупність функціональних АРМ (ФАРМ) внутрішньобанківських розрахунків у БАІС об’єднують в єдину систему – програмно-технічний комплекс під назвою «Операційний день банку» (ОДБ), котрий забезпечує автоматизоване виконання внутрішньобанківських розрахункових і бухгалтерських операцій протягом одного операційного дня банку.

Нагадаємо, що операційний день банку – це та частина його робочого дня (як правило, перша половина), котра призначена для приймання та обслуговування клієнтів і виконання банківських операцій. При цьому платіжні повідомлення, що надійшли до банку протягом операційного дня, мають бути відображені на особових рахунках клієнтів та у відповідних розділах бухгалтерського обліку (балансу) того самого робочого дня.

Усі обліково-операційні роботи банку виконуються в підсистемі «Операційний день банку (ОДБ)». Підсистема ОДБ є ядром БАІС. Інформаційно і функціонально вона пов’язана з усіма іншими підсистемами БАІС. Основними функціями ОДБ є обробка платіжних документів. Основними первинними документами ОДБ є платіжні та касові документи. До них, зокрема, належать такі платіжні доручення, меморіальні ордери, видаткові та приходні касові ордери.

Платіжні документи, з якими працює ОДБ, можна розподілити на внутрішні,зовнішні та транзитні.

Внутрішні документи – це документи, проведення по яких виконується по особових рахунках банку.

Зовнішні – це міжбанківські документи, проведення по яких виконується між кореспондентськими рахунками та особовими рахунками банку. Зовнішні документи поділяються на початкові та зворотні.

Транзитні – це документи, по яких не виконуються проведення.

Підсистема ОБД – це багатофункціональна система, яка надає користувачеві широкий спектр функцій. Вона повинна забезпечувати здійснення таких операцій: перегляд, введення і редагування даних про клієнтів; перегляд відомостей про рахунки клієнта, що відкриті в банку; відкриття нових рахунків і закриття вже існуючих; обробка пакетів платіжних документів, які надійшли безпосередньо від клієнтів, чи по системі «Клієнт-банк»; ведення картотек; підтримка реальних залишків по рахунках протягом усього банківського дня; формування актуального балансу банку на будь-який момент часу; формування вихідних повідомлень за поточний і будь-який попередній банківський день; підтримка роботи віддалених виносних робочих місць та без балансових відділень; забезпечення функціонування банку в СЕП; формування звітності для НБУ та податкових органів.

Програмний комплекс ОДБ в переважній більшості випадків складається з таких АРМів: АРМ операціоніста, АРМ технолога, АРМ контролера [5].

4. Автоматизація управління кредитними ресурсами

Надаючи великого значення та вагомості управління процесами кредитування, особливу увагу слід приділяти питанням автоматизації задач управління кредитними ресурсами банку. Всі функціональні задачі управління процесами кредитування в комерційному банку виділені в окрему функціональну підсистему «Управління кредитними ресурсами банку».

Підсистема «Управління кредитними ресурсами банку»(«Кредит») необхідна для автоматизації робіт працівників кредитного, юридичного, аналітичного відділу та відділу безпеки, діяльність яких пов’язана з перевіркою кредитної заявки й установчих документів, прийняттям рішення про кредитування, укладанням кредитного договору та контролем його виконання.

Підсистема «Кредит» повинна забезпечувати автоматизоване виконання таких функцій:

1. Аналіз фінансового стану позичальника, визначення його кредитоспроможності, оцінка ризику при кредитуванні;

2. Ведення файлу кредитних договорів та всієї інформації, що стосується кожного договору;

3. Ведення й коригування розпоряджень на виплату кредитів;

4. Ведення та коригування строкових зобов’язань на погашення кредиту

5. Ведення та коригування процентних ставок та графіків оплати відсотків по кредитному договору;

6. Нарахування відсотків по кредиту та облік їх сплати;

7. Автоматизований пошук та видача інформації про кредитний договір, розпорядження на оплату і зобов’язання про погашення кредитної заборгованості;

8. Перегляд залишків на позичкових рахунках, контроль своєчасності погашення позик клієнтами-позичальниками та визначення заборгованості;

9. Аналіз кредитного портфеля, класифікація кредитів та визначення розміру резервування.

5. Автоматизація операцій з цінними паперами

Предметну сферу для ІТ становлять операції, що їх виконують КБ на фондовому ринку із цінними паперами. Усю сукупність таких операцій поділяють на емісійні, інвестиційні, комісійні та сервісні.

Емісійні операції з цінними паперами – КБ виконують при випуску власних акцій у процесі формування статутного капіталу, а також коли викупають власні акції, тобто під час вторинного обігу. Крім того, банки емітують боргові зобов’язання – векселі, ощадні сертифікати, облігації – для розміщення їх на ринку з метою залучення додаткових коштів (пасивні операції), що спрямовуються на здійснення власних господарських операцій. Зміст технологічної задачі в цьому напрямку діяльності банку полягає в автоматизації обліку обігу всіх типів цінних паперів і контролі через оперативне отримання достовірної інформації стану фондового ринку.

Інвестиційні операції банки виконують з метою проведення активних операцій – вкладання власних коштів у цінні папери, формування власного інвестиційного портфеля для отримання прибутку, збереження капіталу та підтримання ліквідності банку. Автоматизація управління портфелем цінних паперів включає технологічні задачі з планування, обліку, аналізу та регулювання діяльності банку на фондовому ринку.

Комісійні операції полягають у виконанні доручень клієнтів із купівлі та продажу цінних паперів, наданні консультацій щодо оцінювання цінних паперів та інших послуг. На виконання цих операцій банк укладає з клієнтом угоду. Починаючи з моменту оформлення угод усі комісійні операції відображуються у відповідних базах даних та регістрах бухгалтерського обліку, що дає змогу формувати необхідні довідки й зведення для аналізу та прийняття рішень.

Сервісні операції супроводжують здійснення банками депозитарної діяльності та супутніх щодо неї операцій. До таких операцій належать зберігання цінних паперів; розміщення цінних паперів і реєстрація їх власників; депозитарні послуги; оформлення сертифікатів для власників цінних паперів; реєстрація операцій із цінними паперами, облік прав власності на цінні папери; рахунок і виплата дивідендів і т. ін. Автоматизують зазначені операції з цінними паперами, використовуючи спеціалізовані пакети програм.

У підсистемі «Управління цінними паперами» виділяються такі основні напрями автоматизації робіт:

1. Автоматизація обліку операцій з власними акціями банку.

2. Автоматизація обліку операцій з державними цінними паперами.

3. Автоматизація обліку операцій з іншими цінними паперами (акціями підприємств, векселями, сертифікатами і т.п.)

4. Автоматизація депозитарної та реєстраторської діяльності.

5. Автоматизація управління портфелем цінних паперів моделювання та прогнозування стану фондового ринку [5].

6. Автоматизація формування звітності комерційного банку

Банківську звітність можна поділити на такі види:

· фінансова звітність;

· статистична звітність для складання грошово-кредитної статистики;

· статистична звітність для складання платіжного балансу та міжнародної інвестиційної позиції України.

До фінансової належать: бухгалтерський баланс, звіт про прибутки і збитки, звіт про рух грошових коштів та різні додатки, які визначаються потребами користувачів.

Статистична звітність має такі напрями:

· загальнобанківська статистика;

· монетарна (грошово-кредитна) статистика;

· статистика банківського нагляду;

· статистика операцій з іноземною валютою;

· емісійно-кредитна статистика;

· статистика готівково-грошового обігу.

Особливу роль у державній статистиці відіграє статистика платіжного балансу та міжнародної інвестиційної позиції України, яка є інструментом узагальнюючої оцінки економічного стану країни та ефективності її світогосподарських зв’язків. Функція складання платіжного балансу держави, розроблення методологічної і методичної бази для його аналізу і прогнозування та проведення відповідних розробок покладена на Національний банк України.

Автоматизація обліку та формування звітності операцій банку повинна забезпечувати два його аспекти: аналітичний по особових рахунках і синтетичний по балансових рахунках. Аналітичний облік повинен забезпечувати отримання детальної інформації про кожного контрагента та кожну банківську операцію.

Синтетичний облік пов’язаний з необхідністю відображення інформації про операції в агрегованому вигляді для формування балансової та фінансової звітності Синтетичний облік у банках ведеться на рахунках, план яких відповідає загальноприйнятим у міжнародній практиці принципам та стандартам бухгалтерського обліку. План рахунків складається з дев’яти класів:

Балансові рахунки

Клас 1. Казначейські та міжбанківські операції.

Клас 2. Операції з клієнтами.

Клас 3. Операції з цінними паперами та іншими активами і зобов’язаннями.

Клас 4. Довгострокові вкладення, основні засоби та нематеріальні активи.

Клас 5. Капітал банку.

Рахунки доходів та витрат банку

Клас 6. Доходи.

Клас 7. Витрати.

Рахунки управлінського обліку

Клас 8. Управлінський облік.

Позабалансові рахунки

Клас 9. Позабалансові рахунки.

Між аналітичним та синтетичним обліком існує певна відповідність: кожний особовий (аналітичний) рахунок відкривається за певним балансовим рахунком, залишок по балансовому рахунку дорівнює сумі залишків по особових рахунках.

Для організації автоматизації аналітичного обліку вводяться параметри аналітичного обліку, які поділяються на параметри, що характеризують клієнтів (контрагентів) та безпосередньо параметри аналітичного обліку. При цьому кожному контрагенту може відповідати декілька аналітичних рахунків.

7. Електронні банківські послуги

Одним із основних напрямків НБУ сьогодні є утворення національної системи масових електронних платежів населення за товари та послуги (НСМЕП).

Національна система масових електронних платежів – це система безготівкових розрахунків, при якій розрахунки за товари та послуги здійснюються за допомогою банківських платіжних карток.

Платіжна картка – документ на носії електронної інформації у вигляді пластикової картки, що випускається кредитно-фінансовими установами. Документ дає можливість його пред'явникові одержувати без оплати у готівковій формі товари та послуги, в тому числі послуги з одержання через банківські установи готівки, та підтверджує особам, які надають ці товари та послуги, що оплата їх вартості буде здійснена з рахунків у банківських установах.

Платіжний термінал – електронний пристрій, за допомогою якого здійснюється авторизація платіжної картки та основні операції з оформлення оплати вартості товарів та наданих послуг.

Авторизація – надання дозволу на обслуговування тримача платіжної картки.

Банк-емітент – установа банку, яка випускає в обіг платіжні картки.

Банк-еквайр – комерційний банк, який підписує угоду з торговельними підприємствами на обслуговування карток, здійснює первинну обробку трансакцій та бере на себе проведення з торговцями усього спектра операцій із картками, а саме: перерахування на поточні рахунки коштів за товари та послуги, сортування і розсилання квитанцій, розповсюдження стоп-листів.

Трансакція –- інформація в електронній формі про окрему операцію, здійснену з використанням платіжної картки (завантаження та дозавантаження картки, одержання готівкових коштів, оплата товарів і наданих послуг та ін.).

Завантаження (дозавантаження) картки – внесення інформації на платіжну картку про наявність коштів.

Розрахунковий банк – банківська установа, в якій інший банк-учасник платіжної системи (переважно банк-емітент) відкриває спеціальний рахунок для здійснення розрахунків за допомогою платіжних карток.

ТЕМА 12. ІНФОРМАТИЗАЦІЯ ФІНАНСОВОГО РИНКУ

1. Загальна характеристика фінансового ринку з позиції оброблення інформації.

2. Оброблення інформації з обігу цінних паперів. Організація котирування цінних паперів. Ведення лістингу цінних паперів.

3. Особливості технології інформаційної підтримки угод, пов’язаних з цінними паперами.

4. Автоматизація операцій з ОВДП (облігаціями внутрішньої державної позики).

5. Інформаційна модель депозитарію.

1. Загальна характеристика фінансового ринку з позиції оброблення інформації

Фінансовий ринок (ФР) як механізм розподілу фінансових ресурсів є суттєвою складовою частиною ринкової економіки. ФР складається з ринку цінних паперів, ринку банківських позик і грошового ринку. З позиції обробки інформації ФР характеризується:

1) великими обсягами обробки інформації, які обумовлені великою кількістю фінансових угод, які щоденно укладаються, учасників, які діють на ринку, фінансово-кредитних документів і фондових активів, які обертаються на ринку.

2) високою інтенсивністю обробки ринкової інформації;

3) високими вимогами до достовірності і точності фінансової інформації.

4) необхідністю забезпечення достатнього рівня інформованості учасників ФР.

Ці фактори обумовлюють необхідність комп‘ютеризації фінансового ринку. Фондова біржа є організаційно оформлений та регулярно діючим ринком, на якому здійснюються угоди по купівлі – продажу цінних паперів, валют дорогоцінних металів.

ІС фондової біржі повинна задовольняти такі вимоги:

- повинна забезпечувати високий ступінь достовірності повноти і своєчасності біржової інформації;

- повинна функціонувати як інструмент, який складає інформаційну основу біржового механізму регулювання ринку цінних паперів;

- поточна і аналітична інформація, яка одержується і зберігається в ІС, повинна бути уніфікована і легко доступна для контролю.

2. Оброблення інформації з обігу цінних паперів. Організація котирування цінних паперів. Ведення лістингу цінних паперів

Фондовий ринок дає змогу вирішувати важливі економічні проблеми, пов'язані з отриманням підприємствами необхідного для інвестицій акціонерного капіталу, допомагає розміщувати вільні фінансові засоби та прискорювати перерозподіл вільних коштів з однієї сфери підприємництва в іншу. Ефективна робота фондового ринку істотно залежить від своєчасного отримання професійними учасниками необхідної інформації про стан ринку для прийняття оптимальних рішень.

Предметну сферу для інформаційних технологій становлять операції, що їх виконують на фондовому ринку. Вся сукупність таких операцій поділяється на емісійні, інвестиційні, комісійні та сервісні.

Автоматизують зазначені операції з цінними паперами, використовуючи спеціалізовані пакети програм.

Основні операції, які можуть бути автоматизовані, можна згрупувати наступним чином у відповідні комплекси задач.

В інтегрованих системах виокремлюють підсистему (програмні модулі) для підтримки фондових операцій, що вирішують поставлені задачі.

Ці підсистеми забезпечують:

- ефективне здійснення операцій на ринку цінних паперів;

- належний внутрішній облік, контроль і аналітичну підтримку цих операцій.

Ефективне виконання операцій можливе за умови, що буде виконано цілеспрямовану попередню роботу зі збору, обробки та аналізу оперативних даних про стан фондового ринку. Для цього необхідний доступ до інформації на фондовому ринку, а отже, мають бути налагоджені телекомунікаційні зв'язки між учасниками фондового ринку, розвинене апаратне і програмне забезпечення для моделювання процесів, що відбуваються на ньому.

В Україні професійні учасники фондового ринку працюють здебільшого через позабіржову фондово-торговельну систему (ПФТС). Вона дозволяє вести торги одночасно за кількома цінними паперами, зокрема й за паперами різних типів. Асоціація ПФТС для роботи з цінними паперами встановлює в користувача АРМ брокера. Це АРМ постійно перебуває в робочому стані, підтримуючи такі функції:

• ввід і установлення заявок на купівлю чи продаж цінних паперів;

• огляд у режимі реального часу таблиць котирувань за всіма відкритими заявленими в торгівлі паперами;

• зняття заявок (певної групи або всіх одночасно);

• огляд інформації про укладені брокерські угоди.

Організація котирування цінних паперів на фондовій біржі

Курсом цінних паперів (ЦП) вважається ціна зареєстрованої угоди по них. Ціна на купівлю – продаж ЦП, що котируються на українській фондовій біржі (УФБ), формуються на підставі попиту та пропозиції шляхом задоволення зустрічних замовлень внесених до плану. Ринкове котування ЦП на певний день являє собою ціну рівноваги, яка максимізує оборот ЦП. Цінові пропозиції клієнтів біржі документально оформлюються у вигляді доручень на купівлю і доручень продажу. У дорученні на купівлю ЦП запропонована ціна є максимальною ціною, на яку погоджується клієнт. У разі продажу ЦП. запропонована ціна є мінімальною ціною. Якщо клієнт, складаючи доручення відмовляється від подання курсу, тоді на бланку доручення вписується скорочення ПКД (по курсу дня), що означає наказ укласти угоду по курсу, який встановиться на біржових торгах.

Державні ЦП заносяться до списку ЦП без проведення експертної оцінки за одержанням офіційних умов випуску.

Ведення лістингу цінних паперів

Лістинг (англ. listing) в перекладі з англійської мови означає складання списків (реєстр, буквально «включення до списку»). В сучасній термінології світового фондового ринку лістинг означає допуск цінних паперів до обігу і котирування на фондовій біржі з наступною процедурою підтримки лістингу, тобто підтримки біржового курсу цінних паперів. Крім того, лістинг включає в себе широкий комплекс заходів щодо проведення економічної експертизи, маркетингу - вивчення попиту та пропозиції, а також котирування цінних паперів - визначення біржових курсів.

Відповідно, процес обігу фондових цінностей на всіх офіційно зареєстрованих фондових біржах може здійснюватися тільки з цінними паперами, які успішно пройшли спеціальну біржову процедуру, тобто лістинг.

Лістинг конкретних видів цінних паперів, тобто факт їх появи у біржових списках, означає дозвіл на їх участь у торгах і дає їм всі ті привілеї, якими наділяється будь-який інший цінний папір, вже задіяний у біржовій торгівлі.

В Україні лістинг поки що не здійснює значного впливу на оцінку якості цінних паперів як з точки зору інвестора, так і емітента. Однак у нормативних документах все частіше згадуються цінні папери, які пройшли ринкове котирування.

На УФБ котируються такі ЦП: (акції АТ, ОВДП, Казначейські зобовязанняня, Ощадні сертифікати, Векселі)

Акція повинна містити такі реквізити: назва АТ та адреса, найменування ЦП – акція, її порядковий номер, дата випуску, вид акції, номінальна вартість, ім‘я власника (для іменної), строки виплати дивідендів тощо.

В умовах ІС лістингу ЦП на ФБ формується у вигляді масиву довідника ЦП, які котируються на ФБ та машинограми – списку ЦП, що котируються на ФБ того ж змісту.

Отже, лістинг спрямований на те, щоб до широкого інвестора, який користується послугами фондової біржі, не потрапили неякісні цінні папери, тобто акції та облігації з низькими дивідендами, процентами та з низьким попитом.

3. Особливості технології інформаційної підтримки угод, пов’язаних з цінними паперами

На УФБ можуть укладатися такі види угод з ЦП:

§ касові угод;

§ угоди на строк.

Касові – це угоди, які передбачають доставку ЦП і розрахунки по них на 5-й робочий день після дня укладання угоди, а по облігаціях – наступного робочого дня. Угоди на строк передбачають інші строки.

Етапи угоди з ЦП:

ü укладання угоди;

ü звіряння параметрів укладеної угоди;

ü кліринг;

ü виконання угоди.

Основні підходи до укладання угоди:

§ автоматизований: угода укладається спеціалістом на біржових торгах; данні по угоді заносяться до системи електронної обробки данних, де відбувається складання документів по угоді;

§ автоматичний - доручення на купівлю – продаж ЦП вводяться в систему електронної обробки даних, де після установлення біржового курсу відбувається автоматичне виконання відповідних доручень після чого інформація про укладання угоди автоматично передається до системи розрахунків.

Інший різновид автоматичного підходу передбачає автоматичне укладання угоди, коли пропозиція щодо купівлі-продажу одного виду ЦП збігається по ціні.

На УФБ у даний час пріоритетним є перший, автоматизований підхід.

Укладання угоди про купівлю-продаж ЦП оформляється такими основними документами:

1) Біржовий контракт УЦП01, який складається у 3 примірниках і містить такі основні реквізити:

- дата угоди, найменування продавця, реквізити брокера продавця, найменування покупця, реквізити брокера покупця, найменування ЦП, кількість, одиниця виміру, строк доставки, дата виконання зобовязання, вид валюти, ціна, сума контракту, вид розрахунку, термін дії контракту, реквізити продавця

2) Записка спеціаліста УЦП02 видається за запитом сторін і містить такі реквізити як дата, вид угоди, № брокера продавця, № брокера покупця, найменування ЦП, одиниця виміру, кількість, ціна, термін виконання.

Після звірки сторонами умов угоди і підписання контракту угода реєструється у розрахунковому відділі біржі зі допомогою картки реєстрації угоди УЦП03. Брокер сповіщає клієнта про укладену угоду, оформлюючи повідомлення УЦП04, яке містить № документа, дату, № договору, дату договору, код клієнта, дату та номер замовлення, № та дату реєстрації, ціну, суму, комісійні брокеру, біржовий збір.

На фондовій біржі поточна інформація про угоди з ЦП видається у формі біржових бюлетенів (УЦП05, УП06) і на електронному табло і екранах комп‘ютерів (відеокадри УЦП07, УЦП08).

4. Автоматизація операцій з ОВДП (облігаціями внутрішньої державної позики)

Облігації внутрiшньої державної позики (ОВДП) – це визначені чинним законодавством України державні цiннi папери.

ОВДП – це засіб впровадження неінфляційного механізму ліквідації бюджетного дефіциту, коли емітуються не гроші, а цінні боргові папери, під які залучаються відповідні кошти.

Облігації внутрішньої державної позики випускаються у вигляді строкових боргових зобов’язань як один з інструментів управління державним боргом. Створення ринку ОВДП вирішує такі задачі:

- фінансування бюджету з неінфляційного джерела (залучення фінансових ресурсів з ринку);

- визначення реальної вартості обслуговування державного боргу (відсоткова ставка ОВДП визначається ринком);

- встановлення орієнтира для ринкових ставок за іншими інструментами фінансового та грошового ринків;

- надання в розпорядження НБУ інструмента для проведення грошово-кредитної політики через операції на фондовому ринку;

- організація широкої мережі комерційних посередників, які охоплюють значні верстви інвесторів;

- впровадження сучасної електронної технології торгівлі, розрахунків та депозитарного обліку.

ОВДП обертаються в безготівковій формі – у вигляді електронних записів на рахунках власників, що різко звужує коло можливих махінацій, виключає можливість крадіжок та підробок.

На ринку ОВДП використовується дворівнева система депозитарного обліку, яка складається з центрального депозитарія та мережі субдепозитаріїв.

Депозитарний облік передбачає аналітичний та синтетичний облік цінних паперів. Аналітичний облік ведеться на рахунках цінних паперів, які називаються рахунками-ДЕПО.

ОВДП всіх випусків мають однакову номінальну вартість. Номінальна вартість – це сума основного боргу за облігацією, сплату якої називають погашенням. Ціни на облігації встановлюються у відсотках до номіналу або облігації розміщуються з дисконтом, тобто за ціною, яка нижча від номіналу.

Такий спосіб випуску дає змогу зробити дешевшим обслуговування позики, а також уникнути низки проблем, пов’язаних із зміною облікових ставок.

Дилером вважається будь-яка юридична особа, яка є інвестиційним інститутом (за діючим законодавством) і має відповідний дозвіл Державної комісії з цінних паперів та фондового ринку, а також ліцензію Національного банку України.

Забезпечення функціонування первинного та вторинного ринку ОВДП виконується за допомогою розробленої НБУ автоматизованої системи комплексного обслуговування учасників фондового ринку. Ця система об’єднує НБУ, комерційні банки, біржові та позабіржові торговельні майданчики. До складу системи входять такі програмні комплекси: «ЛІГА», «ДЕПО-ОБЛІК», «ВТОРИН», «ДЕПО-ЗАПИТ».

Програми «ЛІГА», «ВТОРИН» повинні встановлюватись у комерційному банку на єдиному робочому місці, АРМ-КБ «ДЕПО-ОБЛІК» та АРМ «ДЕПО-ЗАПИТ» можуть встановлюватись на іншому або тому ж самому робочому місці.

5. Інформаційна модель депозитарію

Згідно з Законом України «Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні» Національний депозитарій України (НДУ) – центральний інститут Національної депозитарної системи, на який покладені функції щодо:

- забезпечення її формування і розвитку;

- функціонування єдиної системи депозитарного обліку;

- обслуговування обігу цінних паперів;

- інтеграцію Національної депозитарної системи в міжнародну систему депозитарних установ, що забезпечують функціонування світових ринків капіталу.

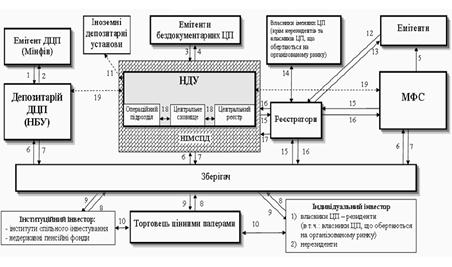

НДУ є повнофункціональним депозитарієм, що провадить зберігання та обслуговування обігу цінних паперів (рис. 12.1-12.3).

Рис. 12.1. Схема зберігання і обслуговування обліку цінних паперів НДУ

Національна депозитарна система України складається з двох рівнів:

· нижчий – це зберіганні, які ведуть рахунки власників ЦП, та реєстратори власників іменних ЦП;

· вищий – це НДУ і депозитарії, що ведуть рахунки для зберігачів та здійснюють кліринг і розрахунки за угодами щодо ЦП.

З 2006 р. НДУ є повнофункціональним депозитарієм, що здійснює свою діяльність на підставі:

- Ліцензії на здійснення професійної діяльності на ринку цінних паперів – депозитарної діяльності депозитарію цінних паперів, виданої 19 вересня 2006 року ДКЦПФР строком на 10 років.

- Ліцензії на здійснення професійної діяльності на ринку цінних паперів – розрахунково-клірингової діяльності, виданої 21 квітня 2008 року ДКЦПФР строком на 10 років.

- Реалізації Державної програми розвитку Національної депозитарної системи.

|

|

|

|

|

Дата добавления: 2014-12-08; Просмотров: 830; Нарушение авторских прав?; Мы поможем в написании вашей работы!