КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Лекцiя 4. Ризики iнвестицiйних пректiв та iх оцiнка 2 страница

|

|

|

|

Таким чином, для оцінки в проекті економічної вартості таких ресурсів, як земля і робоча сила, виходять з можливого доходу, що очікується при використанні цього ресурсу найкращим з можливих способів.

3.Оцінка впливу Досить часто результати проекту відби-

проекту на ваються не тільки в явних вигодах і вит- економіку країни ратах суспільства, а й у невідчутних, які

доволі важко піддаються кількісній оцінці. Аналітики, відбираючи й оцінюючи проекти, визначають найзначніші не (невідчутні) вигоди і витрати, які намагаються оцінити кількісно. Втім, оцінити такі впливи проекту, як зниження рівня захворюваності населення, поліпшення стану довколишнього середовища, підвищення рівня народжуваності тощо складно.

Можливими методичними підходами для такої оцінки є:

—готовність населення, окремих споживачів платити за поліпшення життя;

—можливість скорочення витрат на задоволення суспільних потреб в результаті проекту.

Здійснений кілька років тому в Україні проект вакцинації населення від захворювання на дифтерію імпортними вакцинами мав значні невідчутні вигоди, до яких слід віднести зниження захворюваності та смертності населення від дифтерії. Кількісна оцінка цих вигід може виходити із скорочення витрат медичних закладів на лікування хворих (вартість медикаментів, зарплата медперсоналу), економії служби соціального страхування на оплаті лікарняних, зниження втрат національного продукту, спричинених незайнятістю працівників під час хвороби і т.п.

Якщо неможливо здійснити точну кількісну оцінку неявних витрат і вигід від проектів, які відображають їх суспільну значимість, вдаються до оцінки тих мінімальних вигід, що виправдовують необхідні витрати для прийняття рішення про доцільність реалізації проекту. У наведеному прикладі така оцінка може грунтуватися на зниженні рівня захворювань в результаті вакцинації до певної кількості хворих на 10000 чол. населення.

Можливі результати окремих проектів:

—зниження цін на споживчі товари та послуги завдяки новим каналам збуту, вдосконаленню технології виробництва;

—відсутність дефіциту окремих товарів;

—усунення невідповідності в структурі споживання рівневі розвитку суспільства.

Прикладом зовнішнього впливу проекту може бути зниження витрат на експлуатацію автомобільного транспорту після здійснення проекту реконструкції шосейних шляхів. Зниження витрат, як правило, супроводиться і зниженням цін, встановлює виробник для споживача. При падінні цін споживачі одержують вигоду, можливість використати реально заощаджений доход на інші товари або збільшити споживання цих продуктів. Проекти, зорієнтовані на зниження ринкових цін, підвищують віддачу проекту на величину приросту споживчого надлишку.

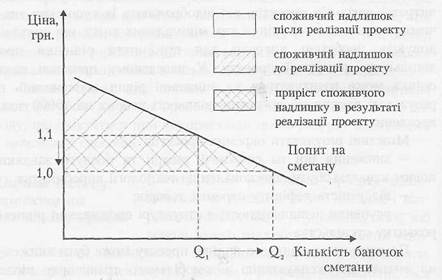

Під споживчим надлишком розуміють різницю між максимальною ціною, яку споживач готовий заплатити за одиницю продукції, і тією реальною величиною ціни, яку він заплатив фактично. Проілюструємо зміну споживчого надлишку на прикладі. Розглядається проект заміни на молокозаводі старої низькопродуктивної лінії виробництва на нову, більш продуктивну. Це дасть змогу знизити собівартість 1 баночки на 15%, а ціну — з 1,1 гри. до 1,0 грн. По гіпотетичну лінію попиту на сметану, вважаючи, що попит на сметану не є еластичним, і покажемо величину споживання надлишку до і після проекту. Як бачимо, внаслідок збільшення обсягу попиту на сметану споживчий надлишок до реалізації проекту значно нижчий, ніж після його реалізації.

Рис.5. З міна споживчого надлишку при реалізації проекту

На відміну від фінансиста, що оцінює проект, економіст визначає всі екстерналії (або побічні ефекти), які супроводжують проект. Під екстерналіями розуміють усі вигоди й витрати, які спричиняє проект і які не справляють прямого впливу на проект і тому не включаються до його фінансового аналізу. Побічні ефекти можуть бути як позитивними, так і негативними.

Типи побічних ефектів та їх наслідки

| Типи ефектів | Можливі прояви побічних ефектів |

| Побічні ефекти від виробництва | Підготовка кваліфікованих кадрів Розвиток інфраструктури Забруднення водного й повітряного басейнів Поліпшення транспортного сполучення Виснаження природних ресурсів Зміни в структурі сімей Вплив на здоров'я |

| Побічні ефекти від зміни каналів розповсюдження (реклама, прямі продажі) | Незадоволення населення Підвищена агресія Вторгнення в приватне життя |

| Порушення соціальних норм життя суспільства |

Простежити й змінити всі зовнішні ефекти практично неможливо, та й недоцільно. Проте треба прагнути виявити і виміряти найважливіші з них, а також розглянути їх якісний аспект.

У тих випадках, коли проекти справляють непрямий вплив на суспільство (розвиток інфраструктури районів, створення додаткових робочих місць), виникає мультиплікативний ефект, який відображає взаємозалежність вкладених інвестицій одержаного доходу.

Проект може мати як позитивні, так і негативні наслідки. Наприклад, створення нових робочих місць спричиниться до підвищення платоспроможності населення (одержання винагороди за працю), що сприятиме зростанню рівня національного доходу (в результаті створення додаткового продукту), збільшення доходної частини бюджету (у зв'язку із зростанням величини прибуткового податку з новоприйнятих працівників).

Підвищення платоспроможності дає імпульс до розвитку нових галузей, які спочатку виробляють споживчі товари, а потім і продукцію промислового призначення. Однак оцінка цих ефектів криє в собі небезпеку подвійного рахунку безпідставного завищення рівня впливу проекту. Щоб уникнути багаторазового врахування позитивних і негативних впливів результатів проекту на економіку регіонів та областей, країни в цілому, використовують розрахункові показники мультиплікації для конкретних галузевих, міжгалузевих та регіональних моделей розвитку.

Методологія економічної оцінки проекту дає змогу скористатися багатим методичним арсеналом та інструментами щоб визначити доцільність реалізації проекту з погляду загального добробуту. Однак треба пам'ятати, що аналітик готує економічний аналіз, виступає в ролі експерта ефективності макро-економічної політики держави, чиї висновки та оцінки становлять інтерес для пошуку нових вигід суспільства у рамках національного розвитку.

Висновки

Економічний аналіз проекту здійснюється з метою визначення його впливу на добробут суспільства в цілому, а не окремих інвесторів.

Визначення економічної привабливості проекту пов'язане з оцінкою проекту з точки зору можливості досягнення певних економічних цілей розвитку країни. Оцінка економічної ефективності проекту проводиться з метою визначення результативності використання дефіцитних ресурсів суспільства в межах проекту.

Для визначення економічної цінності проекту використовують поняття альтернативної вартості, тіньових цін, невідчутних вигід та втрат, трансфертних платежів, споживчого надлишку та екстерналій.

З'ясування економічної цінності проекту надає можливості оцінити, наскільки позитивні результати (вигоди) перевищують його негативні наслідки (втрати), якою буде величина виграшу суспільства в разі реалізації проекту.

Під час проведення економічного аналізу належить скоригу-зати фінансові показники, які в значній мірі викривають реальну вартість товарів. Для цього необхідно уникнути впливу грансфертних платежів на формування вартості ресурсів проекту.

Суспільну цінність ресурсів визначають на базі тіньових цін. Тіньова ціна — це суспільна оцінка продукту або ресурсу, виражена у грошовому вимірі та сформована на базі:

—граничних витрат виробництва необхідного ресурсу;

—вартості імпортних аналогів на основі еквівалента світових цін;

—величини альтернативної вартості ресурсів, витрачених на виробництво даного продукту.

Усвідомлення впливу проекту на економіку країни має супроводжуватися визначенням побічних ефектів проекту та їх наслідків.

Реалізація проекту може сприяти зниженню цін на споживчі товари та послуги (збільшення споживчого надлишку), ліквідації дефіциту будь-якого товару тощо.

1. ЗАГАЛЬНЕ РОЗУМІННЯ НЕВИЗНАЧЕНОСТІ, РИЗИКІВ ТА ЇХ КЛАСИФІКАЦІЯ

2. АНАЛІЗ РИЗИКІВ ІНВЕСТИЦІЙНОГО ПРОЕКТУ І МЕТОДИ ЇХ ОЦІНКИ

1. ЗАГАЛЬНЕ РОЗУМІННЯ НЕВИЗНАЧЕНОСТІ, РИЗИКІВ ТА ЇХ КЛАСИФІКАЦІЯ

Інвестиційне проектування зазвичай здійснюється в умовах невизначеності. Невизначеність - це стан неоднозначності розвитку конкретних подій у майбутньому, ступінь нашого незнання і неможливості точного передбачення основних величин і показників діяльності підприємства, у тому числі й реалізації інвестиційного проекту. Невизначеність - це є об'єктивне явище.

Ризик - економічна категорія, що може як бути, так і не бути, в основі якої лежить невизначеність конкретної господарської чи іншої ситуації і яка зумовлена браком повної інформації. У літературних джерелах натрапляємо на різноманітні трактування ризику. І практично всі вони базуються на невизначеності. Спинимося на класифікації деяких із них.

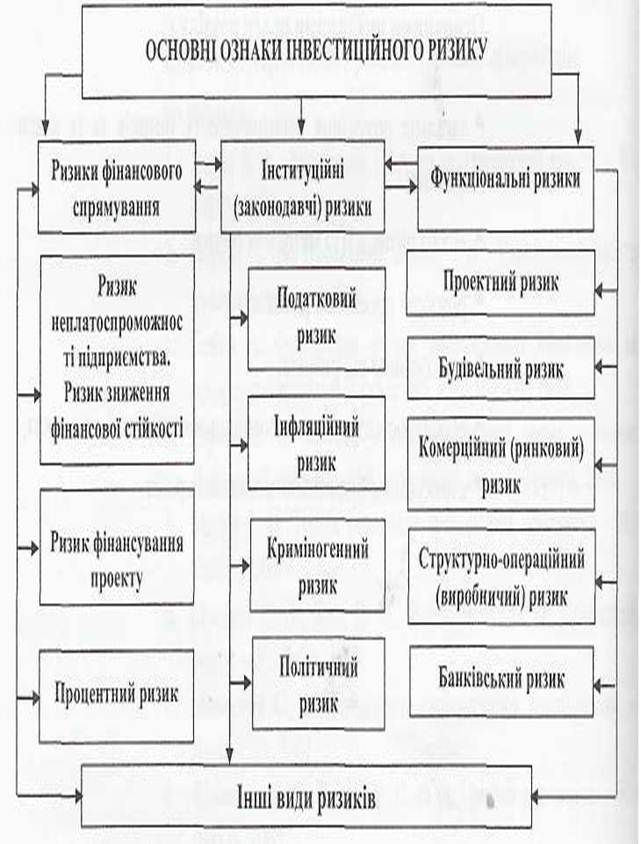

Розглянемо коротко ризики фінансового спрямування.

Ризик неплатоспроможності підприємства полягає у зниженні рівня ліквідності обігових коштів, що базується на розбалансованості позитивних і негативних грошових потоків протягом функціонування інвестиційного проекту (ІП). За своїми фінансовими наслідками - це один із найнебезпечніших ризиків.

Ризик зниження фінансової стійкості підприємства полягає у недосконалості структури інвестиційного капіталу, надмірній частці позичкових коштів, що призводить до незбалансованості позитивних і негативних грошових потоків підприємства за інвестиційним проектом. Це теж один із найсерйозніших за ступенем небезпечності (небезпека банкрутства підприємства) проектних ризиків.

|

| Рис. 1. Класифікація основних ризиків |

Ризик фінансування проекту безпосередньо пов'язаний із загальним недостатнім обсягом інвестиційних ресурсів, потрібних для реалізації проекту, недосконалістю джерел формування позичкових фінансових коштів.

Процентному ризику властиве непередбачене зростання процентної ставки на фінансовому ринку, що призводить до зниження рівня чистого прибутку за проектом. Це відбувається під впливом державного регулювання і зміною на цій основі кон'юнктури інвестиційного ринку.

Інстшпуційні (законодавчі) ризики відносять до ризиків зовнішнього впливу на проект, які практично не залежать від діяльності підприємства зі створення IП. Вони полягають у зміні законодавства стосовно вірогідності введення нових податків і зборів (податковий ризик), змін термінів справляння окремих обов'язкових платежів, відміни чинних податкових пільг. Сюди належать податковий, інфляційний, криміногенний і політичний ризики.

Інфляційний ризик характеризується здатністю знецінення реальної вартості інвестиційного капіталу і зниження доходів від результатів діяльності в умовах інфляції. Це явище - об'єктивне. Воно постійно супроводжує реальні IП. Тому цей вид ризику повинен бути під постійною увагою.

Криміногенний ризик у сфері інвестиційної діяльності проявляється у формі оголошення його партнерами фіктивного банкрутства, підробки документів, що дозволяє стороннім особам привласнювати грошові та інші активи, пов'язані з реалізацією IП і т. н.

Політичні ризики можуть проявлятися у зміні форм власності або її перерозподілу.

Проектний ризик полягає у недосконалості підготовки проектної документації ІП, використання застарілої технології, недостовірної інформації, що у підсумку призводить до отримання нереальних, занижених результатів щодо дохідності, прибутковості, окупності ІП. Треба звернути увагу на проектні ризики експлуатаційного стану IП. Ця група ризиків найбільше залежить віл своєчасності виведення ІП на проектну потужність. В основі цього етапу - розрахункова забезпеченість виробництва необхідними сировинними та матеріальними ресурсами, операційним персоналом відповідної кваліфікації, маркетингова підготовка і політика виробництва.

Будівельний ризик можливий у разі вибору генпідрядної організації недостатньої кваліфікації, оснащення якої не дозволяє забезпечити реалізацію ІП на сучасному технічному і технологічному рівні з відповідною якістю і в задані контрактом терміни

Комерційний ризик полягає у прорахунках розрахункової реалізації проектної продукції, рівня цін та інших факторів, що призводять до зменшення розрахункового обсягу реалізації продукції, операційного доходу, чистого прибутку на стадії експлуатації проекту.

Структурно-операційному {виробничому ) ризику властиве неефективне фінансування поточних витрат на стадії експлуатації проекту, що обумовлює у їх загальних витратах завищену проти розрахункової частини постійних витрат.

Банківськиi ризики, що супроводжують банківську діяльність і надзвичайно різноманітні як за своєю сутністю, так і за можливими негативними наслідками. Система банківських ризиків добре відома. За класифікацією Базельського комітету з нагляду за банківською діяльністю (Basel Commitee on Banking Supervision), виділяється вісім категорій ризику: ринковий, кредитний, процентних ставок, ліквідності, політичний, правовий, ділової репутації, операційний.

До інших видів ризиків відносять стихійні лиха й інші «форс-мажорні» обставини, які можуть призвести до втрати як частини розрахункового доходу, так і частини активів підприємства (основних фондів, товарно-матеріальних цінностей та ін.).

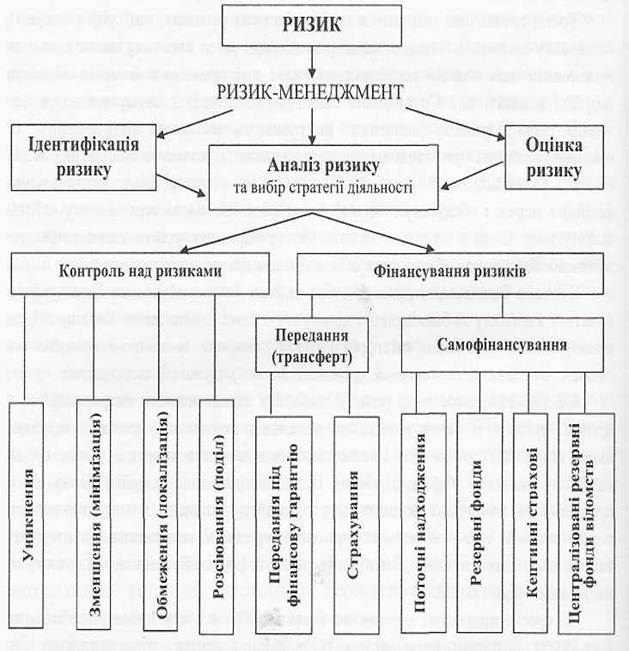

За своєю природою ризики не статичні. Всі вони у процесі здійснення діяльності постійно перетинаються. Відстеження ризиків, запобігання їм і згладжування їхніх наслідків - функція відповідних підрозділів (рис. 2).

2. АНАЛІЗ РИЗИКІВ ІНВЕСТИЦІЙНОГО ПРОЕКТУ

І МЕТОДИ ЇХ ОЦІНКИ

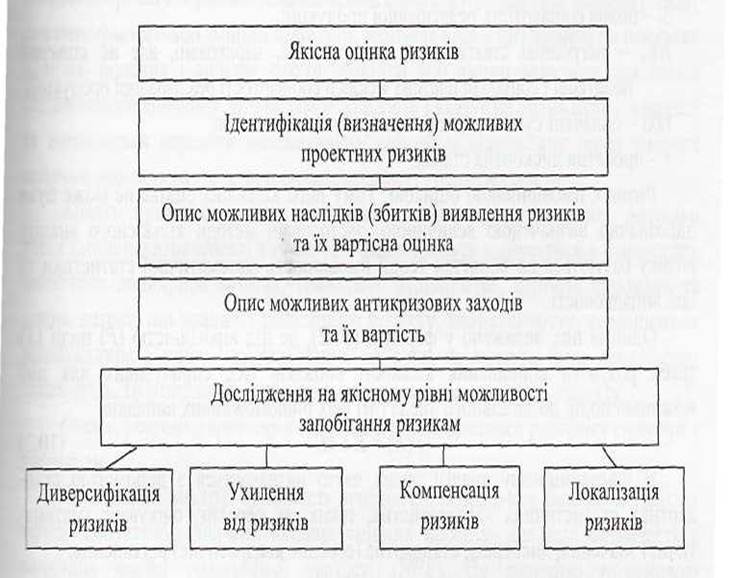

Мета аналізу ризику - надати учасникам інвестиційного проекту потрібні данi дляприйняття рішення про доцільність участі у проекті та створення заходiвщодо їх захисту від можливих фінансових втрат. Розрізняють якісний і кількісний методи визначення та аналізу ризику IП. Якісний метод - це визначення показників ризику, етапів робіт, на яких виникаєризик, його потенційних зон та ідентифікація ризику.

Кількісний аналіз полягає у чисельному визначенні вартісної величини окремихризиків, а також проекту в цілому.

У загальних рисах якісний аналіз ризиків наведено на рис. 3.

Рис. 2. Ризик-менеджмент як процес оптимізацїі структури інструментів впливу на ризики

Рис. 3. Якісна оцінка ризикі в

До якісних методів вивчення ризику слід віднести й експертний аналіз. Цей вид оцінки звичайно застосовується на початкових етапах роботи над проектом.

До основних переваг методу належать: можливість оцінки ризику до розрахунків показників ефективності, непотрібність точних первинних даних і сучасного програмного забезпечення, а також простота розрахунків. Однак експертний аналіз ризиків, як і будь-яка експертна оцінка, досить суб'єктивний, і не завжди є змога дати незалежну характеристику події, що аналізується. Процедура експертної оцінки ризику передбачає:

• визначення видів ризику і граничного рівня його припустимої величини;

• встановлення ймовірності настання ризикової події і небезпечностi даного ризику для успішного завершення проекту;

• визначення інтегрального рівня за кожним видом ризику і вирішення

питання про прийнятність даного виду ризику для учасників проекту.

Вплив загального ризику на кількісний показник оцінки інвестиційної привабливості проектів - теперішню вартість після додаткових грошових потоків ( PV ) у році (t) описано формулою:

(1)

(1)

де qt — кількість реалізованої продукції,

рt - ціна одиниці продукції (робіт, послуг), S, - повна собівартість реалізованої продукції;

NCt - негрошові статті затрат (амортизація, нараховані, але не сплачені податкові і соціальні платежі у складі собівартості реалізованої продукції);

taxt — оплачені суми податку з прибутку підприємства;

r - проектна дисконтна ставка.

Ризик є ймовірнісною оцінкою. Тому його кількісна оцінка не може бути однозначно визначеною величиною. Застосовані методи кількісного аналізу ризику базуються на поняттях теорії ймовірності, математичної статистики та ідеї випадковості.

Один із них виражено у формулі (2), де під вірогідністю (Р) події ( X ) треба розуміти відношення кількості випадків (К), сприятливих для цієї можливої події, до загального числа (М) усіх рівноможливих випадків:

(2)

(2)

В інвестиційному аналізі ризик часто визначається з допомогою стандартних статистичних характеристик, таких, як середнє, очікуване (математичне) значення, дисперсія, стандартне (середнє квадратичне) відхилення.

Середнє, або очікуване (математичне), значення визначається як сума добутку значень випадкових величин на їх імовірності:

(3)

(3)

де Хi - значення випадкової величини;

Рі - імовірність їх здійснення.

Математичне сподівання (середнє значення) - важлива характеристика випадкової величини, що є центром розподілу її ймовірностей. Але сама по собі вона не дозволяє виміряти ступінь ризику здійснюваної операції.

У разі невеликої кількості змінних і можливих сценаріїв розвитку проекту для аналізу ризику можна скористатися методом дерева рішень, яке базується на основі відповідних робіт (подій), що відображають життєвий цикл проекту, визначають ключові події, що впливають на проект, час їх настання і можливі рішення, які можуть бути прийняті в результаті настання кожного ключового виду роботи з визначення ймовірності їх прийняття і вартості.

За результатами побудови дерева рішень встановлюються ймовірність та ефективність кожного сценарію розвитку проекту, а також інтегральна ефективність самого проекту. Ризик за проектом може вважатися прийнятним у разі позитивної величини інтегрального показника ефективності проекту, наприклад чистої теперішньої вартості.

Як правило, аналіз ризику проводиться кількома методами.

Метод моделювання дозволяє:

1) досліджувати комбінований вплив ризиків;

2) аналізувати наслідки нагромадження ризикованих ситуацій;

3) визначати вплив ризиків на фінансовий стан учасників проекту, який

може відбуватися у формі затримок в одержанні доходу і збільшенні

позички.

Під час реалізації інвестиційного проекту можуть виникнути непередбачені ситуації, які суттєво змінять заплановані показники прибутку і витрат. Вони можуть бути результатом дії як внутрішніх факторів (менеджмент, помилки проектування), так і зовнішніх (політична ситуація, зміни кон'юнктури ринку).

Оцінка інвестиційного ризику меншою мірою, ніж інші етапи розробки проекту, піддається формалізації і кількісному вираженню. Тому в цій сфері немає загальноприйнятих стандартів.

Методи обчислення невизначеності кінцевих результатів реалізації інвестиційного проекту можна умовно поділити на три групи:

- імовірнісні методи;

- визначення критичних точок;

- аналіз чутливості.

Імовірнісні методи грунтуються на врахуванні кількісних характеристик вартості ризиків, що супроводжують реалізацію аналогічних проектів, а також специфіки галузі, політичної та економічної ситуації. У межах імовірнісних методів можна проаналізувати й оцінити окремі види інвестиційних ризиків.

Водночас два інших методи - визначення критичних точок і аналіз чутливості - дають лише загальне уявлення про стійкість проекту до змін закладених у нього параметрів.

Визначення критичних точок зазвичай зводиться до розрахунку «точки беззбитковості» (bгеак-еvеn роіnt). Для цього розраховується такий рівень виробництва та реалізації продукції, за якого чиста теперішня вартість проекту NPV дорівнює нулю, тобто проект не приносить ні прибутку, ні збитку. Що нижчим буде цей рівень, то ймовірніше, що даний проект буде життєздатним в умовах зниження попиту, а отже, нижчим буде ризик інвестора.

Аналіз чутливості {sensitivity analysis) полягає в оцінці впливу змін вихідних параметрів проекту на його кінцеві результати, де використовується норма прибутку або NPV. Техніка проведення аналізу чутливості полягає в зміні обраних параметрів у певних межах за умови, що останні параметри залишаються незмінними.

Що більшим є діапазон варіації, за якого NPV або норма прибутку залишаються додатною величиною, то стійкіший проект.

Оцінка інвестиційного ризику має суттєве значення для прийняття рішення про участь у проекті.

Якщо ризик визнано високим, то це знизить комерційну привабливість проекту. Загальне правило проголошує, що збільшення рівня ризикованості проекту повинно бути компенсоване наявністю додаткової премії за ризик, яка враховується в ставці дисконту.

Отже, ставка дисконту може слугувати узагальнювальним показником для обчислення впливу різних факторів ризику на привабливість інвестиційного проекту.

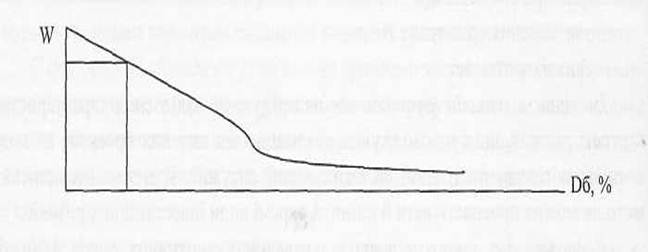

Статистичний підхід до оцінки інвестиційних ризиків зводиться до знаходження функції розподілу ймовірності досягнення деякої норми дохідності проекту. Задавши бажаний рівень дохідності, можна обчислити ймовірність того, що реальна дохідність проекту буде не меншою за задану. І навпаки, задавши бажаний рівень імовірності успішної реалізації проекту (наприклад, 90-95%), можна визначити норму дохідності, яка буде досягнута з даною ймовірністю (рис. 4).

Dб - бажана дохідність;

W - імовірність досягнення дохідності не менша за задану.

Рис. 4. Залежність між бажаною дохідністю проекту та ймовірністю її досягнення

Основна проблема при цьому полягає у виборі оптимального методу чи сукупності методів запобігання ризикам. Класичний їх набір включає:

- запобігання ризикові,

- передавання ризику,

- обмеження ризику,

- страхування ризику.

ЛЕКЦIЯ 9.технічний аналіз іп

1. Мета і завдання технічного аналізу.

2. Етапи робіт із виконання технічного аналізу проекту.

2. 1. Визначення i аналiз місця розташування.

|

|

|

|

|

Дата добавления: 2014-12-10; Просмотров: 1317; Нарушение авторских прав?; Мы поможем в написании вашей работы!