КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Лица, обязанные исчислять налоги 4 страница

|

|

|

|

В настоящее время вопрос о принципах налогообложения по-прежнему актуален. В различных странах ученые и специалисты государственных органов обращаются к исследованию этой проблемы, ключевой в процессе совершенствования налогового законодательства.

! О Н.И.Тургеневе и его книге см.: У истоков финансового права. Сер, «Золотые страницы российского финансового права». М.: Статут, 1998.

Глава 3. Принципы налогообложения

3.1. Развитие принципов налогообложения 71

Развитие принципа справедливости идет в направлении наиболее точного определения понятий «доход», «накопления», «платежеспособность», изучения и разрешения таких проблем налогообложения, как проблема эффективных налоговых ставок, переложения налогов, влияния инфляционных процессов на налогообложение, избежания налогов и уклонения от налогообложения и др.

Развитие принципа справедливости идет в направлении наиболее точного определения понятий «доход», «накопления», «платежеспособность», изучения и разрешения таких проблем налогообложения, как проблема эффективных налоговых ставок, переложения налогов, влияния инфляционных процессов на налогообложение, избежания налогов и уклонения от налогообложения и др.

Так, использование различных налоговых лазеек приводит к необходимости повышения ставок налогов, чтобы компенсировать недополучение доходов бюджетом. В результате добросовестные налогоплательщики вынуждены нести дополнительные обязательства. Реализация принципа справедливости в данном случае — это внесение изменений в налоговое законодательство, предотвращающих использование так называемых налоговых схем с целью уклонения от уплаты налогов.

В условиях инфляции номинальные доходы налогоплательщиков возрастают, хотя покупательская способность остается прежней или даже уменьшается. Тем не менее такие доходы облагаются подоходным ■ налогом по более высоким ставкам, налогоплательщик вынужден уплачивать «инфляционный налог». Принцип справедливости требует, чтобы законодатель налоговой индексацией юти другими методами учитывал «эрозию доходов».

Акцизы — фискальные надбавки к цене товаров — уплачивают в бюджет производители подакцизных товаров. Однако тяжесть налогообложения может перекладываться на потребителей этих товаров, ко-, торые оплачивают акцизы1 в составе цены товара. Это пример экономического переложения налогов. Принцип справедливости был бы нарушен, если бы акцизами облагались товары первой необходимости, одинаково востребованные как состоятельными, так и малообеспеченными гражданами. Налог несправедлив, поскольку уплата одинаковой суммы налога означает изъятие большей доли из дохода бедняка и меньшей доли из дохода богача.

Принцип справедливости никогда не утратит своей актуальности и. не будет полностью исследован, поскольку он имеет чрезвычайно подвижное содержание, изменяющееся вслед за условиями жизни общества. «Трудно найти другое такое понятие, к которому законодатели столь часто прибегали на словах и которое так часто оказывалось ущемленным на практике, как справедливость. Пожалуй, справедливость можно назвать «синей птицей» юриспруденции: она так же желанна и так же неуловима. Справедливость давно уже признана основным принципом законодательства, но вряд ли сейчас можно найти страну, где могут, не кривя душой, признать, что у них этот принцип нигде не остается затушеванным.. В полной мере это относится и к налоговому

праву. Не только в России, но даже в странах благополучной Европы граждане очень редко бывают довольны своей налоговой системой, причем в качестве основного ее недостатка чаще всего указывается именно ее несправедливость»1.

Принцип определенности современные исследователи тесно связывают с проблемой стабильности налогового законодательства. Налогоплательщик должен точно знать не только условия взимания того или иного налога, но и быть уверенным в том, что эти'условия останутся неизменными в течение определенного периода. Глобальная неопределенность воспитывает недоверие к- государству и представляет собой серьезное препятствие развитию производства и повышению благосостояния граждан.

Необходимо учитывать, что стабильность налогового законодательства важна не сама по себе, а как средство достижения общей экономической стабильности. Это периодически требует внесения поправок в налоговое законодательство для устранения обнаружившихся неточностей, пробелов, применения новых мер регулирующего воздействия, перераспределения тяжести налогообложения и т.п.

Поэтому налоговая система должна быть-гибкой, способной использовать меры налоговой политики в целях стабилизации и экономического роста. Непростая задача ученых, политиков, правоприменителей состоит в том, чтобы вырабатывать и совершенствовать такие методы проведения налоговой реформы, которые бы не в ущерб возможностям налогоплательщиков предвидеть свое экономическое будущее позволяли бы эффективно влиять на налоговую систему в целях реализации экономической политики. '

Современные исследователи выделяют ряд новых аспектов принципа эффективности. Признано, что сопутствующие уплате налогов затраты плательщиков не должны быть велики. Однако' н'а практике такие затраты могут даже превышать административные расходы, связанные со сбором налогов, контролем за юс уплатой. Так, предприятия для выполнения возложенных на них законом функций по удержанию подоходного налога из заработной платы рабочих и служащих вынуждены нести расходы по содержанию соответствующих работников бухгалтерии. Нечеткое, непонятное'налоговое законодательство вынуждает налогоплательщиков нести расходы на оплату консультантов, а при возникновении споров с налоговыми органами — на оплату адвокатов. Изменения налогового законодательства, помимо указанных за-

] Сотов А. И. Что есть "справедливость? (Реализация принципа справедливости в Налоговом кодексе и действующем налоговом законодательстве) // Ваш налоговый адвокат. Вып. 4. М., 1998. С. 16.

72 Глаза 3. Принципы налогообложения

3.1. Развитие принципов налогообложения

трат, вынуждают плательщиков нести расходы по адаптированию их учетных систем к изменившимся условиям.

В результате возникают новые специальности, складываются целые отрасли экономики для обслуживания налогоплательщиков: аудиторы, консультанты, налоговые адвокаты и др.

Такие расходы, увеличивающие налоговый гнет, редко когда под-считываются в масштабах национальной экономики. По данным английских исследователей, они составляют приблизительно от 2,5 до 4,4% собираемых сумм налогов1.

В ходе совершенствования налогового законодательства баланс расходов должен смещаться от расходов налогоплательщика к административным расходам. Естественно, их совокупный размер не должен увеличиваться.

Дальнейшее развитие получил и принцип нейтральности налого-обложения. Признано, что налогообложение из-за высоких размеров может приводить к «эффекту замещения», когда налогоплательщики исключительно из-за налоговых факторов реструктурируют свою деятельность с целью снижения расходов по уплате налогов. Это выражается, например, в том, что работники стараются сократить объем своего рабочего времени, так как из-за налогообложения нет стимулов увеличивать заработки; посильную домашнюю работу человек старается сделать сам, а не с помощью привлеченных мастеров, поскольку с зарабатываемых для их оплаты средств надо уплачивать налог, так что экономичнее потратить время не на зарабатывание средств, а на самостоятельное выполнение работы; предприниматели отказываются ог перехода к более выгодному бизнесу, если остающаяся при этом после налогообложения сумма не сможет покрыть издержек, понесенных в связи с изменением рода деятельности.

Помимо «эффекта замещения» высокое налогообложение заставляет компании искать формы оплаты труда, не связанные с выплатой.денег и трудноуловимые для налогообложения. Используются формы предоставления работникам различных благ и привилегий, которые трудно оценить в денежном выражении, например, предоставление служебного автомобиля,"" бес процентных ссуд и т.п. Так, в США около трети вознаграждений руководящему составу и рядовым сотрудникам компаний предоставляется именно в этих формах".

1 См.: Kirkbride J., Ohwofoyeku A. Revenue Law. Principles and Practice. Tudor, 199S.

P. 8.

2 См.: Русакова И.Г. Подоходный налог у нас и за рубежом // Менеджер. 1992. JN» 9—

10. С. 10.

Неадекватный налоговый гнет побуждает налогоплательщиков активно искать различные способы избежания налогов, как законные, так и не вполне.

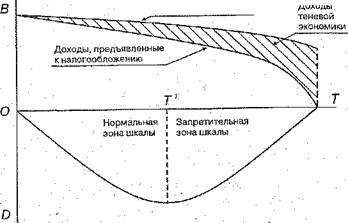

Подрыв стимулов к труду в результате высокого налогового гнета оборачивается, таким образом, недополучением доходов бюджетом. Зависимость поступлений в бюджет от величины налоговых ставок была в схематичном виде представлена экономистом из Южно-Калифорнийского университета (г. Лос-Анджелес) А. Лэффером. Составленный им широко известный график зависимости доходов бюджета от прогрессивности налогообложения получил название «кривая Лэф-фера» (см. рис.).

Доходы, подлежащие налогообложению

Зависимость доходов бюджета от прогрессивности налогообложения:

В -- налоговая база; заинтересованность в легальном заработке; D — доходы

бюджета; Т— прогрессивность налогообложения (ставка налога, %).

Концепция,-отраженная на графике, подразумевает, что до определенного предела (Т1) повышение ставки налога увеличивает, хотя и замедляющимися темпами, сумму доходов бюджета. Побудительные мотивы участников экономического процесса при этом серьезно не затрагиваются, поэтому заинтересованность в легальном заработке, общий объем производства (верхняя кривая) сокращаются медленнее, чем возрастает норма налогообложения.

За пределами Т{ налог начинает подавлять экономическую активность, налоговая база сужается. Следовательно, несмотря на рост ста-

Глава 3. Принципы налогообложения

3.2. Понятие и правовое значение основных принципов налогообложения и сборов 75

| Схема 1—5 |

, ^^tiMfPTa сокращаются. Принимая во внимание психоло

вок доходы оюджсш г-.

„MVTn не будет работать только для того, чтобы плашть гию людей — ншчи nv j г

„„„,, глелать вывод, что чем выше налоговые ставки, тем налоги, — легко сделав

сил-нее побудительные мотивы для уклонения от налогов, тем оиль-шую долю в валовом национальном продукте составляют доходы i ене-

вой экономики.

Г шение же налогов, снижение налоговой ставки оказывают

стимуТшуюЩИЙ эффект. Во-первых, поскольку чистая доходность тпула и капитала возрастает, повышается их рыночное предложение, тешиояется объем производства и, как следствие, увеличивается на-л ->говая база Во-вторых, улучшается распределение капитана по сфе-пам хозяйственной деятельности, так как сужается разрыв между низко и высокообдагаемыми отраслями. В-третьих, сокращается уклонение от налогов, возрастает доля «таксируемой* экономической деятельности.

Of '"шая сказанное, необходимо отметить, что принципы налога-

™ лкпппн способствуют достижению наиболее общих задач, обложения и cuui^^d

стоящих перед обществом. Именно с учетом того, насколько налоговая система ориентирована на достижение этих задач, оценивают эту систему и определяют направления ее совершенствования.

Можно выделить четыре фундаментальные задачи, четыре стратегических направления развития общества:

1) увеличение объема продукции и услуг, необходимых населению;

2) обеспечение справедливого распределения произведенных товаров и услуг среди индивидов и групп населения;

3) защита прав и свобод граждан при наличии представительной системы ответственного правительства и правления закона;

4) сохранение и укрепление Федерации1.

Поиндипы налогообложения и сборов должны быть направлены на создание такой налоговой системы, которая бы способствовала наи-бопее полному достижению всех четырех фундаментальных задач в совокупности.

| ю- |

| hnnuvniooeaiibi Канадской королевской комиссией по налошоб; жсш^ЛсйГ; C—S. С«, ЗЫРшфА, ft*, E. Textbook on Revenue L™. L.. 1997. |

Необходимо учитывать, что принципы налогообложения играют не тотько познавательную роль, роль научных абстракций. Они выступают и юридическим инструментом. Будучи закрепленными в конституциях и законах принципы налогообложения оказывают непосредственное влияние на практику налогообложения (см. схему 1-5).

| Неудобство |

| Неэффективность |

ПРИЗНАКИ НАРУШЕНИЙ ПРИНЦИПОВ

| Несправедливость |

Неопределенность

| большие затраты на налоговое администрирование |

| нарушение «справедливости по горизонтали" |

| обременительные ■ способы уплаты налогов |

неясные, неконкретные нормы законов

| возможности для бюрократического произвола |

| нарушение -справедливости по вертикали" |

| несоблюдение «принципа нейтральности налогообложениям |

нестабильное

налогозое

| широкие возможности применять -налоговые схемы» |

| разорительные взыскания |

законодательство

| неадекватные методы контроля |

«эффект замещения»

инфляционные налоги

| большие сопутствующие расходы налогоплательщиков |

высокое косвенное

налогообложение

товаров первой

необходимости

сверхвысокие ставки налогов

неспособность налоговой системы

учитывать" экономические и социальные

перемены

3.2. Понятие и правовое значение основных (конституционных) принципов налогообложения и сборов

■ Часть 3 ст. 75 Конституции РФ предусматривает, что федеральным законом РФ должны быть установлены общие принципы налогообложения и сборов. Однако в ней не указано, для чего они устанавливаются, каково их правовое значение-Ответ на эти вопросы дает практика Конституционного Суда Российской Федерации. Конституционный Суд Российской Федерации

76 - Глава 3. Принципы налогообложения

76 - Глава 3. Принципы налогообложения

3.2. Понятие и правовое значение основных принципов налогообложения и сборов 77

отметил, что «общие принципы налогообложения и сборов относятся к основным гарантиям, установление которых федеральным законом обеспечивает реализацию и соблюдение основ конституционного строя, основных прав и свобод человека и гражданина, принципов федерализма в Российской Федерации»1.

отметил, что «общие принципы налогообложения и сборов относятся к основным гарантиям, установление которых федеральным законом обеспечивает реализацию и соблюдение основ конституционного строя, основных прав и свобод человека и гражданина, принципов федерализма в Российской Федерации»1.

Направленность общих принципов налогообложения и.сборов — ограничение свободы государства в области финансов. Они на конституционном уровне ставят препоны налоговому произволу, создают основы справедливого, умеренного и соразмерного налогообложения.

Конституция РФ весьма скупо (по сути, только в ст. 57) говорит о принципах налогообложения. Однако в ней закреплены общие качала, которые должны быть реализованы (воплощены) в любой отрасли законодательства. Речь идет о закрепленных в Конституции РФ равенстве прав и свобод человека и гражданина, запрете на их ограничение не иначе, как федеральным законом, единстве' экономического пространства, свободном перемещении товаров, услуг и финансовых средств, признании и защите государством всех форм собственности, свободе экономической деятельности и др.

Законы о налогах, как и любые другие законы, не свободны от того, чтобы их смысл, содержание и применение оценивались сквозь призму прав и свобод человека и гражданина. В п. 5 постановления от 4 апреля 1996 г. № 9-П Конституционный Суд РФ отметил, что, «регулируя налогообложение, субъекты Российской Федерации в полной мере должны руководствоваться требованиями статьи 18 Конституции Российской Федерации о том, что права и свободы человека и гражданина определяют смысл, содержание и применение законов».

Поэтому перечисленные конституционные начала специфическим образом преломляются в финансовой сфере и обусловливают принципы налогообложения. «Для финансовой системы из существующего регулирования делаются специфические выводы, они касаются существования финансового права. Наряду с писаным, таким образом, существует более широкое, неписаное финансовое право Основного закона»2.

С этой точки.зрения общие принципы налогообложения и сборов, подлежащие закреплению в федеральном законе, являются развитием положений Конституции РФ в специфической области.

i П. 3 постановления Конституционного Суда РФ от 21 марта 1997 г. № 5-П «По делу о проверке конституционности положений абзаца второго пункта 2 статьи 18 и статьи 20 Закона Российской Федерации от 27 декабря 1991 года «Об основах налоговой системы в Российской Федерации» // СЗ РФ. 1997. № 13, Ст. 1602.

2 Государствен и ое право Германии: В 2 т. М.: ИГП РАН, 1995. Т. 2. С. 113.

Например, принцип единства налоговой политики развивает одну из основ конституционного строя РФ — принцип единства экономического пространства (ч. 1 ст. 8 Конституции РФ).

Принципы налогообложения и сборов содержат наиболее общие конституционные начала и в то же время развивают эти начала, наделяя их конкретным смыслом и содержанием. Поэтому, говоря о нарушениях общих принципов налогообложения и сборов, есть все основания одновременно говорить о нарушении соответствующих базовых конституционных положений.

Конституция РФ использует термин «общие принципы налогообложения и сборов». Этим подчеркивается одна из характеристик этих принципов: они лежат в основе нормотворческой деятельности и Федерации, и ее субъектов, и органов местного самоуправления. Применение понятия «общие принципы» оправдано тем, что речь о них идет в ст. 72 Конституции РФ о совместной компетенции Российской Федерации и ее субъектов.

К общим принципам налогообложения могут быть отнесены положения как вытекающие из Конституции РФ и являющиеся гарантиями реализации основных начал социального, государственного и национального устройства, так и не вытекающие из Конституции, но принятые в соответствии с ней и закрепленные в федеральном законе.

Принципы первой группы по своей природе и происхождению являются основными. Этот термин характеризует их значимость для правовой системы и их отношение к Основному закону.

Вторая группа принципов имеет «связанный» характер. Они не могут противоречить принципам, базирующимся на Конституции РФ, развивают основные принципы налогообложения и сборов, являются принципами «второго уровня», поэтому их нельзя признать основными.

Например, п. 7 ст. 3 ПК РФ установлен принцип толкования законодательства о налогах и сборах в пользу налогоплательщика. Этот принцип развивает конституционное положение об установлении налогов и сборов исключительно законами, однако носит сугубо прикладной характер. Хотя значение этого принципадля развития системы налогов трудно переоценить (поэтому ограничительное толкование мы и относим к принципам), говорить о нем как об основном было бы неверно.

Основные принципы налогообложения и сборов существенны для налоговой системы в целом или для нескольких ее элементов. Иные принципы, не относящиеся к основным, лежат, в основе правового регулирования конкретных элементов налоговой системы.

'° Глава 3. Принципы налогообложения

'° Глава 3. Принципы налогообложения

3.2. Понятие и правовое значение основных принципов налогообложения и сборов 79

Так. принцип однократности налогообложения применяется шдько в стандартах системы налогов, в то время как основной принцип единства налоговой политики подлежит учету и при установлении конкретных налогов, и при решении вопроса о компетенции органов власти и управления различных уровней, и при учреждении налоговых органов.

Так. принцип однократности налогообложения применяется шдько в стандартах системы налогов, в то время как основной принцип единства налоговой политики подлежит учету и при установлении конкретных налогов, и при решении вопроса о компетенции органов власти и управления различных уровней, и при учреждении налоговых органов.

Помимо общих принципов налогообложения выделяют также специальные принципы, характеризующие- отдельные институты налогового права, например, принципы налоговой ответственности, принципы ведения налогового учета'.

В условиях федеративного государства органы власти субъектов Федерации (а также органы местного самоуправления) обладают определенными полномочиями в налоговой сфере. Но право органов субъектов Федерации устанавливать налоги не безгранично. Рубежи очерчены с учетом основных прав человека и гражданина, закрепленных в ст. 34 и 35 Конституции РФ, а также конституционного принципа единства экономического пространства.

Таким образом, общие принципы налогообложения и сборов служат, с одной стороны, основой налоговой компетенции субъектов Федерации, а с другой —- ограничивают эту компетенцию.

Как отметил КС РФ, «право субъектов Российской Федерации на установление налогов всегда носит производный характер, поскольку субъекты Российской Федерации связаны этими общими принципами» (абз. 3 п. 4 постановления от 21 марта 1997 г. № 5-П).

Установление общих принципов налогообложения и сборов относится к совместному ведению Российской Федерации и ее субъектов (п. «и» ч. I ст. 72 Конституции РФ). Эти принципы должны быть закреплены в федеральном законе (ч. 3 ст. 75 Конституции РФ).

Однако принципы налогообложения и сборов в части, непосредственно определяемой Конституцией РФ, находятся в ведении Российской Федерации. Этот вывод основан на положениях п. «а» ст. 71 Конституции РФ, где сказано, что принятие и изменение Конституции РФ и федеральных законов, а также контроль за их соблюдением находятся в ведении Российской Федерации.

Поскольку в основе разграничения полномочий в налоговой сфере лежат наиболее общие конституционные принципы, то этот вопрос относится к предмету федерального ведения.

Общие принципы налогообложения и сборов одинаково обязательны для соблюдения и Федерацией, и ее субъектами, и органами местного самоуправления. Это отражено и в их названии. Устанавливая эги

I См.: Демин Л. Общие принципы ншюгеобложения (анализ судеб но -арбитра практики) // Хозяйство и право. 1998. № 2. С. 95.

принципы, Федерация не может предусмотреть для себя более льготные условия.

Основные принципы налогообложения и сборов подлежат применению независимо от того, закреплены они в федеральном законе или нет.

Конституционный Суд РФ имеет в своей практике примеры формулирования таких принципов на основе конституционных положений и применения их при вынесении решения о конституционности того или иного акта.

Например, Закон г. Москвы от 14 сентября 1994 г. № 15—67 «О сборе на компенсацию затрат городского бюджета по развитию инфраструктуры города и обеспечению социально-бытовыми условиями граждан, прибывающих в г. Москву на жительство» признан неконституционным, поскольку принят без учета принципа соразмерного конституционно значимым целям ограничения прав и свобод (постановление Конституционного Суда РФ.от 4 апреля 1996 г. № 9-П). В Конституции РФ этот принцип непосредственно не сформулирован, однако он определен рядом конституционных положений.

Конституция РФ не только определяет основные принципы налогообложения и сборов, но и содержит основы интерпретации применительно к налогообложению начал, которые имеют общеправовое значение. Например, принцип равенства обязанностей граждан не является специфическим принципом налогообложения. Однако равенство в налоговом праве реализуется по-особому: не как уплата налога в одинаковом размере, а как экономическое равенство плательщиков (учет возможности уплатить налог). К такому выводу пришел Конституционный Суд РФ в постановлении от 4 апреля 1996 г. № 9-П.

Основные принципы налогообложения и сборов не могут быть нарушены независимо от того, нашли они закрепление в федеральном законе или нет. Закрепление б федеральном законе лишь должным образом обеспечивает их реализацию. Однако, поскольку они служат воплощению и защите основ конституционного строя, основных прав и свобод человека и гражданина, начал федерализма, имеются- все основания говорить об их подзаконном характере.

По этой причине применение основных принципов налогообложения и сборов не может зависеть даже от степени их конкретизации в Конституции РФ. К тому же общие принципы налогообложения и сборов направляют и сдерживают законодательную власть, имея для нее эталонное значение. Закрепление этих принципов в федеральном законе является своего рода их констатацией, а не установлением по воле законодателей.

Основные принципы -налогообложения и сборов выполняют роль гарантий реализации и соблюдения основ конституционного строя,

80 Глава 3. Принципы налогообложения

80 Глава 3. Принципы налогообложения

3-3. Классификация основных принципов налогообложения и сборов 81

прав и свобод человека и гражданина, начал федерализма различными способами в законодательной, правоприменительной и судебной практике.

прав и свобод человека и гражданина, начал федерализма различными способами в законодательной, правоприменительной и судебной практике.

Законодательным органам основные принципы, во-первых, задают направления нормотворчества: в конкретных законах эти принципы должны развиваться и конкретизироваться. Законодатель не может отказаться от воплощения а законе того или иного основного принципа. Во-вторых, основные принципы выступают критериями оценки зако-' нодательных актов. Положения закона, не соответствующие основным принципам налогообложения, должны признаваться неконституционными и не подлежащими применению.

Основные принципы непосредственно определяют структуру и объем полномочий налоговых органов. Максимальное воплощение принципов должно быть провозглашено целью деятельности этих ор-. ганов. Они же лежат в основе оценки законности конкретных действий и решений налоговой администрации.

Судебные инстанции используют основные принципы налогообложения и сборов в качестве презумпции при разрешении споров, возникающих из-за пробелов в законодательстве. Поскольку Конституция РФ — акт прямого действия, вытекающие из нее принципы налогообложения могут служить непосредственным основанием судебного решения.

Основные принципы налогообложения и сборов служат эталоном при рассмотрении вопроса о применении подзаконного акта, его оценки на соответствие Конституции РФ и закону. Они же должны применяться и при рассмотрении исков о признании недействительными актов нормативного характера органов власти и управления.

3.3. Классификация основных принципов налогообложения и сборов

В зависимости от направленности действия и смысла решаемых задач основные принципы налогообложения и сборов можно разделить на три группы:

принципы, обеспечивающие реализацию и соблюдение основ конституционного строя;

принципы, обеспечивающие реализацию и соблюдение основных прав и свобод налогоплательщиков;

принципы, обеспечивающие реализацию и соблюдение начал федерализма.

Эта классификация основана на традиционном для конституционного права выделении круга проблем, поскольку основные принципы

налогообложения и сборов развивают более общие конституционные начала и являются их логическим продолжением.,

Возможны и другие основания деления на группы принципов на-, логообложения'и сборов5.

3.3.1. Основные принципы налогообложения и сборов,

обеспечивающие реализацию и соблюдение основ

конституционного строя

К этой группе могут быть отнесены следующие принципы.

1. Принцип публичной цели взимания налогов и сборов. В соответст

вии с этим принципом налоги устанавливаются для обеспечения пла

тежеспособности субъектов публичной власти и должны иметь обще

ственно возмездный характер. Государство не может иметь потребнос

ти, отличные от потребностей общества, и расходовать налоговые по

ступления на иные цели.

Данный принцип развивает положения о социальном государстве, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека, государственную поддержку семьи, инвалидов и пожилых.граждан, развитие системы социальных служб и т.д. (ч. 1 и 2 ст. 7 Конституции РФ)..

Этот принцип крепко связывает налоговое право с бюджетным. Именно б рамках бюджетных процедур парламентарии как представители налогоплательщиков одобряют планы расходования бюджетных средств, контролируют выполнение органами исполнительной власти бюджетных назначений.

Принцип публичной цели предполагает поиск баланса интересов налогоплательщика и общества. В обязанности платить налог вопло-' щен публичный интерес всех членов общества. «Поэтому государство вправе и обязано принимать меры по регулированию налоговых правоотношений в целях защиты прав и законных интересов не только налогоплательщиков, но и других членов общества»2.

|

|

|

|

|

Дата добавления: 2014-12-24; Просмотров: 415; Нарушение авторских прав?; Мы поможем в написании вашей работы!