КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Ознаки віднесення емітента цінних паперів до певних класів

|

|

|

|

| Критерії | Клас | ||||

| А | Б | в | Г | Д | |

| / | б | ||||

| Кількість років з часу державної реєстрації | не менше п'яти | не менше трьох | менше трьох | менше одного | менше одного |

| Кількість років з часу останньої структурної реорганізації, змін у складі керівництва | не менше одного | не менше одного | менше одного | менше одного | менше одного |

| Наявність аудиторських висновків | так, лише позитивні протягом трьох останніх років | так, лише позитивні протягом одного останнього року | так, лише позитивні протягом одного останнього року | так, частково негативні (негативні) або їх відсутність | так, негативні або їх відсутність |

| Чи мають місце факти несплати чи несвоєчасної сплати нарахованих процентів за борговими зобов'язаннями та користування кредитами? | ні | ні | так | так | так |

Закінчення табл. 6.7

| Критерії | Клас | ||||

| А | Б | В | Г | Д | |

| Ефективність діяльності | прибуткова протягом трьох останніх років | прибуткова протягом останнього року, але рівень прибутку зменшується | збиткова за попередній рік, негативні фінансові результати поточного року | збиткова протягом останніх трьох років, негативні фінансові результати поточного року | |

| Розмір власного капіталу | перевищує розмір статутного та резервного фондів | перевищує статутного фонду | позитивний, але менший, ніж розмір статутного фонду | чітка тенденція до від'ємного | стабільно від'ємний |

| Додаткова інформація | емітента визнано банкрутом або проти нього порушено справу про банкрутство чи кримінальну справу |

Якщо емітент не відповідає принаймні половині перелічених показників відповідного класу, то такий емітент відноситься до класу, що є нижчим. Банк зобов'язаний надавати інформацію, на підставі якої було визначено клас емітента, представникам органу банківського нагляду на перший запит. Ненадання такої інформації є підставою для застосування заходів впливу відповідно до законодавства України.

Якщо емітент не відповідає принаймні половині перелічених показників відповідного класу, то такий емітент відноситься до класу, що є нижчим. Банк зобов'язаний надавати інформацію, на підставі якої було визначено клас емітента, представникам органу банківського нагляду на перший запит. Ненадання такої інформації є підставою для застосування заходів впливу відповідно до законодавства України.

6.6. Оцінка взаємозв'язку дохідності і ризику цінних паперів

Інвестиційний ризик неоднорідний за своїм змістом і визначається як сукупність диверсифікованого та недиверсифіко-ваного ризиків. Будь-який інвестиційний менеджер може усунути диверсифікований ризик шляхом формування оптимального портфеля цінних паперів, тому єдиним ризиком, про який слід постійно пам'ятати, є недиверсифікований (систематичний) ризик. На практиці як міра ризику цінних паперів використовуються показники дисперсії і стандартного відхилення. Стандартне відхилення показує величину та ймовірність відхилення дохідності цінного папера від середньої величини за певний проміжок часу.

Для визначення залежності зміни дохідності цінних паперів використовуються коефіцієнти кореляції та коваріації.

1. Показник коваріації є систематичною мірою взаємодії двох випадкових змінних, у даному разі дохідностей двох цінних паперів, і розраховується за формулою

(6.4)

(6.4)

де  — коваріація дохідності цінних паперів А і В;

— коваріація дохідності цінних паперів А і В;

— середня дохідність цінного папера А за п періодів;

— середня дохідність цінного папера А за п періодів;

— середня дохідність цінного папера В за п періодів;

— середня дохідність цінного папера В за п періодів;

— дохідність цінного папера А в і-му періоді;

— дохідність цінного папера А в і-му періоді;

— дохідність цінного папера В в і-му періоді;

— дохідність цінного папера В в і-му періоді;

п — число періодів, в яких визначається дохідність цінних паперів А і В.

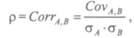

2. Кореляція (р або  ) є показником ступеня взаємо

) є показником ступеня взаємо

зв'язку дохідностей двох цінних паперів, розраховується за фор

мулою

(6.5)

(6.5)

де  — стандартне відхилення дохідності цінного папера А;

— стандартне відхилення дохідності цінного папера А;

— стандартне відхилення дохідності цінного папера В.

— стандартне відхилення дохідності цінного папера В.

Показник кореляції змінюється у межах від -1 до +1. Додатне

значення коефіцієнта свідчить про те, що дохідності активів змінюються в одному напрямку при зміні кон'юнктури ринку, від'ємне— у протилежному напрямку. При нульовому значенні коефіцієнта кореляція між дохідностями активів відсутня. Абсолютно позитивні кореляційні ряди змінюються паралельно один до одного, і об'єднання таких активів в один портфель не дає змоги скористатися можливостями диверсифікації для зниження ризику. При зміні кон'юнктури дохідності таких портфелів змінюватимуться в одному і тому ж напрямку. Абсолютно від'ємні кореляційні ряди змінюються в протилежному напрямку. А отже, об'єднання в портфель цінних паперів із кореляцією -1 або наближеною до неї дає змогу зменшити ризик портфеля порівняно з ризиком кожного окремого цінного папера.

Ризик портфеля, що складається з кількох цінних паперів, можна визначити за формулою

(6.6)

(6.6)

де  — ризик портфеля;

— ризик портфеля;

— питома вага і-ro цінного папера в портфелі;

— питома вага і-ro цінного папера в портфелі;

— питома вагау j-го цінного папера в портфелі;

— питома вагау j-го цінного папера в портфелі;

— коваріація дохідностей і-го і j-го цінних паперів.

— коваріація дохідностей і-го і j-го цінних паперів.

Рекомендації щодо формування портфеля цінних паперів: чим менша кореляція дохідностей цінних паперів, що включаються в портфель, тим менший ризик портфеля, якщо в портфель об'єднати цінні папери з кореляцією-1, то можна сформувати портфель без ризику, якщо в портфель об'єднати активи з кореляцією менше ніж +1, то його ризик зменшується при збереженні незмінного значення очікуваної дохідності.

3. Оцінка систематичного ризику. Основними компонентами

оцінки ризику і дохідності при портфельному інвестуванні є: фа-

ктор  , який використовується як міра ризику вкладень у цінні папери; модель оцінки дохідності активів, що пов'язує оцінку ризику з рівнем очікуваної дохідності фінансових інструментів, використовуючи при цьому фактор

, який використовується як міра ризику вкладень у цінні папери; модель оцінки дохідності активів, що пов'язує оцінку ризику з рівнем очікуваної дохідності фінансових інструментів, використовуючи при цьому фактор  .

.

Фактор  , або коефіцієнт чутливості, є мірою недиверсифкованого ризику і свідчить про залежність між дохідністю цінного папера (портфеля) і дохідністю ринку. Під дохідністю ринку розуміють дохідність ринкового портфеля, за який, як правило, береться індекс із широкою базою. Бета-коефіцієнт свідчить про реакцію курсу конкретного цінного папера на загальні зміни ринку і відображає взаємозв'язок фактичної дохідності цінного папера і середньої дохідності ринку в цілому.

, або коефіцієнт чутливості, є мірою недиверсифкованого ризику і свідчить про залежність між дохідністю цінного папера (портфеля) і дохідністю ринку. Під дохідністю ринку розуміють дохідність ринкового портфеля, за який, як правило, береться індекс із широкою базою. Бета-коефіцієнт свідчить про реакцію курсу конкретного цінного папера на загальні зміни ринку і відображає взаємозв'язок фактичної дохідності цінного папера і середньої дохідності ринку в цілому.

Коефіцієнт  розраховується як відношення диверсифікова-ного ризику цінного папера до ризику ринкового портфеля

розраховується як відношення диверсифікова-ного ризику цінного папера до ризику ринкового портфеля

|

|

|

|

|

|

|

чень бета-коефіцієнтів цінних паперів можна подати у вигляді табл. 6.8.

Таблиця 6.8

|

|

|

|

|

Дата добавления: 2015-07-02; Просмотров: 374; Нарушение авторских прав?; Мы поможем в написании вашей работы!