КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Викладення основного матеріалу

|

|

|

|

Як і будь-який суб'єкт господарювання ТНК знаходиться в певному середовищі, яке ускладнюється великою кількістю факторів та їх можливими варіаціями (рис. 5.1).

При цьому слід враховувати, що в кожному середовищі виникає цілий комплекс факторів, що визначають параметри діяльності ТНК, а, відповідно, і впливають на фінансові потоки компанії та її складові

Рисунок 5.1. Сфери діяльності та фактори впливу на фінансові потоки ТНК

Як видно з наведеної схеми (рис.5.1.) кожна сфера діяльності ТНК утворює широкий спектр факторів, які знаходяться у тісному взаємозв’язку та визначають в цілому базові параметри фінансових потоків.

Відповідно до фази міграції капіталу формується і політика управління фінансовими та товарними потоками ТНК, змінюються параметри самих фінансових потоків (табл.5.1.).

Таблиця 7.1.

Взаємозв’язок фаз міграції капіталу з базовими параметрами фінансових потоків ТНК

| Фаза міграції | Параметри діяльності | Параметри чистих фінансових потоків | ||||||

| капіталу | Рівень конкуренції | Частка ринку | Прибутковість | Обсяги | Швидкість | Регулярність | Напрями | Джерела |

| Зростання | Низький | Зростає | Висока | ft | ft | ft | ft | ft |

| Стабільність | Зростає | Стабільна | Стабільна | = | = | = | ||

| Спад* | Високий | Зменшується | Зменшується | |||||

*Примітка: за умов рішення ТНК виходити з ринку

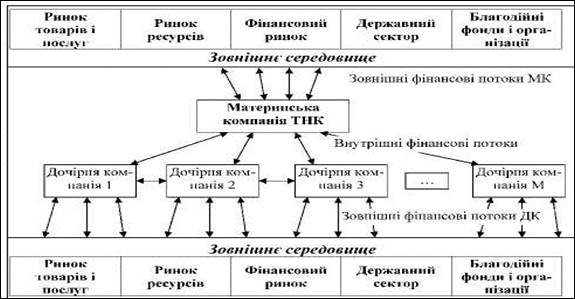

Аналіз існуючих досліджень дозволив визначити декілька основних груп фінансових потоків, які виникають як всередині ТНК, так і в процесі встановлення економічних відносин із зовнішнім світом. (рис. 5.2).

Рисунок 5.2. Внутрішні та зовнішні фінансові потоки ТНК

До специфічних взаємопов'язаних фінансових потоків материнської та дочірніх компаній ТНК можна віднести наступні (табл. 5.2).

Таблиця 5.2.

Склад та напрямки внутрішніх взаємопов’язаних

фінансових потоків материнської (МК) та дочірніх (ДК) компаній ТНК

| Вхідні потоки | Вихідні потоки | Вхідні потоки | Вихідні потоки |

| Процентні виплати від ДК за фінансовими ресурсами, переданих на боргових умовах | Потоки фінансових ресурсів, що передаються до ДК на боргових умовах | Фінансові ресурси, що отримані на боргових умовах | Процентні виплати МК за фінансовими ресурсами, переданих на боргових умовах |

| Частина прибутку за участь у фінансуванні проекту | Прямі інвестиції | Прямі інвестиції (фінансування проектів) | Частина прибутку за участь у фінансуванні проекту |

| Потоки надлишку фінансових ресурсів ДК, які підлягають перерозподі-лу у МК | Процентні виплати за використання фінансових ресурсів, переданих для перерозподілу | Процентні виплати від МК за використання фінансових ресурсів, переданих для перерозподілу | Потоки надлишку фінансових ресурсів, які підлягають перерозподілу |

Як свідчить склад наведених процедур, залежно від типів організації бізнесу визначається і рівень централізації функцій щодо управління фінансовими потоками.

Якщо спиратись на типологію організаційних структур ТНК, запропонованих К. Бартлеттом та С. Гошалом, то можна виділити наступні особливості формування складу та визначення напрямів руху внутрішніх фінансових потоків підрозділів ТНК, які залежать від ступеня впливу персональних відносин в організації, складністю існуючих фінансових процедур та розмаїттям використаних фінансових інструментів, а також потребою в координації дії щодо управління фінансовими потоками (табл. 5.3.).

Таблиця 5.3.

Вплив типів ТНК за К. Бартлеттом та С. Гошалом [1] на склад та напрями руху їх фінансових потоків

| № | Модель структури | Форма існування | Характерні риси | Особливості руху фінансових потоків | ||

| Вплив персональних відносин | Складність фінансових процедур | Потреба в координації дії | ||||

| Мультинаціональна організаційна модель | Децентралізоване об'єднання регіональних компаній з відносно самостійними філіями, які швидко реагують на зміни умов зовнішнього локального середовища | високий | низька | низька | Склад та напрями фінансових потоків окремих підрозділів визначаються самостійно. Можливо об'єднання певних фінансових потоків для фінансування спільних проектів чи спільній протидії зовнішнім загрозам. Низький синергічний ефект, висока гнучкість управління | |

| Модель міжнародної організації | Частково централізовані функції, надбання досвіду на рівні керівної компанії з подальшим розповсюдженням по підлеглих підрозділах | середній | середня | середня | МК визначає лише загальну стратегію вибору напрямків руху та структури фінансових потоків. Залучення інноваційних джерел формування чи напрямів руху фінансових потоків виконується на основі досвіду МК. Середній синергічний ефект, висока гнучкість управління | |

| Глобальна організаційна модель | Орієнтація на високу ефективність, централізацію, контроль та стандартизацію відносин. Визначена ієрархічна структура, та порядок взаємодії між ієрархічними рівнями | низький | висока | висока | Склад та напрями фінансових потоків жорстко визначаються МК. Будь-які дії щодо зміни параметрів фінансових потоків реалізуються лише з дозволу МК. Управління фінансовими потоками повністю централізоване. Високий синергічний ефект, низька гнучкість управління | |

| Модель транснаціональної організації | Глобально інтегрована сітьова структура побудована на принципах дисперсності, спеціалізації та незалежності | низький | висока | висока з наданням самостійності регіональним підрозділам | ДК мають певний ступінь свободи у визначенні джерел формування, напрямів руху та структури фінансових потоків. Однак, певні інструменти управління фінансовими потоками належать виключно до компетенції МК. Відбувається перерозподіл фінансових потоків залежно від результатів діяльності МК та ДК та встановлених перспектив їх розвитку. Високі синергічний ефект та гнучкість управління |

Формування ефективної системи управління фінансовими потоками, націленої на збільшення ринкової вартості компанії повинно враховувати весь спектр внутрішніх та зовнішніх факторів впливу та вхідних параметрів, які впливають на базові параметри фінансових потоків, обмінні курси валют, в яких проводяться операції компанії, її дочірніх компаній, обліковуються активи та власний і позиковий капітал, а також фактори, що визначають вартість капіталу самої компанії.Визначення поняття «активи» і його економічний зміст надано в табл. 5.4.

Таблиця 5.4.

Визначення поняття «активи» і його економічний зміст

| Країна | Поняття «активи» |

| Австрія, Нова Зеландія | Зміст активів складають потенційний доход чи майбутні економічні вигоди, контрольовані суб’єктом, що представляє звітність, і зумовлені попередніми господарськими операціями або іншими подіями |

| Великобританія | Економічна вигода (прибуток), зумовлена минулими діями чи подіями, які в майбутньому одержить фірма. Це права на одержання доходів у майбутньому |

| Польща | Контрольовані фірмою кошти, вартість яких можна вірогідно визначити, що виникли в результаті минулих подій і в майбутньому принесуть фірмі економічну вигоду |

| Республіка Білорусь | Майно – прийняте компанією до відображення в бухгалтерському обліку (включаючи гроші і цінні папери), інше майно, у тому числі майнові права фірми відносно інших осіб, а також виключні права на результати інтелектуальної діяльності |

| Росія | Визначений перелік ресурсів, що включається до активу балансу фірми (основні кошти, нематеріальні активи, запаси і т.д.), незалежно від того, чи можна від них очікувати економічну вигоду і чи мають вони (або можуть мати) чітку вартісну оцінку |

| США | Включаються активи (товари, запаси сировини і матеріалів, незавершеного виробництва, готової продукції), визначені для продажу протягом одного звичайного циклу, або які використовуються протягом одного виробничого циклу. Американський інститут присяжних бухгалтерів визначає активи як виробничі ресурси компанії, що визначаються (оцінюються) відповідно до загальноприйнятих принципів бухгалтерського обліку. До складу активів також входять деякі види відстрочених витрат, що не є ресурсами, але визнаються й оцінюються згідно з ОПБО |

| Франція | Структура активу балансу складається з двох елементів: іммобілізовані кошти (інкорпоративні кошти, корпоративні і фінансові кошти), циркулюючий актив (сукупність благ, які через своє походження і призначення на фірмі присутні лишe певний час – запаси, кредити, вкладення капіталу, готівка) |

| Естонія | Майно – ресурси, що знаходяться у володінні особи, яка зобов’язана вести бухгалтерський облік, і є джерелами доходів та беруть участь у створенні доходів у майбутньому |

Під час вивчення другого питання теми важливо зрозуміти одну з ключових особливостей міжнародного фінансового менеджменту, пов’язану з використанням багатьох валют, обмінні курси між якими динамічно змінюютьсяІдеально фінансові ресурси потрібно тримати в тих валютах, курси яких зростають. Однак склад таких валют є невідомим і змінюється щодня. Чинники фундаментального аналізу обмінного курсу валют представлені на рисунку 5.3.

Рисунок 5.3. Чинники фундаментального аналізу обмінного курсу валют

Варто звернути увагу на те, що міжнародні корпорації діють у багатовалютному фінансовому середовищі. Загальне уявлення про це студент може отримати з рис. 5.4.

Рисунок 5.4. Діяльність транснаціональних корпорацій на міжнародних фінансових ринках

Знаходження умов паритету здійснюється за допомогою економіко-математичного апарату і є необхідним для виявлення взаємозв’язку між основними індикаторами валютного ринку. Він і є основою для пошуку найоптимальніших шляхів інвестування капіталу. Усі теорії паритетів є похідними від закону єдиної ціни, згідно з яким ціни (доходи) фінансових активів з однаковим ризиком, скориговані на валютний перерахунок, вирівнюються на всіх світових ринках з урахуванням операційних витрат. Механізмом вирівнювання виступає валютний арбітраж. Глибшому розумінню взаємозв’язку між зазначеними теоріями сприятиме рис. 5.5.

Рисунок 5.5. Взаємодія факторів у процесі руху валютного курсу

Центральне місце посідає усвідомлення системи управління валютними ризиками. Основні ланки цієї системи представлені на рис.5.6.

Рисунок 5.6. Менеджмент валютних ризиків

Далі слід звернути увагу на те, що валютні ризики поділяються на три групи, кожна з яких потребує використання спеціальних міжнародних фінансових інструментів.

Валютні операційні ризики являють собою ризики, пов’язані зі змінами обмінних курсів у період між поставками продукції та здійсненням платежів.

Перерахункові (бухгалтерські). Вони пов’язані з веденням бухгалтерських записів і перерахунком вартості активів і пасивів з однієї валюти в іншу.

Економічний валютний ризик пов’язаний зі зміною вартості компанії внаслідок несприятливих змін обмінних курсів у тому разі, коли їх дія поширюється на очікувані надходження грошових коштів. Особливу увагу валютним ризикам необхідно приділяти при оцінці вартості зарубіжного філіалу. Схема оцінки вартості зарубіжного філіалу транснаціональної компанії представлена рисунку 5.7.

Рисунок 5.7. Схема оцінки вартості зарубіжного філіалу транснаціональної компанії

У своїй діяльності ТНК активно використовують механізми управління короткостроковими та довгостроковими активами та зобов’язаннями. Глибшому усвідомленню цього питання допоможуть рисунках 5.8. та 5.9.

Рисунок 5.8. Управління короткостроковими активами і зобов’язаннями

Ключовими елементами наведеної схеми управління готівкою є використання ринків євровалют і міжнародного ринку цінних паперів. До системи управління короткостроковими активами і зобов’язаннями входять такі інструменти, як фінансування міжнародної торгівлі (головним чином шляхом використання акредитивної форми розрахунків), державні гарантії, страхування, управління матеріально-технічними запасами, форфейтинг, факторинг та ін.

Рисунок 5.9. Управління довгостроковими активами і зобов’язаннями

Рисунок показує, що управління довгостроковими активами і зобов’язаннями врешті-решт зводиться до прийняття рішень щодо міжнародного бюджетування капіталу. При цьому в певній послідовності враховується чимало факторів, представлених на рисунку.

Приступаючи до вивчення особливостей контролю в ТНК, необхідно згадати суть контролю як заключної функції загального менеджменту.

Контроль є кінцевою функцією менеджменту, тому прорахунки й недоліки в його виконанні призводять до погіршення результатів господарювання. Водночас належний контроль сприяє досягненню поставлених цілей. Складові контролю представлені на рис. 5.10.

|

Рисунок 5.10. Складові контролю

Функція контролю може розглядатись і як зворотний зв’язок системи (рис. 5.11.).

Рисунок 5.11. Контроль як зворотний зв’язок системи

Як видно з цієї схеми, контроль розпочинається з бажаного виконання, яке ґрунтується на стандартах. У процесі діяльності досягається фактичне виконання, що піддається оцінці й порівнюється зі стандартами. Якщо виникають відхилення реального виконання від стандартів, то треба виявити причини цих відхилень, розробити і реалізувати програму відповідних коригувальних дій. Після коригування процес має повернутися до бажаного виконання (стандарту), за яким настає наступний цикл, і т.д.

У практиці контролю за діяльністю ТНК важливо враховувати загрози двозначності результатів контролю, коли причини незадовільних наслідків роботи підрозділу вважаються спірними. Рівень двозначності результатів контролю є похідним від взаємозалежності підрозділів організації та стану корпоративної культури (у табл. 5.3 наведені характеристики двозначності результатів контролю в різних типах стратегій) [1].

Таблиця 5.3

Характеристики контролю в різних типах міжнародних стратегій

| Стратегія | Взаємозалежність результатів | Двозначність результатів | Витрати на контроль |

| Мультиринкова | Низька | Низька | Низькі |

| Міжнародна | Помірна | Помірна | Помірні |

| Глобальна | Висока | Висока | Високі |

| Транснаціональна | Дуже висока | Дуже висока | Дуже високі |

Серед документів фінансової звітності ключову роль відіграють п’ять:

1. Звіт про прибутки (США) або рахунок прибутків і збитків (Великобританія).

2. Баланс.

3. Звіт про акціонерний капітал.

4. Звіт про зміну фінансової позиції.

5. Звіт про грошові потоки.

Існують три комплекти фінансових звітів зарубіжних відділень до штаб-квартири:

1. Звіти, що ґрунтуються на національних стандартах рахунків, передбачених законодавством і професійними організаціями в країні господаря.

2. Звіти, що пов’язують принципи обліку зі стандартами, яких вимагає країна походження.

3. Консолідовані фінансові звіти з урахуванням вимог країн походження.

Загальні підходи до побудови звіту про прибуток і збитки представлені в табл. 5.4.

Таблиця 5.4.

Загальні підходи до побудови звіту про прибуток і збитки

| Країна | Звіт про прибуток і збитки |

| Італія | Звіт складається за вертикальною формою. В основу класифікації статей покладено принцип економічного змісту, а не напряму витрати коштів |

| Молдова | Звіт складається за вертикальною формою і передбачає групування доходів і витрат від операційної, інвестиційної і фінансової діяльності, а також з виділенням надзвичайного результату. Принципи побудови і вимоги надання звіту, аналогічні українським вимогам |

| Нідерланди | Затверджено чотири стандартні форми звіту про прибуток і збитки відповідно до вимог 4-ї Директиви ЄС |

| Німеччина | Звіт надається у вертикальній формі в одному з двох форматів - витратному або функціональному. Традиційними для Німеччини є витратний формат, орієнтований на характеристику виробництва |

| Португалія | Форма звіту – горизонтальна. Він представляється у вигляді двох стовпчиків: витрати і збитки – ліворуч, виторг і доходи – праворуч. Також, як і баланс, звіт про прибуток і збитки представляється з детальною розбивкою статей, однак розбіжності у форматах для великих і малих фірм не такі значні, на відміну від форм балансу |

| США | Звіт показує, як змінюється капітал акціонерів компанії під впливом доходів і витрат, здійснених у поточному періоді. Складається двома способами: одноступеневим і багаторівневим |

| Франція | Звіт складається за індивідуальними рахунками у вертикальній і горизонтальній формі і відображує витрати залежно від їхньої природи |

| Швейцарія | Конкретна форма надання інформації не обумовлена. Звіт може бути представлений вертикально чи горизонтально, доходи і витрати можуть класифікуватися за характером або функціональними ознаками, але обов’язково мають вказуватися дані за попередній період |

Основні проблеми звітності:

1.Розмежування результатів роботи зарубіжних відділень та їх керівників. З одного боку, результати відділень залежать від впливу центрального офісу, а з іншого — від непередбачених змін у країні базування.

2. Вплив структури витрат і систем бухгалтерського обліку на результати діяльності зарубіжних відділень, розташованих у різних країнах.

3.Вплив політичних ризиків на результати діяльності в країні неможливо віддзеркалити у звітності.

Відштовхуючись від наведених проблем міжнародної звітності, необхідно характеризувати два підходи до вимірювання результатів діяльності зарубіжних відділень міжнародних корпорацій: множинних вимірів і бюджетний. У першому випадку для відділень встановлюються фінансові і нефінансові показники, що відіграють різну роль в оцінці діяльності підрозділу та його менеджера (прибуток, обсяг продажів, показники якості, відносини з урядом і т. ін.). Це зручний для центрального офісу підхід, однак складний для підрозділу, оскільки узгодити між собою всі показники досить важко в умовах коливання валютних курсів. Концепція бюджету ґрунтується на визначенні цілі для кожної філії і закріпленні за кожною з них відповідних ресурсів. Це зручно для філій, оскільки зникають проблеми з інфляцією місцевих валют, трансферним ціноутворенням. Однак штаб-квартира в такому разі може втратити частину контролю над грошовими потоками філій, а отже, і корпорації в цілому. Схема бюджетного процесу ТНК представлена на рис. 5.12.

Рисунок 5.12.Схема бюджетного процесу ТНК

Типи бюджетів надані в табл. 5.5.

Таблиця 5.5.

Типи бюджетів

| Період часу | Тип бюджету |

| Більше року | Довгострокові фінансові плани |

| Протягом одного року | Щорічні бюджети по рахунку прибутків і збитків, балансовому звіту і руху готівки |

| Протягом одного кварталу | Квартальні бюджети по рахунку прибутків і збитків і балансовому звіту |

| Протягом одного місяця | Бюджети готівки на місяць і фінансові зобов'язання |

Міжнародна звітність має відповідати не лише загальним вимогам об’єктивності, своєчасності і т. ін., а й спеціальним вимогам. Серед цих вимог такі:

1. Відповідність між цінністю інформації та її вартістю.

2. Збалансованість між потоками інформації і можливостями її якісного використання, уникнення «інформаційного потоку».

3. Одноманітність інформації, потрібної для керівництва корпорації і філій.

4. Сумісність методів обробки даних у різних країнах, а саме інформаційної техніки і програмного забезпечення.

5. Безпечність інформаційних систем, яка усуває можливість несанкціонованого доступу до даних, що становлять предмет комерційної таємниці.

6. Фінансова звітність філій ґрунтується на національних стандартах бухгалтерського обліку, тобто правилах підготовки фінансових звітів. Кожна країна має власні національні стандарти обліку, проте в багатьох країн вони схожі. Підходи різних країн до регулювання бухгалтерського обліку представлені в таблиці 7.6.

Таблиця 5.6.

Підходи різних країн до регулювання бухгалтерського обліку

| Країна | Основне джерело регулювання | Загальна характеристика регулювання | Роль професіоналів |

| Бельгія | Законодавчий орган | Тісний зв'язок бухгалтерських норм з податковим обліком | Значна |

| Бразилія | Законодавчий орган | - | Мінімальна |

| Великобританія | Законодавчий орган і професіонали | Гнучке | Значна |

| Греція | Законодавчий орган | Значний вплив податкових законів | Обмежена |

| Данія | Законодавчий орган, організація держконтролерів | Гнучке | Значна |

| Італія | Законодавчий орган | Консервативний характер і тісний зв'язок з податковим законодавством | Обмежена |

| Корея | Законодавчий орган | Домінування податкового законодавства | Дуже обмежена |

| Нідерланди | Законодавчий орган | Гнучке. Сильний вплив економіки | Значна |

| Німеччина | Законодавчий орган | Надмірний консерватизм при домінуванні податкового законодавства | Незначна |

| Португалія | Законодавчий орган | Значна підпорядкованість цілям оподаткування | Помітна |

| США | Законодавчий орган і професіонали | Гнучке | Істотна, але зазнає критики |

| Філіппіни | Законодавчий орган, професіонали, фондова біржа | Гнучке | Основна |

| Франція | Законодавчий орган | Домінування консервативного підходу і податкового законодавства | Помітн |

| Японія | Законодавчий орган | Високий консерватизм при домінуванні податкового законодавства | Діють під контролем міністерства фінансів |

Нині докорінно змінюються цільова орієнтація, предмет і методи економічного аналізу. Практична необхідність вивчення факторів зовнішнього і внутрішнього економічного середовища корпорації, кон’юнктури ринку та його адаптивності, оцінки потенційної прибутковості різних комерційних пропозицій та оцінки ступеня підприємницького ризику суттєво впливають на методику й організацію аналітичних досліджень (рис. 5.13).

Рисунок 5.13. Вплив факторів на організацію аналітичних досліджень діяльності корпорації

Модель комплексного аналізу потребує реконструкції згідно з його новою функціональною роллю. Йдеться не про зниження функціональної ролі економічного аналізу як самостійної функції управління, а лише про зміну його цільової орієнтації в рамках оптимальної організаційної моделі управління (рис. 7.14). Такі зміни потребують докладного вивчення зарубіжного і вітчизняного досвіду в цій сфері.

Новим напрямком вітчизняної економічної теорії і практики є концепція експертно-аналітичної діагностики, яка знайшла широке застосування в країнах із розвиненими ринковими відносинами і, на нашу думку, має великі перспективи розвитку в Україні. Актуальність дослідження сутності нового напрямку економічного аналізу експертно-аналітичної діагностики (ЕАД) зумовлена формуванням нової концепції мислення й управління на мікроекономічному рівні, появою практичного попиту щодо вирішення завдань прикладного характеру.

Сутність системи експертно-аналітичної діагностики полягає в децентралізованій аналітичній обробці економічної інформації на основі використання ПЕОМ з метою розроблення ефективної фінансової стратегії корпорацій.

Проблема полягає в дослідженні сутності й визначенні характеру функцій, що реалізуються системою експертно-аналітичної діагностики, у пошуку зон взаємоперехрещення і щільності взаємозв’язку пріоритетної аналітичної функції з іншими функціями управління: плануванням, контролем, організацією та керівництвом, а також в обґрунтуванні місця, ролі та можливостей реалізації експертно-аналітичної діагностики як аналітичного напрямку в рамках аудиту (рис. 5.14).

Рисунок 5.14. Взаємозв’язок пріоритетної функції аналізу з іншими функціями управління

Перспективні прогностичні оцінки фінансового стану ТНК є наслідком вивчення фінансових результатів господарської діяльності підприємства з метою визначення їх можливих значень у майбутньому. Це є особливий вид аналізу, який повинен забезпечити керівництво корпорації інформацією на майбутнє для вирішення завдань стратегічного управління. Доцільно провадити аналіз середньострокової перспективи на два-три роки й аналіз довгострокової перспективи на п’ять років і більше. (Зазвичай у практиці ТНК прийнято для упорядкування бізнес-плану прогнозувати економічні показники об’єкта на три-п’ять років.). Складові прогностичної оцінки фінансового стану ТНК надані на рис. 5.15.

Рисунок 5.15. Складові прогностичної оцінки фінансового стану ТНК

Складовим елементом методики прогнозування фінансового стану є узагальнення методів і практики регулювання фінансових результатів засобами, що легально існують у рамках чинного законодавства і нормативних документів у галузі міжнародного бухгалтерського обліку.

Перед менеджерами ТНК постає завдання – обрати такі прийоми врахування, які дозволяють найбільш доцільно обчислити фінансові результати і на законних підставах знизити податки до бюджету.

Сучасна економічна наука має у своєму арсеналі велику кількість різноманітних прийомів і методів прогнозування фінансових показників. Проте для прогностичних оцінок фінансового стану суб’єкта ТНК потреба в більшості з них відпадає. Розглянемо три основних підходи до прогнозування фінансового стану з позиції можливого банкрутства компанії: а) розрахунок індексу кредитоспроможності; б) використання системи формалізованих і неформалізованих критеріїв; в) прогнозування показників платоспроможності (рис. 5.16).

Рисунок 5.16. Прогнозування можливості банкрутства

Метод розрахунку індексу кредитоспроможності був запропонований у 1968 р. відомим західним економістом Альтманом (Edward I. Altman) [2, с. 98]. Індекс кредитоспроможності побудований за допомогою апарата мультиплікативного дискримінантного аналізу (Мultiple-discriminant analysis — МDА) і дозволяє в першому наближенні розділити компанії на потенційних банкрутів і небанкрутів.

Індекс Альтмана являє собою функцію від деяких показників, що характеризують економічний потенціал компанії і результати її роботи за минулий період. У загальному вигляді індекс кредитоспроможності (Z) має вигляд:

Z = 3,3 K 1 + 1,0 K 2 + 0,6 K 3 + 1,4 K 4 + 1,2 K 5,

де показники К 1, К 2, К 3, К 4, К 5 розраховуються за такими алгоритмами:

Критичне значення індексу Z розраховувалося Альтманом за даними статистичної вибірки і склало 2,675. Із цим розміром зіставляється розрахункове значення індексу кредитоспроможності для конкретної компанії. Це дозволяє провести межу між компаніями і висловити судження про можливе у найближчому майбутньому (два-три роки) банкрутство одних (Z < 2,675) і достатньо стійкий фінансовий стан інших (Z > 2,675).

Відомі й інші подібні критерії, зокрема, британські вчені Тафлер (Taffler) і Тишоу (Tishaw) запропонували в 1977 р. чотири- факторну прогнозну модель [1, c. 141].

Розрахунок індексу кредитоспроможності в найбільш закінченому вигляді можливий лише для компаній, що котирують свої акції на фондових біржах. Крім того, орієнтир на якійсь один критерій, навіть дуже привабливий із позиції теорії, на практиці не завжди виправданий. Тому багато значних аудиторських фірм та інші компанії, що займаються аналітичними оглядами, прогнозуванням і консультуванням, використовують для своїх аналітичних оцінок системи критеріїв. Безумовно, у цьому є також свої мінуси — набагато легше прийняти рішення в умовах однокритеріальної, ніж у багатокритеріальної задачі. Водночас будь-яке прогнозне рішення подібного роду незалежно від числа критеріїв є суб’єктивним, а розраховані значення критеріїв носять скоріше характер інформації до роздумів, ніж спонукальних стимулів для прийняття негайних рішень вольового характеру.

Як приклад, можна навести рекомендації Комітету з узагальнення практики аудиту (Великобританія), що містять перелік критичних показників для оцінки можливого банкрутства підприємства. Базуючись на розробках провідних аудиторських фірм і пристосовуючи ці розробки до конкретної специфіки ведення бізнесу, можна рекомендувати таку дворівневу систему показників.

До першої групи належать критерії та показники, несприятливі поточні значення або динаміка, яких свідчать про можливі у найближчому майбутньому значні фінансові ускладнення, у тому числі й банкрутство. До них належать

- повторювані істотні втрати в основній виробничій діяльності; перевищення певного критичного рівня простроченої кредиторської заборгованості;

- надмірне використання короткострокових позикових коштів як джерела фінансування довгострокових вкладень;

- стійко низькі значення коефіцієнтів ліквідності;

- хронічна нестача обігових коштів;

- перевищення розмірів позикових коштів над установленими лімітами;

- хронічне невиконання зобов’язань перед інвесторами, кредиторами й акціонерами (щодо своєчасності повернення позичок, виплати відсотків і дивідендів);

- висока питома вага простроченої дебіторської заборгованості;

- наявність понаднормативних товарів і виробничих запасів;

- погіршення відносин з установами банківської системи;

- використання (вимушене) нових джерел фінансових ресурсів на невигідних умовах;

- застосування у виробничому процесі устаткування із закінченим терміном експлуатації;

- потенційні втрати довгострокових контрактів;

- несприятливі зміни в портфелі замовлення.

До другої групи входять критерії і показники, несприятливі значення яких не дають підстави розглядати поточний фінансовий стан як критичний; водночас вони вказують, що за певних умов, обставин або неприйнятті дійових заходів ситуація може різко погіршитися. До них належать

- втрата ключових співробітників апарату управління; вимушені зупинки, а також порушення ритмічності виробничо-технологічного процесу;

- недостатня диверсифікація діяльності корпорації, тобто надмірна залежність фінансових результатів діяльності підприємства від якогось одного конкретного проекту, типу устаткування, виду активів тощо;

- надмірна надія на можливу й прогнозовану успішність і прибутковість нового проекту;

- участь корпорації у судових розглядах із непередбаченим результатом;

- втрата ключових контрагентів;

- недооцінка необхідності постійного технічного і технологічного відновлення підприємства;

- неефективні довгострокові угоди;

- політичний ризик, пов’язаний із діяльністю ТНК у цілому або її дочірніх підрозділів.

Не всі з наведених критеріїв можуть бути розраховані безпосередньо за даними бухгалтерської звітності, потрібна додаткова інформація. Що ж до критичних значень цих критеріїв, то вони повинні бути деталізовані за галузями й підгалузями, а їх розробка може бути виконана після накопичення визначених статистичних даних.

На підставі наведеної системи критеріїв приймаються рішення про визнання структури балансу незадовільною, а підприємства — неплатоспроможним; про наявність реальної можливості боржника відновити платоспроможність; про наявність реальної можливості втрати платоспроможності ТНК, якщо вона найближчим часом не зможе виконати зобов’язання перед кредиторами.

Зазначені рішення приймаються за результатами аналізу та незалежно від наявності встановлених законодавством зовнішніх ознак неплатоспроможності підприємства.

Підбиваючи підсумки вивчення теми, важливо звернути увагу студентів на особливості контролю і звітності в міжнародних компаніях, що діють в Україні. Вони пов’язані насамперед з використанням в українських відділеннях міжнародних корпорацій жорсткіших систем контролю: бюрократичних інструментів і показників діяльності підрозділів. До контролю діяльності українських філій залучаються, як правило, міжнародні аудиторські компанії.

Слід особливо зазначити поліпшення системи фінансової звітності в Україні у зв’язку із запровадженням системи бухгалтерської звітності із застосуванням Міжнародних стандартів відповідно до постанови Кабінету Міністрів України № 1706 від 28 жовтня 1998 р. При Міністерстві фінансів України для реалізації зазначеної програми реформування обліку створено Методологічну раду з питань бухгалтерського обліку. Фінансова звітність за МСБО у банківській системі запроваджена з 1 січня 1998 р., а у відкритих акціонерних товариствах та інших учасниках фондового ринку — з 1 січня 1999 р. Активну участь у запровадженні МСБО в Україні бере Державна комісія з цінних паперів та фондового ринку, яка затвердила наприкінці 1997 р. Методичні рекомендації по застосуванню міжнародних принципів обліку та звітності щодо діяльності професійних учасників фондового ринку.

Слід також зазначити позитивну роль у поліпшенні звітності в Україні Указу Президента України від 21 березня 2002 р. «Про заходи щодо розвитку корпоративного управління в акціонерних товариствах». Цим Указом передбачено вдосконалення системи надання, змісту та структури інформації про діяльність акціонерних товариств.

Задача [4]

Компанія Collyer Products має у своєму складі відділення з виробництва стандартних інтегральних схем (ІС). Основні техніко-економічні показники цього відділення наведені нижче:

- виробнича потужність — 120 тис. шт.;

- ціна за одну ІС на ринку — 50 дол.;

- затрати (матеріали + зарплата) в розрахунку на одну СІС — 26 дол.

До складу компанії входить також відділення з виробництва побутової радіотехніки, яке купує щорічно на ринку 2 тис. штук СІС за ціною 46 дол.

Відділення ІС повністю завантажено виконанням зовнішніх замовлень. За таких умов відділення з виробництва радіоапаратури має намір замовити відділенню СІС 30 тис. спеціальних інтегральних схем, затрати в розрахунку на кожну з яких становлять 50 дол. Для того щоб виконати це замовлення, відділення ІС має зменшити обсяги продажів стандартної продукції на зовнішньому ринку на 60 тис. шт. Якою має бути в такому разі внутрішньофірмова ціна однієї спеціальної інтегральної схеми, якщо буде організовано таке виробництво?

Розв’язання:

Основна формула: ВЦ = З + УП,

де ВЦ — внутрішньофірмова ціна; З — затрати; УП — упущений прибуток у результаті відмови від продажу продукції зовнішнім покупцям.

1. Затрати на одну спеціальну ІС становлять 50 дол.

2. Упущений прибуток за рахунок зменшення обсягу випуску стандартних ІС на 60 тис. шт. становить 60 000 ´ (50 дол. – 26 дол.) = 1 440 000 дол. У розрахунку на одну спеціальну ІС упущений прибуток становить: УП = 1 440 000 дол.: 30 000 шт. = = 48 дол.

3. ВЦ = 50 дол. + 48 дол. = 98 дол.

Висновок: для збереження існуючого рівня прибутковості відділення ІС внутрішньофірмова ціна на спеціальні ІС для відділення радіоапаратури повинна становити не менше 98 дол.

Контрольні запитання

1. Що таке фінансове середовище міжнародних корпорацій?

2. Які основні типи міжнародних фінансових організацій?

3. У чому полягають принципові відмінності фінансового менеджменту національних компаній від міжнародного фінансового менеджменту?

4. Що таке міжнародний ефект Фішера?

5. Які існують типи валютних курсів?

6. Чому виникає потреба у страхуванні валютних ризиків?

7. Які існують методи трансферного ціноутворення?

8. Які особливості притаманні міжнародним банкам?

9. Як здійснюється фінансування зовнішньої торгівлі?

10. Які існують типи іноземних інвестицій?

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 1500; Нарушение авторских прав?; Мы поможем в написании вашей работы!