КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Поняття оптимальної структури капіталу

|

|

|

|

Оптимальна структура капіталу

Оптимальною називається така структура капіталу, за якої досягається максимальна вартість корпорації на фінансовому ринку за мінімальної ціни капіталу. Не може бути якихось загальних рекомендацій для досягнення оптимізації в структурі капіталу. Кожна корпорація прагне до ідеалу. Але в умовах ризику і невизначеності, очевидно, він недосяжний, або ідеальне співвідношення з’являється на якийсь певний період. Проте фінансові менеджери завжди будуть прагнути до залучення капіталу за нижчою ціною, і починати зусилля з підвищення курсу корпоративних цінних паперів на фінансовому ринку.

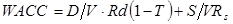

Для визначення оптимальної структури капіталу використовується формула середньозваженої ціни капіталу (Weighted Average Cost of Capital — WACC). Вона виведена з моделей Міллера—Модільяні 1 і 2. Пригадаємо першу формулу, за якою визначені середні витрати на капітал (у %):

.

.

З неї виводиться формула 2: очікуваний рівень дохідності акції i як лінійної функції використовуваного кредитного важеля:

.

.

Для практичного використання друга формула перетворена послідовниками теорії ММ з урахуванням виплачуваного податку з прибутку корпорації:

,

,

де D/V — коефіцієнт боргу (боргового навантаження на капітал корпорації);

S/V — коефіцієнт акціонерного капіталу;

Rd — процентна ставка за боргом;

Rs — процентна ставка за акціонерним капіталом;

T — податкова ставка.

Формула звичайно використовується для визначення оптимізації структури капіталу в тих випадках, коли до складу капіталу корпорації вводиться борг.

Коефіцієнт WACC визначається також другим способом за формулою:

,

,

де Wi — питома вага джерела у формуванні структури капіталу;

Ri — процентна ставка за джерелом.

За другим способом джерела формування капіталу диференційовані. Наприклад, фінансування проекту здійснюється за рахунок випуску нових акцій, боргових зобов’язань, нерозподіленого прибутку й інших джерел.

Метод широко застосовується для визначення джерела фінансування капітальних вкладень, в основному в реальний капітал. У даному випадку по суті визначається ефективність майбутніх капітальних вкладень. Який відсоток доведеться оплачувати фірмі за передбаченим капітальним проектом. Задача фінансових менеджерів буде полягати в тому, щоб структура джерел забезпечувала мінімальні витрати за залученим капіталом.

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 374; Нарушение авторских прав?; Мы поможем в написании вашей работы!