КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

I. Акция

|

|

|

|

2 1 \ ' 2

где М°Л - размер наличности, отвечающий трансакционному мотиву и мотиву предосторожности, М°2 - размер наличности, отвечающий спекулятивному мотиву; /-,(У) - функция ликвидности, зависящая от уровня дохода; L2 (г - г) - функция ликвидности, зависящая от ставки процента, причем г - рыночная процентная ставка, а г - нормальная ожидаемая ставка процента.

Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности. Эта модель представлена в графическом изображении на рис. 20.3.

| §7. |

Глава 20

График на рис. 20.3а показывает трансакционный спрос на деньги. Он не зависит от уровня процентной ставки (л), поэтому этот график проходит вертикально. График на рис. 20.36 характеризует спекулятивный спрос на деньги, или спрос на деньги со стороны активов. Он зависит от высоты процентной ставки по облигациям, причем зависимость эта обратная. Чем выше ставка процента, тем выгоднее держать свои активы в форме облигаций, а не наличности, т. е. тем меньше предпочтение ликвидности. На рис. 20.Зв показан график общего спроса на деньги, MD, который получается сложением по горизонтали линий MD^ и М°2 и называется кривой предпочтения ликвидности.

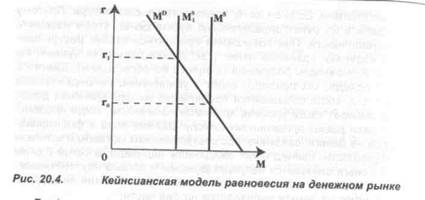

В кейнсианской модели равновесие на денежном рынке устанавливается при равенстве величины спроса и величины предложения денег. На рис. 20.4 совмещены в одной системе координат график спроса на деньги и график предложения денег. Предложение денег задано экзо-генно (например, его определяет ЦБ по своему усмотрению) и поэтому график предложения денег проходит вертикально.

Пересечение графиков М° и Ms показывает, что равновесие на денежном рынке устанавливается при процентной ставке го. Если же, например, Центральный банк уменьшит предложение денег, то линия Ms сместится влево в положение Msr Таким образом, установится новое равновесие на денежном рынке, но теперь уже при более высоком уровне процентной ставки г,. Рис. 20.4 позволяет наглядно продемонстрировать, каким образом руководящие финансовые органы могут воздействовать на уровень процентных ставок, уменьшая или расширяя денежное предложение (подробнее об этом см. § 7 данной главы).

Современные портфельные теории спроса на деньги, используя идеи Кейнса, предлагают учитывать гораздо более широкий выбор альтернатив для индивида, принимающего решение - в форме каких активов держать богатство. В соответствии с портфельными теориями при

Кредитно-денежная система и кредитно-денежная политика

решении проблемы портфельного выбора индивид исходит из базового отношения между риском и доходом: чем выше риск, связанный с данным видом активов, тем выше должен быть доход. В таком случае, спрос на реальные денежные запасы выражается следующей формулой:

(MIP)° = L (rsrb, 7f,W) (11)

где rs - реальные ожидаемые доходы по акциям; гь - реальные ожидаемые доходы по облигациям; 7f- ожидаемый темп инфляции; W- накопленное богатство.

Спрос на деньги определяется как результат сравнения выгоды, получаемой хозяйственным агентом от запаса денег, и от дохода, приносимого альтернативными активами. При росте rs гь л6 спрос на деньги падает; при росте W потребность в деньгах растет, т. к. увеличивается общая сумма активов, а, следовательно, и абсолютная величина накопления каждого из них. Приведенная формула не только не противоречит, но вполне согласуется с вышеуказанной простой функцией спроса на деньги:

(M/P)D = L (/, У), так как при росте дохода У увеличивается накопленное богатство индивида W, а формула Фишера / ~ г + я? подсказывает нам, что при повышении темпа инфляции растет номинальный процент (альтернативные издержки хранения ликвидности) и, соответственно, падает спрос на деньги.

Основные направления кредитно-денежной политики Центрального банка

| В: 4 |

Теории спроса и предложения денег, равновесия на денежном рынке дают научную основу для проведения обоснованной, взвешенной кредитно-денежной политики, направленной на стабилизацию экономического развития.

Кред ит но-денежная ( м оне т арная) пол ити ка представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых Централь-ым банком в целях регулирования деловой активности путем планируемого воздействия на состояние кредита и денежного обращения.

Центральный банк играет ключевую роль в проведении кредитно-денежной политики. Тем самым, он стремится обеспечить благоприятные условия для экономического роста и преследует конкретные цели: регулирование темпов экономического роста, смягчение циклических коле-

Глава 20

баний, сдерживание инфляции, достижение сбалансированности внешнеэкономических связей.

Важнейшими инструментами кредитно-денежной политики Центрального банка являются: операц ии на о т кры т о м рынке; у че т но-про-центная (д ис контная) пол ити ка; рег у л и рован и е о б яза т ельной нор м ы б анков с кого резерв и рован и я.

Операц ии на о т кры т о м рынке являются важнейшим направлением кредитно-денежной политики Центрального банка во многих странах с рыночной экономикой. Суть этих операций, воздействующих на предложение денег, - покупка или продажа государственных долговых ценных бумаг. В США на открытом рынке обращаются казначейские векселя (краткосрочные обязательства), казначейские ноты (среднесрочные обязательства) и государственные облигации (долгосрочные - до 30 лет - ценные бумаги). В России до финансового кризиса 1998 г. существовал достаточно масштабный рынок государственных краткосрочных обязательств (ГКО). Центральные банки могут с наибольшей эффективностью проводить операции на открытом рынке в тех странах, где существует емкий рынок государственных ценных бумаг (США, Великобритания, Канада).

Уче т но-процен т ная (д ис кон т ная) пол ити ка заключается в регулировании величины учетной процентной ставки (дисконта), по которой коммерческие банки могут заимствовать денежные средства у Центрального банка. В России эта процентная ставка называется ставкой рефинансирования коммерческих банков. Кроме того, используется ломбардная ставка, представляющая собой процентную ставку, по которой Центральный банк кредитует коммерческие банки под залог их собственных долговых обязательств. Механизм регулирования учетных ставок достаточно надежно функционировал еще в начале века, но затем его применение стало наталкиваться на противодействие сформировавшихся банков-гигантов, которые устанавливали процентные ставки по сговору, а не в условиях жесткой конкуренции. Интернационализация хозяйственной жизни также отрицательно повлияла на эффективность учетно-процентной политики. Если снижать учетную ставку в современных условиях, то это ведет к отливу капиталов из страны, что серьезно ослабляет влияние монетарной политики на экономическую конъюнктуру. В то же время повышение учетных ставок в современных условиях часто вызывается не внутриэкономической, а международной ситуацией (например Россия, Бразилия и другие страны резко повысили свою учетную ставку из-за финансового кризиса в Юго-Восточной Азии).

Центральный банк также имеет возможность непосредственно воздействовать на величину банковских резервов путем регулирования о б яза т ельной нор м ы б а н ков с кого резерв и рован и я (известный нам показатель /т). Этот инструмент позволяет гибко и оперативно влиять на

Кредитно-денежная система и кредитно-денежная политика

финансовую ситуацию и проводить необходимую кредитно-денежную политику. Норм^а банковского резервирования устанавливается Центральным банком и может колебаться от 3% до 20% в зависимости от экономической Конъюнктуры. В США это регулирование начало осуществляться с 1933 г., а в 1980 г. был принят Закон о дерегулировании депозитных институтов и монетарном контроле, в соответствии с которым резервные требования ФРС были распространены на все депозитные институты страны (ранее — только на коммерческие банки — члены ФРС). Это существенно усилило позиции и роль ФРС в кредитной системе США. В России Закон о Центральном банке также предоставляет Центральному банку возможность гибко изменять обязательную норму банковского резервирования.

Следует выделить две разновидности кредитно-денежной политики. Во-первых, м ягк у ю кред ит но-денежн у ю пол ити к у (ее называют политикой «дешевых денег»), когда Центральный банк:

а) покупает государственные ценные бумаги на открытом рынке, пе

реводя деньги в оплату за них на счета населения и в резервы банков.

Это обеспечивает расширение возможностей кредитования коммерчес

кими банками и увеличивает денежную массу.

б) снижает учетную ставку процента, что позволяет коммерческим

банкам увеличить объем заимствований и расширить объем кредитова

ния своих клиентов по пониженным процентным ставкам. Это увеличи

вает денежную массу. Так, в течение 2001 г. ФРС 11 раз снижала учет

ную ставку для борьбы с начавшейся рецессией американской эконо

мики, в результате чего ее уровень в конце 2001 - начале 2002 гг.

(1,75%) достиг самого низкого значения за последние 40 лет.

в) снижает обязательную норму банковского резервирования, что

ведет к росту денежного мультипликатора и расширению возможностей

кредитования экономики.

Следовательно, мягкая кредитно-денежная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Во-вторых, же ст к у ю кред ит но-денежн у ю пол ити к у (ее называют политикой «дорогих денег»), когда Центральный банк:

а) продает государственные ценные бумаги на открытом рынке, что вы

зывает сокращение резервов коммерческих банков и текущих счетов насе

ления, уплачивающих за эти ценные бумаги. Это ведет к сокращению воз

можностей кредитования коммерческими банками и сокращает денеж

ную массу.

б) повышает учетную ставку процента, что вынуждает коммерческие

банки прекратить объем заимствований у Центрального банка и повысить

процентные ставки по своим кредитам. Это сдерживает рост денежной

массы.

/

__________________________________________________________ /______ Глава 20

в) повышает обязательную норму банковского резервирования, что снижает денежный мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая кредитно-денежная политика носит рест-риктивный (ограничительный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Рассмотренные выше примеры политики «дорогих» и «дешевых» денег характеризуют д ис креционную (г иб кую) кред и тно-денежн у ю полит и к у. Гибкой она называется потому, что изменяется в соответствии с фазами экономического цикла. Стимулирующая политика проводится в фазе спада, а сдерживающая - в фазе бума.

Каков же механизм проведения Центральным банком кредитно-денежной, или монетарной политики?

Воздействуя различными методами, рассмотренными выше, на объем денежной массы и возможности кредитования, Центральный банк влияет на конечный совокупный спрос через ряд последовательных звеньев: денежная масса, норма процента, инвестиции, совокупный спрос, национальный доход. В формализованном виде цепочку этих взаимосвязей можно записать как: Ms-* г -» / -» Y.

Таков, в общем виде, механизм воздействия дискреционной кредитно-денежной политики государства на изменение инвестиций, занятости и валового внутреннего продукта. Однако, в реальной жизни гибкая монетарная политика порой приводит к непредсказуемым результатам и ее эффективность снижается как результат развития побочных процессов. В частности, это можно подтвердить следующим примером.

Допустим, что Центральный банк решил проводить курс на стимулирование экономического роста и увеличил предложение денег с целью понижения процентных ставок. Однако, следствием роста предложения денег стало повышение темпа инфляции в стране. Рост цен вынудил банки поднять уровень номинальных процентных ставок (чтобы, согласно эффекту Фишера, сохранить неизменной реальную процентную ставку - см. гл. 12). Увеличение номинальных процентных ставок оказывает дестимулирующий эффект на инвесторов: роста инвестиций не происходит. Следовательно, политика Центрального банка не привела к поставленной цели - росту ВВП.

В стремлении добиться стабилизации экономики Центральные

банки сталкиваются с дилеммой: что именно выбрать в качестве инст

румента монетарной политики - контроль над денежным предложением

(таргетирование1 денежной массы) или контроль над динамикой про

центной ставки. Так, в стремлении стаби

лизировать процентную ставку, государ-

ство должно отказаться от каких-либо i Таргетирование - от англ.

строгих ориентиров прироста денежного target (цель).

\

Кредитно-денежная система и кредитно-денежная политика

предложения, и увеличивать денежную массу для снижения ставки процента до желаемого уровня. Напротив, ЦБ придется ограничивать предложение денег для повышения процентной ставки до целевого уровня. Если же приоритетной задачей ставится поддержание стабильного прироста денежного предложения на всех фазах экономического цикла, то ЦБ должен допустить колебания процентной ставки. Невозможность одновременного контроля денежного предложения и уровня процентной ставки называется дилеммой целей кредитно-денежной политики.

Недостатками дискреционной кредитно-денежной политики, по мнению представителей монетаризма, не будет страдать недискреционная, или так называемая «полит и ка по прав и ла м ». Ее смысл сводится к сформулированному сторонниками названной школы м онетарно му прав и л у: масса денег в обращении должна ежегодно увеличиваться темпами, равными потенциальному росту реального ВВП (приблизительно 3-5% в год). Однако, строгое следование этому правилу «связывает руки» правительству и препятствует проведению краткосрочной кредитно-денежной политики Центрального банка, и поэтому монетарное правило ни в одной из стран с рыночной экономикой не было одобрено в законодательном порядке.

В заключение мы должны отметить, что на практике правительство и Центральные банки промышленно развитых стран используют преимущественно гибкую монетарную политику, хотя в периоды повышения темпов инфляции (1970-е гг.) приоритет отдавался весьма жесткой кредитно-денежной политике, хотя и не оформленной в виде монетарного правила. В конце 1980-х - начале 1990-х гг., в связи с тем, что спрос на деньги становился все более нестабильным и связь между темпами денежного предложения и темпами инфляции - менее предсказуемой, Центральные банки вновь стали отдавать предпочтение контролю над ставкой процента.

Глава 20

Кредитно-денежная система и кредитно-денежная политика

Основные понятия:

Товарные деньги

Кредитные деньги

Декретные деньги

Демонетизация

Абсолютная ликвидность

Предложение денег

Спрос на деньги

Счетная единица

Средство обмена

Средство сохранения стоимости

Средство платежа

Вексель

Банкнота

Денежное обращение

Биметаллизм

Монометаллизм

Золотой стандарт

Кредит

Коммерческий кредит

Банковский кредит

Потребительский кредит

Государственный кредит

Кредитная система

Центральный банк

Коммерческие банки

Денежная масса

Наличные деньги

Банковские депозиты (текущие и срочные)

Чек

Денежные агрегаты М1, М2, МЗ

Банковские резервы

commodity money

credit money

fiat money

demonetization

absolute liquidity

money supply

money demand

unit of account

means of exchange

store of value

means of payment

bill

bank note

money circulation

bimetallism

monometallism

gold standard

credit

commercial credit

bank credit

consumer credit

public credit

credit system

Central Bank

commercial banks

money volume

currency

bank deposits (current and time)

check

money aggregates M1, M2, M3

bank reserves

Депозитный мультипликатор

Денежный мультипликатор

Денежная база, или деньги повышенной эффективности

Теория предпочтения ликвидности

Уравнение обмена количественной теории денег

Кембриджское уравнение

Трансакционные теории спроса на деньги

Портфельные теории спроса на де1

Кредитно-денежная (монетарная) политика

Операции на открытом рынке

Учетно-процентная (дисконтная) политика

Обязательная норма банковского резервирования

Мягкая и жесткая денежно-кредитная политика

Дискреционная кредитно-денежная политика

Монетарное правило

deposit multiplier

money multiplier

money base(high efficiency money)

liquidity preference theory

quantity equation

Cambridge equation

transactions theories of money demand

portfolio theories of money demand

monetary policy

open market operations discount rate policy

required minimum reserve-deposit ratio

soft and tight monetary policy discretionary monetary policy monetary rule

Глава 21

Рынок ценных бумаг

Глава 21. РЫНОК ЦЕННЫХ БУМАГ

«На самом деле все ценные бумаги, включая фьючерсные контракты,.... есть не что иное, как наборы условных обязательств. Покупая или продавая различные комбинации этих документов, экономический агент может попытаться обеспечить подходящий компромисс между стабильностью и ожидаемым доходом».

Кеннет Эрроу

§ 1. Структура, организация

и функции рынка ценных бумаг

Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Ф и нан с овый рынок - это рынок, который опосредует распределение денежных средств между участниками экономических отношений. Образно говоря, его можно сравнить с сердцем экономики, так как с его помощью мобилизуются свободные финансовые ресурсы и направляются тем лицам, которые могут ими наиболее эффективно распорядиться. Как правило, именно на финансовом рынке изыскиваются средства для развития реального сектора экономики.

Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. Рынок ценных б ум аг (РЦБ) - это рынок, который опосредует кредитные отношения и отношения совладения с помощью ценных бумаг. Особенностью привлечения финансовых ресурсов таким путем является то обстоятельство, что, как правило, они могут свободно обращаться на рынке. Поэтому лицо, вложившее свои средства в какое-либо производство путем приобретения ценных бумаг, может вернуть их (полностью или частично), продав бумаги. В то же время, его действия не затрагивают и не нарушают сам процесс производства, так как деньги не изымаются из предприятия, которое продолжает функционировать. Возможность свободной купли-продажи ценных бумаг позволяет вкладчику гибко определять время, на которое он желает разместить свои средства в тот или иной хозяйственный проект.

Объектом сделок на РЦБ является ценная бумага. Ценную б умагу можно определи т ь как денежный док ум ен т, ко т орый у до ст оверяе т отношен и я с овладен и я ил и зай м а м ежд у ее владельце м и э м итенто м. Ценные бумаги могут выпускаться как в индивидуальном порядке, например, вексель, так и сериями, например, акции. В последнем случае российское законодательство говорит об эмиссионной ценной бумаге. Э мисси онная ценная бум ага - это бумага, которая одновременно характеризуется следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав;

- размещается выпусками;

имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Ценная бумага может выпускаться в наличной и безналичной формах. Наличная форма предполагает, что ценная бумага напечатана на бланке, выполненным в соответствии с техническими требованиями, которые содержатся в нормативных документах. Если бумага выпущена в безналичной форме, то она отсутствует как физический предмет, а ее существование, т.е. права ее владельца, фиксируются в регистрационном документе. Выпуск таких бумаг оформляется документом, который называется глобальным сертификатом. В сертификате указываются параметры выпуска бумаг. По соглашению с эмитентом глобальный сертификат передается на хранение в депозитарий. Депозитарием по российскому законодательству является юридическое лицо, которое оказывает услуги по хранению сертификатов ценных бумаг. Если инвестор владеет несколькими акциями, выпущенными безналично, то на все количество бумаг ему могут выдать сертификат, в котором указывается, что он является владельцем такого-то количества таких-то акций. Владелец безналичной бумаги может взять выписку из реестра1 о том, что он является собственником данной бумаги. Выписка из реестра ценной бумагой не считается.

| 1 Реестр владельцев ценных бумаг представляет собой список зарегистрированных владельцев с указанием важнейших количественных и качественных параметров ценных бумаг. Держатель реестра - это юридическое лицо, которое собирает и хранит данные о реестре владельцев ценных бумаг. |

Исторически появление и развитие РЦБ было связано с ростом потребности в привлечении финансовых средств в связи с расширением производственной и торговой деятельности. По мере увеличения масштабов производства для его развития ресурсов одного или нескольких предпринимателей становилось уже недостаточно. Поэтому возникала необходимость привлечения финансовых активов широкого круга лиц. В XIX веке значительный импульс РЦБ получил в связи с активным строительством железных дорог, которое требовало больших денежных затрат.

30*

Глава 21

Рынок ценных бумаг

Появление ценной бумаги как инструмента привлечения финансовых ресурсов позволяет вкладчику в определенной степени решать проблему риска, связанного с хозяйственной деятельностью, посредством приобретения такого количества ценных бумаг, которое отвечает стабильности его финансового положения. Если какое-либо лицо готово пойти на значительный риск, оно купит большой пакет ценных бумаг, в противном случае - ограничится одной или несколькими бумагами.

Выпуск ценных бумаг играет большую роль в финансировании венчурных (рискованных) предприятий, которые занимаются новыми разработками. Получить кредит в банке для таких целей не всегда возможно, так как банки большей частью являются консервативными организациями и требуют обеспечения своих кредитов. Выпуск акций под рискованные проекты позволяет финансировать новые предприятия. Вкладчики идут на большой риск, однако в случае успеха их ожидают и большие доходы. Например, такое предприятие, как IBM, появилось как венчурное. Таким образом, наличие РЦБ позволяет расширить финансирование научно-технических разработок.

В составе РЦБ выделяют денежный рынок и рынок капитала. Денежный рынок - это рынок, на котором обращаются краткосрочные ценные бумаги. Временным критерием обычно считается один год. Если бумага будет обращаться на рынке не более года, то она рассматривается как инструмент денежного рынка. В то же время такие бумаги, как вексель или банковский сертификат, также относят к инструментам денежного рынка, хотя они могут обращаться и больше одного года. Денежный рынок служит для обеспечения потребностей хозяйствующих субъектов в краткосрочном финансировании.

Рынок капитала - это рынок, на котором обращаются бессрочные ценные бумаги или бумаги, до погашения которых остается более года. В качестве примера можно назвать акцию (речь об этом виде ценных бумаг пойдет далее). Рынок капитала служит для обеспечения потребностей хозяйствующих субъектов в долгосрочном финансировании.

По организационной структуре РЦБ делят на первичный и вторичный рынки. Перв и чный рынок - это рынок, на котором происходит первичное размещение ценной бумаги. Таким образом, термин «первичный рынок» относится к продаже новых выпусков ценных бумаг. В результате продажи бумаг на первичном рынке лицо, их выпустившее, получает необходимые ему финансовые ресурсы, а бумаги поступают в руки первоначальных держателей. Таким образом, функция первичного рынка состоит в мобилизации новых капиталов. Ценные бумаги, главным образом, выпускаются юридическими лицами. В то же время такая бумага, как вексель, может быть выписана и физическим лицом. Лицо, которое выпускает ценные бумаги, называют э мит ен т о м, а выпуск бумаг -эмиссией. Лицо, приобретающее ценные бумаги, именуют инве ст оро м.

На фондовом рынке главными покупателями бумаг выступают юридические лица, прежде всего, банки, страховые организации, инвестиционные, пенсионные фонды, так как именно они располагают наибольшей суммой средств. На фондовом рынке оперирует « и н ститу ц и ональный и нве ст ор» - термин, который относится к специалистам, управляющим чужими активами, или обозначает организации, главный вид деятельности которых - приобретение финансовых активов за счет привлеченных средств.

После того, как первоначальный инвестор купил ценную бумагу, он вправе перепродать ее другим лицам, а те, в свою очередь, свободны в своем решении о продаже их следующим вкладчикам. Первая и последующие перепродажи ценных бумаг происходят на вторичном рынке. Втор и чный рынок - это рынок, на котором происходит обращение ценных бумаг. Таким образом, все последующие сделки с ценными бумагами осуществляются на вторичном рынке. На нем уже не аккумулируются новые финансовые средства для эмитента, а только перераспределяются ресурсы среди последующих инвесторов. Вторичный рынок выполняет важную роль. Являясь механизмом перепродажи, он позволяет инвесторам свободно покупать и продавать бумаги. При отсутствии вторичного рынка или его слабой организации последующая перепродажа ценных бумаг была бы невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех или части бумаг. В итоге общество осталось бы в проигрыше, так как многие, особенно новейшие, начинания не получили бы необходимой финансовой поддержки.

В структуре вторичного рынка выделяют биржевой и внебиржевой рынки. Б и ржевой рынок представлен обращением ценных бумаг на биржах. Вне би ржевой рынок охватывает обращение бумаг вне бирж. Такое деление вторичного рынка существует потому, что не все ценные бумаги могут обращаться на бирже. Исторически вначале возник внебиржевой рынок. В последующем рост операций с ценными бумагами потребовал организации более упорядоченной торговли. В результате появились фондовые биржи. Кратко фондов у ю би ржу м ожно определ ит ь как орган и зованный рынок ценных бум аг. Это означает, что существует определенное место, время и правила торговли ценными бумагами.

Классическая фондовая биржа представляет собой здание с операционным залом, где заключаются сделки с ценными бумагами. Прогресс компьютерных и информационных технологий привел к появлению электронных бирж. Электронная биржа представляет собой компьютерную сеть, к которой подключены терминалы компаний-членов биржи. Терминалы могут быть вынесены в офисы данных компаний.

Как уже было отмечено, не все ценные бумаги могут обращаться на бирже. На нее допускаются бумаги только тех эмитентов, которые отве-

Глава 21

Рынок ценных бумаг

чают ее требованиям. Как правило, это бумаги крупных, финансово крепких компаний. Ценные бумаги молодых и финансово слабых компаний обычно обращаются на внебиржевом рынке.

Каждая биржа разрабатывает свой перечень требований к эмитентам. Поэтому в зависимости от их жесткости бумаги одной и той же компании могут котироваться, т. е. обращаться, на одной или нескольких биржах. В связи с проверкой эмитента на предмет соответствия его состояния требованиям биржи возник специальный термин - «листинг». Листинг - это процедура включения ценной бумаги эмитента в котировальный список биржи. Если эмитент желает, чтобы его бумаги котировались на бирже, и отвечает предъявляемым критериям, то его бумаги допускаются к обращению на бирже. Если в последующем эмитент перестает им удовлетворять, то его бумаги могут быть исключены из котировального списка. Такая процедура получила название делистинга.

Как правило, акционерное общество (АО) стремится, чтобы его акции обращались на бирже. Уже сам факт котировки акций на бирже говорит об определенном уровне надежности АО, так как оно прошло экспертизу специалистов биржи. При прочих равных условиях таким предприятиям легче привлекать средства за счет выпуска новых акций, поскольку инвесторы могут судить об их положении и перспективах на основе легко доступных биржевых котировок.

В соответствии с российским законодательством фондовая биржа -это некоммерческая организация. Торговлю на бирже могут осуществлять только ее члены. Другие лица, желающие заключать биржевые сделки, обязаны действовать через членов биржи как посредников. Фондовая биржа обязана обеспечить гласность и публичность проводимых торгов.

Биржа - это только место, где заключаются сделки с ценными бумагами. Поэтому физически сами ценные бумаги на бирже не присутствуют. После заключения сделки на бирже покупатель и продавец осуществляют между собой взаиморасчеты в установленные для этого нормативными документами сроки.

Для того, чтобы завершить описание биржевого рынка, остановимся кратко на разновидностях бирж в экономике. Если посмотреть на экономику во временном разрезе, то можно увидеть, что она состоит из двух сегментов: спотового и срочного рынков. Спотовый (кассовый) рынок - это рынок наличных сделок. На спотовом рынке происходит одновременная оплата и поставка ценных бумаг. Законодательство различных стран обычно отводит контрагентам несколько дней с момента заключения сделки для осуществления взаиморасчетов. Цену, возникающую на спотовом рынке, называют спотовой, или кассовой.

Срочный рынок - это рынок, на котором заключаются срочные сделки. Срочная сделка представляет собой договор между контраген-

тами о будущей поставке предмета контракта на условиях, которые оговариваются в момент заключения такой сделки. В соответствии с двумя сегментами рынка можно выделить енотовые и срочные биржи. Существуют также товарные биржи. Согласно названию, на товарной бирже продаются и покупаются товары. Однако в современных условиях на товарных биржах, за редким исключением, осуществляется торговля срочными контрактами, в том числе контрактами, в основе которых лежат ценные бумаги. Таким образом, происходит определенное сближение фондовых и товарных бирж, так как и на первых, и на вторых обращаются срочные контракты на ценные бумаги.

По своей внутренней организации биржа может состоять из нескольких специализированных отделов: валютного, фондового, товарного. Поэтому официальное название биржи не всегда точно отражает весь набор инструментов, который обращается на бирже. Например, Московская межбанковская валютная биржа (ММВБ) имеет в своем составе валютную спотовую секцию, спотовую секцию ценных бумаг и секцию срочного рынка.

По характеру эмитентов фондовый рынок можно разделить на рынок государственных и негосударственных ценных бумаг. Рынок негосударственных бумаг помогает аккумулировать финансовые ресурсы для предпринимательского сектора. Рынок государственных ценных бумаг открывает возможность решать две важные задачи. Во-первых, позволяет государству мобилизовать необходимые ему денежные ресурсы, и, в частности, финансировать дефицит государственного бюджета. Во-вторых, он является полем регулирования краткосрочной процентной ставки в экономике.

Подводя итог изложенному выше, можно сказать, что первая функция фондового рынка состоит в мобилизации средств вкладчиков для целей организации и расширения масштабов хозяйственной деятельности. Вторая функция - информационная. Она заключается в том, что ситуация на фондовом рынке сообщает вкладчикам информацию об экономической конъюнктуре и дает им ориентиры для размещения своих капиталов. Данная информация представлена в курсовой (рыночной) стоимости ценных бумаг. Например, если цена акции какого-либо предприятия растет, то, как правило, это говорит о хороших перспективах его хозяйственной деятельности, и наоборот. Аналогичная параллель справедлива в отношении состояния фондового рынка и экономики в целом. Падение курсовой стоимости ценных бумаг предвещает спад деловой активности и наоборот (вспомним опережающие показатели из гл. 19.) Из данного правила случаются исключения, однако, большей частью фондовый рынок верно определяет вектор экономического движения. Таким образом, ситуация на фондовом рынке сигнализирует о будущем состоянии экономики. Такая последовательность и связь между фондо-

Глава 21

Рынок ценных бумаг

вым рынком и экономической конъюнктурой возникает потому, что вкладчики, стремясь предвидеть будущие результаты деятельности той или иной фирмы, находятся в процессе постоянного поиска и анализа информации. Если полученная информация положительна, то они покупают соответствующие ценные бумаги, в противном случае - продают. В результате курсовая стоимость ценной бумаги начинает изменяться уже до того момента, как станут известны окончательные итоги деятельности данного предприятия.

Состояние фондового рынка играет важную роль для стабильного развития экономики. Крах фондового рынка, т. е. сильное падение курсовой стоимости ценных бумаг за короткий промежуток времени, может вызвать спад и депрессию в экономике. Это объясняется тем, что падение стоимости ценных бумаг делает вкладчиков абсолютно беднее. Как следствие, они сокращают свое потребление. Спрос на товары и услуги падает. У предприятий накапливаются товарно-материальные запасы, и они начинают сокращать производство и увольнять работников, что еще больше снижает уровень потребления. Кроме того, падение курсовой стоимости ценных бумаг уменьшает возможности предприятий аккумулировать необходимые им средства за счет выпуска новых бумаг.

§ 2. Общая характеристика

основных ценных бумаг

Акц и я - это эмиссионная ценная бумага, которая закрепляет право ее владельца на получение части прибыли акционерного общества (АО) в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Она является бессрочной, т. е. обращается на рынке до тех пор, пока существует выпустившее ее акционерное общество. АО не обязано ее выкупать. Акции могут быть именными и на предъявителя. Выпуск акций на предъявителя разрешается в определенном отношении к величине оплаченного уставного капитала эмитента согласно нормативам, устанавливаемым ФКЦБ (Федеральной комиссией по рынку ценных бумаг). Выделяют две категории акций: обыкновенные (иногда их называют простыми) и привилегированные. Привилегированные акции подразделяются также на различные типы.

Обыкновенные акции отличаются от привилегированных следующими чертами: а) они предоставляют право владельцу участвовать в голосовании на собрании акционеров; такое право возникает после полной

оплаты акции; б) выплата по ним дивидендов и ликвидационной стоимости при ликвидации предприятия может осуществляться только после распределения соответствующих средств среди владельцев привилегированных акций.

Привилегированные акции отличаются от обыкновенных прежде всего тем, что, как правило, не предоставляют своим владельцам права участвовать в голосовании на собрании акционеров, если оно не закреплено за ними в уставе АО. Однако такое право появляется у владельцев в том случае, если собрание акционеров принимает решение о невыплате дивидендов по привилегированным акциям или обсуждает вопросы, касающиеся имущественных интересов владельцев этих акций, в том числе вопросов о реорганизации и ликвидации общества. Привилегированные акции характеризуются также тем, что они предоставляют преимущественное право их владельцам на получение дивидендов и ликвидационной стоимости предприятия при прекращении его деятельности по сравнению с владельцами обыкновенных акций.

По российскому законодательству могут выпускаться привилегированные акции, размер дивиденда по которым как определен, так и не определен. В последнем случае величина дивиденда по ним не может быть меньше дивиденда по обыкновенным акциям. Еще одним отличием является положение о том, что по обыкновенным акциям дивиденд может не выплачиваться. По привилегированным акциям, размер дивиденда по которым определен в уставе, невозможна полная невыплата дивиденда. Дивиденды по ним должны обязательно выплачиваться, по крайней мере, частично. По привилегированным акциям при их выпуске должны быть установлены или размер дивиденда, или ликвидационная стоимость, или оба показателя. АО может выпускать привилегированные акции, по которым предусматривается различная очередность выплаты дивидендов и ликвидационной стоимости. Она должна быть указана в уставе. В мировой практике привилегированные акции, имеющие преимущества в очередности выплат по ним дивидендов по сравнению с другими привилегированными акциями, называют преференциальными привилегированными акциями.

Одной из основных характеристик акции является ее но м инал, или нар и ца т ельная стоимость. Сумма номинальных стоимостей всех размещенных акций составляет уставный капитал АО. Номинальная стоимость всех размещенных привилегированных акций не должна превышать 25% уставного капитала АО. Номинальная стоимость всех обыкновенных акций должна быть одинаковой. Одинаковой также должна являться номинальная стоимость привилегированных акций одного типа.

Номинальная стоимость акции, как правило, не совпадает с ее рыночной стоимостью. У хорошо работающего АО она обычно выше, а у предприятия, испытывающего финансовые и производственные трудно-

Глава 21

Рынок ценных бумаг

сти, ниже. На рынке цена определяется в результате взаимодействия спроса на акции и их предложения. Данные переменные зависят от перспектив прибыльности предприятия. Таким образом, на вторичном рынке цена акции может принимать любые значения.

Сумма всех номинальных стоимостей акций определяет уставный фонд общества. От уставного фонда следует отличать такое понятие, как «капитализация». Капитализац и я - это показатель, характеризующий объем капитала компании в рыночной оценке, воплощенный в акциях. Он определяется как произведение текущей рыночной цены размещенных акций и их количества.

Следующей характеристикой акции является доход, который она приносит акционеру. Доход по акции может быть представлен в двух формах - в виде прироста курсовой стоимости и в качестве периодических выплат по акции. Во втором случае доход называют див и дендо м. Прирост курсовой стоимости акции может составить существенную часть доходов инвестора. Чтобы его реализовать, акцию необходимо продать. В противном случае существует опасность, что в следующий момент курс бумаги может упасть. Прирост курсовой стоимости возникает по двум причинам. Во-первых, это возможный спекулятивный подъем на рынке. Он не имеет под собой объективных долгосрочных оснований. Во-вторых, это реальный прирост активов предприятия. Получив прибыль, АО делит ее на две части. Одна выплачивается в качестве дивидендов, другая - реинвестируется для поддержания и расширения производства. Таким образом, реинвестируемая прибыль, приобретающая форму основных и оборотных фондов, реально «наполняет» акцию и ведет, как правило, к росту ее стоимости. В результате, в тенденции цена акции на рынке должна расти.

АО вправе выплачивать дивиденды раз в год, полгода, квартал. Дивиденды, выплачиваемые раз в полгода или квартал, называются промежуточными. Дивиденды, выплачиваемые по итогам года, - годовыми.

Акция делает инвестора одним из владельцев АО, хотя в более очевидной форме это следует отнести к акциям, предоставляющим право голоса. В то же время для большинства акционеров констатация данного факта является только декларацией, так как фактически АО контролирует то лицо или группа лиц, в руках которых находится кон т рольный пакет акц и й. Контрольный пакет можно определить как количество акций (или процент акций от их общего количества), которое дает возможность проводить их владельцам свои решения на собрании акционеров. Это не обязательно 51% или более. На практике существуют примеры, когда владение даже 5% акций составляет контрольный пакет. Такая ситуация возможна в силу того, что в АО, насчитывающем большое количество акционеров, значительная часть инвесторов - это мелкие вкладчики, которые представляют собой раздробленную массу. Кро-

ме того, группы лиц, заинтересованных в получении контроля над обществом, имеют возможность получать (или покупать) по доверенности голоса других акционеров. Таким образом, в их руках аккумулируется значительно большее число голосов, чем то, которое соответствует их акциям.

Современная экономика основана на производственной кооперации. Поэтому, если акционер, обладающий небольшим пакетом акций, способен оказывать на предприятие давление, например, по технологической цепочке, то его пакет также может превратиться в контрольный. Таким образом, настоящими владельцами предприятия являются лица, обладающие контрольным пакетом.

В связи с развитием в нашей стране акционерной формы собственности необходимо остановиться на одном общетеоретическом вопросе. Как известно, экономические реформы стали проводиться под знаком того, что на предприятия должен прийти реальный хозяин, т. е. акционер. Как показывает существующая действительность, хотя акционер и появился, но во многих случаях объемы производства не увеличились, а даже сократились. Сама по себе акционерная форма предприятия с точки зрения ее эффективности не может рассматриваться вне тех «правил игры», т. е. институциональных условий, в рамках которых функционируют АО. Многие из российских промышленных предприятий, став акционерными, по-прежнему демонстрируют скверный менеджмент, «висят на шее» у государства, рассчитывая на государственные финансовые вливания. Закон о банкротстве фактически не действует, и потому многие собственники акционерных обществ могут не волноваться по поводу нерентабельности своих предприятий. Таким образом, эффективный собственник не возникает автоматически с переходом предприятия на акционерную форму бизнеса.

Существует понятие «рейтинг акций». Рей ти нг - это оценка инвестиционной надежности ценных бумаг. Ее дают аналитические компании. Наиболее известными в мировой практике аналитическими компаниями являются «Standard & Poor's» и «Moody's Investors Service». Рейтинг позволяет судить о степени возможной доходности и риска, связанного с предприятием, выпустившим акции. Каждая аналитическая компания использует свои символы для обозначения уровня рейтинга. Например, компания «Standard & Poor's» использует такие обозначения: AAA, AA, А, ВВВ, ВВ, В, С, D. Инвестиционная надежность бумаги убывает в данном рейтинге слева направо. Так, акции компании с рейтингом AAA будут самыми надежными с точки зрения риска банкротства, но и наименее доходными.

В терминологии фондового рынка встречается такое понятие, как «гол уб ые ф иш к и ». Оно относится к ведущим в своих отраслях крупным предприятиям с высоким кредитным рейтингом.

Для крупных отечественных компаний привлекательной является

Глава 21

Рынок ценных бумаг

возможность выхода на западный фондовый рынок, и, прежде всего, американский. Процедура допуска акций иностранных компаний на рынок США довольно сложна. Поэтому во многих случаях в США начинают обращаться не акции иностранных компаний, а так называемые а м ер и кан с к и е депоз и тарные ра с п ис к и (ADR). ADR обычно выпускаются американскими банками на иностранные акции, которые приобретены данным банком. Владелец ADR так же, как и настоящий акционер, получает на них дивиденды, и может выиграть от прироста курсовой стоимости. Так как ADR выпускаются в долларах, на их цену оказывает влияние и валютный курс.

Далее следует рассмотреть методы определения курсовой стоимости и доходности ценных бумаг.

Цена, или к у р с овая с то им о с ть акции определяется по формуле:

p~i, a*? d + r)" (1)

где P - цена акции,

Divt -дивиденд, который будет выплачен в периоде f,

г - ставка дисконтирования (доходность), которая соответствует уровню риска инвестирования в акции данного акционерного общества,

Рп - цена акции в конце периода л, когда инвестор планирует продать ее.

Более удобно определять курсовую стоимость акции по следующей формуле:

Div1

(2)

где Div1 - дивиденд будущего года; д - темп прироста дивиденда. Например, Div1 = 210 руб. на акцию, д = 5%, г = 25%. Требуется определить курсовую стоимость акции. Согласно формуле (2) она равна:

Р = 0,251-°0,05 =105°РУб.

Доходно ст ь операц ии с акц и ей, если покупка и продажа акции происходят в рамках одного года, можно определить по формуле:

(Р - Р) + Div 365

| (3) |

1_!------ 9± ------------- х ----------

р t

|

|

|

|

|

Дата добавления: 2014-10-23; Просмотров: 491; Нарушение авторских прав?; Мы поможем в написании вашей работы!