КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Портфельные методы и модели выбора стратегии

Широкое применение в стратегическом менеджменте нашли портфельные методы анализа. В основном они применяются для анализа делового портфеля диверсифицированной фирмы, которая при таком подходе рассматривается как совокупность стратегических бизнес-единиц, входящих в ее структуру.

Основная цель портфельного метода — сформулировать для каждой из СБЕ, которые различаются потенциалом развития и получаемой прибылью, свою особую стратегию и распределить между ними ресурсы фирмы. Структура рынка, клиенты и отношения с ними, потенциал рынка, отношения конкуренции, а также изменения внешней среды различны для большинства направлений деятельности фирмы и не позволяют разрабатывать для них одинаковые стратегии.

Матрица хозяйственного портфеля представляет собой двумерную модель-таблицу, в которой сопоставляются стратегические позиции каждой СБЕ диверсифицированной фирмы. Она может быть построена на основе любой пары таких показателей, как: темп роста спроса; относительная доля рынка; долгосрочная привлекательность отрасли; конкурентная позиция фирмы; стадия жизненного цикла отрасли или данного продукта; стратегические соответствия между различными СХП фирмы.

В рамках портфельного метода необходимо предпринять следующие шаги:

- установить иерархию уровней анализа, начиная с нижнего уровня - отдельных продуктов и заканчивая верхним - уровнем СБЕ;

- выделить показатели позиционирования, которые будут использованы в матричном анализе;

- определить параметры матрицы, чтобы внести ясность в отношении исходной информации и выбора переменных, по которым проводится анализ портфеля;

- создать и проанализировать базу данных по разнообразным критериям привлекательности рынка, конкурентной позиции фирмы и другим показателям, используемым в конкретном матричном методе;

- построить матрицу делового портфеля фирмы, дающую представление о текущем (фактический портфель) и перспективном (целевой портфель) его состоянии;

- проанализировать портфель в динамическом режиме, прослеживая развитие каждой бизнес-единицы во времени;

- принять решение относительно стратегии развития каждой бизнес-единицы и распределения между ними ресурсов фирмы с целью создания гармоничного портфеля.

При практическом использовании матриц как аналитического инструмента портфельного менеджмента любой бизнес можно поместить в матрицу в виде круга, размер которого пропорционален объему продаж данной СБЕ.

Различными авторами и консультационными фирмами разработаны следующие матричные методы оценки диверсифицированных компаний

1 Матрица рост-доля рынка, разработанная Бостонской консалтинговой группой БКГ

2 Матрица общественного сектора, разработанная Дж. Монтанари и Дж. Брэкером

4 Матрица возможностей товар-рынок, предложенная известным американским специалистом по стратегическому менеджменту Игорем Ансоффом

5 Матрица привлекательность отрасли-сильные стороны (конкурентоспособность) СЕБ, разработанная фирмами «Дженерал Электрик» и «Мак Кинси»

6 Матрица направленной политики, разработанная Британско-Голландской химической компанией Shell (Shell/ДРМ)

7 Матрица анализа эволюции рынка, разработанная Чарльзом В.Хофером и Деном Шенделем (Hofer/Schendel)

8 Матрица жизненного цикла отрасли, разработанная консалтинговой компанией Артур. Д. Литтл (ADL\LC)

Каждая матрица имеет свои достоинства и недостатки, и их следует рассматривать не как взаимоисключающие, а как взаимодополняющие методы, одновременное использование которых позволяет повысить качество принимаемых стратегических решений.

Матрица «темп роста — доля рынка», разработанная Бостонской консультативной группой (БКГ) в 1972 г., является классической портфельной моделью и, вероятно, самым распространенным методом анализа СБЕ диверсифицированных фирм.

В матрице БКГ используются два критерия: темп роста рынка и качестве индикатора привлекательности (откладывается по вертикальной оси); относительная доля рынка в качестве индикатора конкурентной позиции (откладывается по горизонтальной оси). Матрица состоит из четырех квадрантов, образованных линиями раздела вертикальной и горизонтальной оси. Каждый из этих квадрантов описывает существенно отличающуюся ситуацию, требующую отдельного подхода с точки зрения инвестирования и выработки стратегии для отдельных СБЕ (см. Рисунок 24).

Рисунок 24. Матрица «темп роста - доля рынка»

Разделение темпа роста рынка на высокий и низкий может производиться произвольно. Часто используются варианты разделения с учетом темпа роста базового рынка выше или ниже, чем в целом по экономике, а также темпа роста на уровне 10% в год.

Соответственно СБЕ, действующие в быстрорастущих отраслях, попадают в квадранты с высокими темпами роста. В свою очередь, СБЕ в медленнорастущих отраслях попадают в квадранты с низкими темпами роста. Считается, что быстро растущие рынки являются более привлекательными, так как СБЕ имеют возможность добиться увеличения своей доли на них без особых усилий. В то же время при сутствие на растущем рынке означает повышенную потребность в средствах финансирования роста. И наоборот, СБЕ на рынке с низким темпом роста или отсутствием такового не нуждаются в дополнительном инвестировании для своей деятельности.

Относительной долей рынка считается отношение доли рынка СБЕ фирмы к доле рынка основного конкурента, которое может быть выражено коэффициентом доли рынка (КДР).

Возможны следующие варианты:

1)КДР = 1,0 — (граница раздела оси «доля рынка») означает равенство рыночных долей СБЕ фирмы и основного конкурента;

2)КДР > 1,0 — высокая относительная доля рынка СБЕ фирмы, означает преимущество по издержкам над конкурентами, обусловленное эффектом опыта и экономией на масштабах производства;

3)КДР < 1,0 — низкая относительная доля рынка СБЕ фирмы, характеризует слабую конкурентную позицию, которая определяется более высокими, чем у конкурентов, издержками.

Например, если СБЕ фирмы принадлежит 15% рынка, а основной конкурент владеет долей в 30%, относительная доля СБЕ составит 0,5. Для конкурента соответствующая доля равна 2, что означает его двукратное превосходство.

При динамическом анализе портфеля можно проследить эволюцию СБЕ фирмы во времени. Успешное развитие, связанное с эффективными действиями по управлению хозяйственным портфелем фирмы, определяется следующей последовательностью развития конкретной СБЕ:

«знак вопроса» (вход на перспективный рынок) —

«звезда» (результат агрессивной стратегии увеличения доли рынка, связанной с достижением внутреннего конкурентного преимущества) —

«дойная корова» (результат стабилизации рынка и стратегии удержания лидерства по издержкам).

Неудачное развитие возможно в случаях, когда «звезда» утрачивает полицию лидера, теряет конкурентные преимущества и становится «знаком вопроса», а по мере замедления роста рынка превращается в «собаку».

Анализ фактического портфеля позволяет также оценить степень его сбалансированности. Возможные варианты:

- гармоничный портфель. В состав такого портфеля входят СХП, способные приносить краткосрочную прибыль и быть источниками финансовых средств, а также СХП, способные обеспечить долгосрочные интересы диверсифицированной фирмы. Таким образом, в портфеле поддерживается равновесие между СХП, приносящими доходы и требующими инвестиций;

- портфель с избытком СБЕ на рынках с низкими темпами роста. Несмотря на положительные текущие финансовые результаты, отсутствует потенциал роста фирмы, что делает ее весьма уязвимой в будущем;

- портфель с преобладанием СБЕ на перспективных рынках. Фирмы с таким портфелем испытывают финансовые трудности, связанные с недостатком средств для сохранения своей доли рынка и дальнейшего развития СБЕ. Даже при наличии хороших перспектив данная ситуация может привести к потере независимости фирмы, которая рискует завязнуть в долгах или может быть поглощена сильным конкурентом.

Построение фактического портфеля является началом стратегического планирования. Исходя из этой позиции, должны строиться целевые портфели. Как уже было отмечено ранее, необходимо представлять развитие каждого СБЕ во времени и с учетом прошлых тенденций и прогнозирования их развития планировать будущую позицию каждой бизнес-единицы в составе целевого портфеля диверсифицированной фирмы.

Достоинства матрицы БКГ прежде всего связаны с ее наглядностью и простотой применения. Данный портфельный метод обеспечивает наглядный и выразительный синтез деятельности диверсифицированной фирмы, что упрощает коммуникацию. Использование объективных индикаторов привлекательности рынка и конкурентной позиции снижает риск субъективизма. Продолжая рассматривать преимущества, также следует выделить то, что матрица «рост-доля» дает возможность:

- оценить баланс хозяйственного портфеля фирмы;

- определить границы стратегического плана;

- наметить четкие задачи (характер стратегии развития) для каждой СБЕ, соответствующие ее положению в портфеле;

- установить взаимосвязь между стратегическим позиционированием и финансовыми показателями;

- выделить приоритеты распределения ресурсов.

Однако имеются определенные ограничения, снижающие практическую применимость матрицы БКГ. Ее главные недостатки состоят в следующем:

- оценка привлекательности рынка только по показателю темпа роста и оценка конкурентной позиции по относительной доле рынка являются сильно упрощенными и справедливы только при стабильных условиях;

- использование допущений о зависимости между относительной долей рынка и потенциалом рентабельности делает данную методику применимой лишь при наличии эффектов опыта, т. е. в отраслях с массовым производством;

- методика исходит из понятия «внутреннего конкурентного преимущества» и не учитывает ориентацию на создание «внешнего конкурентного преимущества», которое может быть получено благодаря успешной дифференциации. С этой точки зрения «собаки» могут быть вполне рентабельны;

- могут возникнуть проблемы измерений. По отношению к каким конкурентам измерять долю рынка? Как определить темп роста рынка: экстраполяционно или на основе прогнозирования?

- не учитываются стратегические соответствия между отдельными видами бизнеса, т. е. предполагается, что СБЕ фирмы полностью автономны;

- выводы, сделанные на основании анализа портфеля, неконкретны и дают только общую стратегическую ориентацию, требующую уточнений.

Матрица общественного сектора, разработанная Дж. Монтанари и Дж. Брэкером. Матрица БКГ была разработана для использования коммерческими организациями. Однако впоследствии выяснилось, что она может быть полезна и организациям общественного сектора, в частности функционирующим в условиях конкуренции. Таким не заинтересованным в прибыли и положительных денежных потоках организациям было рекомендовано использовать модифицированную матрицу роста-оборота (особенно если в будущем возможна их полная приватизация). Если анализ показывает, что большая часть оборота организации приходится на товары/услуги на медленно растущих рынках, в качестве возможного варианта повышения эффективности их деятельности рассматривается приватизация.

Аналогичные принципы легли в основу матрицы организаций общественного сектора, разработанной Дж. Монтанари и Дж. Брэкером. В данной модели портфельного анализа для оценки положения организаций используются два параметра:

1) общественная потребность и политическая поддержка, выражающаяся в финансовых средствах и

2) способность к эффективному обслуживанию (см. Рисунок 25).

| Общественная потребность и политическая поддержка | |||

| Высокая | Низкая | ||

| Способность к эффективному обслуживанию | Высокая | «Звезда общественного сектора» | «Золотое руно» |

| Низкая | «Горячий политический вопрос» | «Скрытый вопрос |

Рисунок 25. Матрица общественного сектора

Позиция «Звезда общественного сектора» означает, что финансирование приоритетных для населения и других заинтересованных групп (особенно тех, кто контролирует распределение ресурсов) услуг будет находиться на высоком уровне, а наличие ресурсов обеспечит эффективное обслуживание. Организация должна иметь в своем портфеле несколько «звездных» услуг. Они не только хорошо финансируются, но и их высокая ценность способствует повышению репутации организации и практически гарантирует дальнейшую политическую и финансовую поддержку разработки новых услуг. «Звездные» услуги, по мнению авторов матрицы, обеспечивают возможность маневра ресурсами, их использование для предоставления новых «горячих» услуг.

Позиция «Горячий политический вопрос» характеризует пользующиеся большим спросом, но неэффективные (в силу своей новизны или неадекватности представления) услуги.

Позиция «Золотое руно» включает услуги высокого уровня, общественная потребность в которых снижается. Весьма вероятно, что организация рассматривает возможности сокращения финансирования, необходимого на оплату персонала, занятого предоставлением этих услуг, и выделяемых ресурсов. Однако, в случае государственной поддержки они могут быть вновь возобновлены.

И, наконец, позиция «Скрытый вопрос» отражает тот факт, что низкая приоритетность (соответственно неадекватное финансирование) услуги отнюдь не стимулирует высокий уровень обслуживания, еще больше уменьшая вероятность поддержки. Несомненно, что финансирование службы или подразделения, имеющих на своем счету слишком много «скрытых вопросов», будет сокращено.

Представленная аналитическая техника позволяет организации распределять усилия, направленные на предоставление новых, поддержание или восстановление определенных общественных услуг. Кроме того, данная портфельная матрица прекрасно иллюстрирует различные ситуации, кода организации общественного сектора нуждаются в формировании определенного восприятия их преимуществ заинтересованными группами.

Матрица «привлекательность отрасли (рынка) - сильные стороны (конкурентоспособность) СЕБ» GE/Mc Kinsey. Данная модель портфельной матрицы была разработана компанией «Дженерал электрик» совместно с консалтинговой фирмой «Мак Кинси и Ко» в начале 70-х годов XX века. В литературе по стратегическому менеджменту и маркетингу кроме двух вышеуказанных названий, отражающих параметры и родителей аналитической модели, встречаются и другие, подчеркивающие ее форму, как например, «экран бизнеса» или «пузырьковая диаграмма».

Позиционирование различных СЕБ ведется в системе координат, вертикальной осью которой является долговременная привлекательность отрасли, в которой функционирует СЕБ, а горизонтальной осью – сильные стороны (конкурентоспособность) СЕБ в ее отрасли. Каждая из этих осей фиксирует многофакторную, многоаспектную интегральную оценку данных параметров.

При составлении соответствующих интегральных оценок впервые были учтены не только показатели так называемых «объективных материальных факторов» типа прибыли, объема продаж, эффективности инвестиций; но и показатели так называемых «субъективных факторов», таких как привлекательность рынка по спросу, влияние на рынок фактора технологий, изменчивость доли рынка, оценка качества соответствующего менеджмента и т.д.

Методика построения матрицы GE/Mc Kinsey рекомендует выполнить следующие действия:

1. Оценить степень долговременной привлекательности отрасли, для чего:

а) установить и отобрать ключевые факторы, отвечающие специфике данного отраслевого рынка (критерии определения долговременной привлекательности отрасли). Ими могут быть: размер и прогнозируемый темп роста рынка; сезонные и циклические факторы; острота конкуренции; фактическая и прогнозируемая прибыльность отрасли; потребность в капитале; технологическая стабильность; формирующиеся в отрасли возможности и угрозы; социальные, политические, законодательные и экологические факторы.

б) присвоить вес каждому фактору, который отражает его значимость с точки зрения корпоративных целей (более важному фактору дается более высокий вес, и наоборот, сумма весов равняется единице);

в) определить рейтинг отрасли по каждому фактору (критерию) пункта а) по пятибалльной шкале (или десятибалльной) от 1 – наименее привлекательный фактор до 5 – очень привлекательный. Например, если фирма стремится к расширению, а отрасль совсем не растет, то фактор роста отрасли получит оценку 1. Это будет означать, что он несет угрозу для фирмы.

г) умножив вес (пункт б) на рейтинг (пункт в), получить взвешенный рейтинг привлекательности. Сумма взвешенных рейтингов всех факторов привлекательности характеризует интегральную оценку привлекательности отрасли. Максимальная оценка привлекательности отрасли может быть 5 (при использовании пятибалльной шкалы), а минимальная 1.

Рейтинги привлекательности рассчитывают для каждой отрасли, представленной в портфеле компании. Показатель привлекательности определяет ее положение на вертикальной шкале, которая разбивается на три равные части, характеризующие уровни привлекательности: высокая, средняя, низкая.

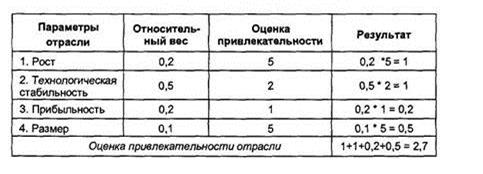

Пример такой оценки отражен на Рисунке 26.

Рисунок 26. Пример оценки привлекательности отрасли

2. Используя аналогичную процедуру, оценить количественную меру сильных сторон (конкурентоспособности) СЕБ. Интегральная оценка конкурентной позиции СЕБ в ее отрасли определяет ее положение на горизонтальной оси матрицы, которая показывает, заслуживает ли конкурентоспособность СЕБ быть отнесена к слабым, средним или сильным. Ключевыми факторами успеха, отражающими сильные стороны (конкурентоспособность) СЕБ, могут быть: относительная доля рынка, способность быть на уровне или превзойти конкурентов по качеству продукции и сервису, знание покупателей и рынков, относительное состояние удельных затрат, наличие компетентности в ключевых областях, норма прибыли в сопоставлении с конкурентами, технологические возможности, качество управления (квалификация руководства) и т.д.

Пример такой оценки отражен на Рисунке 27.

Таким образом, матрица GE/Mc Kinsey имеет размерность 3х3 и состоит из 9 ячеек (квадратов).

Рисунок 27. Пример оценки конкурентной позиции

бизнес-единицы (товара)

3. Все СЕБ корпоративного портфеля позиционируются, и их параметры вносятся в матрицу в виде кружков или «пузырьков». При этом координаты центров каждой окружности совпадают с вычисленными на этапе 1 и 2 интегральными оценками соответствующих СЕБ, площадь кругов пропорциональна размеру отрасли, а доли в круге отражают долю СЕБ на рынке (в отрасли). Построенная таким образом матрица характеризует текущее состояние корпоративного портфеля.

4. Анализ корпоративного портфеля можно считать завершенным только тогда, когда его текущее состояние проецируется в будущее. Для этого следует оценить влияние прогнозируемых изменений внешней среды на будущую привлекательность отрасли и конкурентоспособность СЕБ. Менеджеры должны понять, произойдет ли в будущем улучшение или ухудшение корпоративного портфеля? Существует ли разрыв между его прогнозируемым и желаемым состоянием? Если ответ положителен, то ожидаемый разрыв должен служить стимулом для пересмотра корпоративной миссии, целей и стратегий.

В литературе по стратегическому менеджменту и маркетингу итоговая модель матрицы GE/Mc Kinsey представлена по разному, чаще всего встречается матрица, представленная на Рисунке 28.

Внутри матрицы выделяют девять зон, в которых позиционируют все составляющие портфеля (бизнес-единицы или товарные группы).

При анализе матрицы следует учитывать, что СЕБ (товарные группы), позиционированные в зоне «Вопросительный знак», могут иметь хорошее будущее, но для этого фирме необходимо приложить большие усилия по улучшению их конкурентной позиции. Зона «Доходный бизнес» является источником финансовых поступлений, но и таит в себе опасность преждевременного падения спроса на продукцию фирмы из-за низкой привлекательности отрасли. Зона «Средний бизнес» неоднозначна для судьбы СЕБ и решение по отношению к ней может быть принято только по результатам полного анализа баланса портфеля бизнесов (товаров). Рациональный баланс портфеля предполагает преимущественное присутствие бизнесов, находящихся в зонах «Успех», относительно малочисленную группу бизнесов в зоне «Вопросительный знак» и строго ограниченное число бизнесов в зоне «Доходный бизнес», количество которых должно быть достаточным для того, чтобы инвестировать поддержку «успешных» бизнесов и «вопросительных знаков».

Рисунок 28. Матрица «Mc Kinsey»

Таким образом, модель GE/Mc Kinsey дает определенное ранжирование всех бизнесов корпорации (СЕБ) как кандидатов на получение инвестиций по критерию будущей прибыли в заданной стратегической перспективе. Кроме дифференцированной оценки СЕБ преимуществами данной модели портфельной матрицы являются более широкая область применения (в отличие от матрицы БКГ данный метод не исходит из какой-либо частной гипотезы), большая глубина и совершенство (по сравнению с матрицей БКГ здесь дается многофакторная интегральная оценка параметров модели), гибкость (поскольку эти факторы, показатели выбираются исходя из конкретной ситуации).

Вместе с тем исследователи отмечают и слабые стороны модели: опасность субъективизма при оценке позиций СЕБ, потребность в большом количестве информации, сложность и утомительность измерений, статичность и отражение только заданного планового периода, общий характер итоговых рекомендаций.

Матрица жизненного цикла ADL/LC. В основе подхода к портфельному анализу консалтинговой фирмы Артур Д. Литтл (ADL – аббревиатура названия фирмыArtur D. Little) лежит концепция жизненного цикла отрасли или бизнес-единицы (LC - сокращение от Life Cycle – жизненный цикл), в соответствии с которой каждая отрасль и отдельно взятый вид бизнеса любой корпорации может находиться на одной из четырех стадий жизненного цикла: рождение, рост (развитие), зрелость и старение (спад).

Помимо последовательных смен стадий жизненного цикла отрасли может меняться и конкурентное положение одних видов бизнеса относительно других. Вид бизнеса (СЕБ) может занимать одну из 5 конкурентных позиций: ведущую (доминирующую), сильную, заметную (благоприятную), прочную или слабую, выделяют еще одну позицию – нежизнеспособную, которая, однако, чаще всего не рассматривается.

Таким образом, матрица ADL/LC имеет размерность 5х4. В ней все отдельные СЕБ диверсифицированной компании расположены в одной из 20 ячеек – согласно пяти значениям конкурентной позиции и четырем стадиям жизненного цикла (см. Рисунок 29).

Рисунок 29. Матрица жизненного цикла ADL/LC

Таблицы 7 и 8 содержат подробные характеристики стадий жизненного цикла отрасли и конкурентных позиций СЕБ.

В матрице ADL/LC задается многофакторная интегральная оценка как конкурентной позиции СЕБ, так и жизненного цикла отрасли. Методики расчета указанных параметров совпадают с теми, которые были рассматрены при анализе модели GE/Mc Kinsey. Отличия заключаются в выборе конкретных факторов и их общей совокупности. В модели ADL/LC в расчете конкурентной позиции используются до 6 переменных (факторов), а жизненного цикла – до 10.

В соответствии с полученными интегральными оценками параметров каждой конкурентной СЕБ организации все отдельные бизнесы заносятся в конкретные клетки и точки матрицы. Каждая клетка матрицы ADL/LC характеризует бизнес с разных сторон, но при этом 4 аспекта являются ведущими:

1) каждый бизнес имеет свою конкурентную позицию в общем бизнес-пространстве компании в координатах модели ADL/LC;

2) для каждой клетки характерна своя степень прибыльности и свой поток денежной наличности;

3) каждой клетке присущ свой набор типовых стратегических решений как минимум по трем вопросам: изменение доли рынка, получение инвестиций, изменение стратегической позиции;

4) для каждой клетки характерны свои возможные стратегические маршруты по линии Естественного развития и линии Избирательного развития, а также свой набор так называемых «типовых стратегических уточнений».

Таблица 7

Характеристики стадий жизненного цикла отрасли

| Факторы | Стадия жизненного цикла | |||

| Рождение | Рост | Зрелость | Спад | |

| Темп роста | ? | Выше темпа роста ВНП | Ниже темпа роста ВНП | Меньше нуля |

| Продуктовая линия | Базовая | Разнообразная | Обновленная | Сужающаяся |

| Число конкурентов | Возрастающее | Большое и возрастающее | Постоянно | Сокращающееся |

| Деление рынка | Фрагментарное | Фрагментарное, несколько лидеров | Концентрация | Дальнейшая концентрация |

| Стабильность доли рынка | Непостоянная | Позиции лидеров меняются | Закрепившиеся лидеры | Высокая |

| Постоянство потребителей | Отсутствует | Некоторое, агрессивность покупателей | Наличие определенных покупательских предпочтений | Высокое |

| Стартовые барьеры | Отсутствуют | Достаточно низкие | Высокие | Очень высокие |

| Объем продаж | Быстро растет | Быстро растет | Достигает предельно высокого уровня | Падает |

| Прибыль | Отсутствует, все поглощают инвестиции | Появляется и быстро растет | Достигает максимального уровня, стабилизируется или начинает медленно снижаться | Снижается |

| Поток денежной наличности (Cash Flow) | Отрицательный, так как поглощается на развитие рынка | Может оставаться отрицательным | Становится положительным и постепенно нарастает | Снижается медленнее, чем прибыль |

Таблица 8

Характеристики конкурентных позиций бизнес-единиц

| Позиции бизнеса | Характеристика позиции |

| Ведущая (доминирующая) | Данную позицию в отрасли может занимать только один представитель бизнеса (если таковой вообще имеется). Он устанавливает стандарт для отрасли и контролирует поведение других конкурентов. Такая позиция часто является результатом квазимонополии или надежно защищенного технологического лидерства. Ведущий бизнес имеет широкий выбор стратегических вариантов, которыми он может воспользоваться по собственному усмотрению |

| Сильная | Такой вид бизнеса выбирает свою стратегию независимо от действий конкурентов и имеет перед ними определенные преимущества. Относительная доля рынка может быть в 1,5 раза больше доли самого крупного конкурента, но абсолютного преимущества нет. |

| Заметная (благоприятная) | Это, как правило, один из лидеров в слабо концентрированных отраслях, где все участники находятся примерно на одном уровне и никто не занимает доминирующих позиций. Этот вид бизнеса характеризуется относительной безопасностью, если у него есть своя рыночная ниша. Обычно в этом случае ему удается вскоре значительно улучшить свое конкурентное положение. |

| Прочная | В этой позиции вид бизнеса добивается прибыли, специализируясь в узкой и относительно защищенной нише, будь то небольшая часть большого рынка или определенный тип продукции. Может долго сохранять такое положение, но практически не имеет шансов улучшить его. |

| Слабая | Вид бизнеса имеет ряд критически слабых сторон, мешающих ему в конечном счете стать центром генерации прибыли для компании. Слабость может объясняться самой спецификой бизнеса (слишком малый его размер или отсутствие важных ресурсов для поддержания) или ошибками, допущенными в прошлом при его развитии. Такой бизнес не может выжить самостоятельно в условиях сложившейся в отрасли конкуренции. |

| Нежизнеспособная | Такой вид бизнеса не имеет сильных сторон, и они не могут появиться в будущем. Можно попытаться на некоторое время продлить его существование либо ликвидировать (деинвестировать) СЕБ |

Для всех ячеек матрицы, которые пересекает та или иная линия развития (см. Рисунок 29) возможен выбор как минимум из 2 альтернатив будущего стратегического маршрута. Так, для бизнеса, попавшего в клетку Прочная -Развитие возможен стратегический выбор между линиями Естественное развитие и Избирательное развитие. По СЕБ, оказавшимся в таких ячейках, сначала делается выбор одного конкретного стратегического маршрута, затем в рамках данного маршрута выбирается возможная типовая стратегия, которая впоследствии конкретизируется выборкой из набора типовых стратегических уточнений. Фирма Artur D. Little предлагает 24 такие стратегии (см. Таблицу 9).

Выбор уточненной стратегии – это шаг от стратегического к оперативному планированию, который является уникальным вкладом ADL в развитие методики стратегического планирования.

Таблица 9

Типовые стратегические уточнения (ТСУ) по модели ADL/LC

| № | Наименование уточненной стратегии | № | Наименование уточненной стратегии |

| Прямая интеграция | Новые продукты/новые рынки | ||

| Обратная интеграция | Системное повышение эффективности | ||

| Вхождение в рынок | Рационализация рынка Действия при национализации рынка | ||

| Первичное развитие рынка | Полная рационализация бизнеса | ||

| Увеличение производственных мощностей | Улучшение ассортимента продукта | ||

| Рационализация дистрибьютерской системы | Совершенствование продукта | ||

| Развитие производства за рубежом | Традиционные продукты/новые рынки | ||

| Развитие бизнеса за рубежом | Традиционные продукты/традиционные рынки | ||

| Экспорт традиционного продукта | Переход на эффективную технологию | ||

| Лицензирование за рубежом | Традиционное снижение стоимости | ||

| Осторожные действия (Полная рационализация) | Обеспечение выживания | ||

| Новые продукты/традиционные рынки | Отказ от бизнеса |

Процесс стратегического планирования путем позиционирования СЕБ позволяет проанализировать положение бизнес-единиц и выработать обобщенные рекомендации их стратегического развития (Таблица 10).

Посредством специальных процедур и аналитических инструментов производится стратегическая балансировка всего бизнес-портфеля организации. Достижение сбалансированности бизнес-портфеля по модели ADL/LC осуществляется по следующим критериям:

а) на заданную стратегическую перспективу делается балансировка развития бизнесов с учетом стадий жизненного цикла соответствующих рынков;

б) бизнес-портфель балансируется (а по возможности и оптимизируется) по размеру суммарного потока денежной наличности;

в) проводится балансировка по показателю RONA (RONA – аббревиатура Return On Net Assets, что дословно означает «возврат на чистые активы»), то есть по показателю средневзвешенной нормы прибыли на чистые активы;

г) бизнес-портфель балансируется по всем другим показателям.

Таблица 10

Характеристика позиций матрицы ADL/LC

| Вид СЕБ | Прибыль | Денежный поток | Инвестиции | Возможные стратегии |

| Ведущая – Рождение | Вероятная | Отрицательный (заем средств) | С опережением требований рынка | Естественное развитие с типовой стратегией «Полное сосредоточение на увеличении доли рынка – быстрый рост» (ТСУ: 1,3,5,7,8,12,13,14,19,21); или типовой стратегией «Удержание положения –начало нового бизнеса» (ТСУ: 3,4,5) |

| Ведущая - Рост | Положи-тельная | Не обязательно положительный | Продолжение инвестирования для поддержания сложившихся темпов роста и упреждения влияния конкурентов | Естественное развитие с типовой стратегией “Удержание положения – достижение лидерства по ценам (ТСУ: 2,7,14,20,21,22); или типовой стратегией «Удержание доли рынка – защита конкурентного положения» (ТСУ: 2,7,14,20,21,22) |

| Ведущая - Зрелость | Положи-тельная | Положительный | Реинвестировать по мере необходимости | Естественное развитие с типовой стратегией “Удержание доли рынка – рост вместе с производством” (ТСУ: 1,2,7,8,9,10,12,14,19,20); или типовой стратегией «Удержание положения – защита положения» (ТСУ: 2,7,14,20,21,22) |

| Ведущая - Спад | Положи-тельная | Положительный | По мере необходимости | Естественное развитие с типовой стратегией «Удержание положения – защита положения» (ТСУ: 2,7,14,20,21,22) |

| Сильная - Рождение | Может отсутст-вовать | Отрицательный (заем) | В соответствии с требованиями рынка | Естественное развитие с типовой стратегией «Попытка улучшить положение – старт» (ТСУ: 3,4,5) или типовой стратегией «Полное стремление к получению доли – Быстрый рост» (ТСУ: 1,3,5,7,8,12,13,14,19,21) |

| Сильная - Рост | Вероятная | Вероятен заем | Интенсивные с целью увеличения темпов роста | Естественное развитие с типовой стратегией «Попытка улучшить положение – достижение лидерства по ценам» (ТСУ: 2,7,14,20,21,22) или типовой стратегией «Энергичное стремление к получению доли рынка – Быстрый рост» (ТСУ: 1,3,5,7,8,12,13,14,19,21) |

| Сильная - Зрелость | Положи-тельная | Положительный | Реинвестирование по мере необходимости | Естественное развитие с типовой стратегией «Удержание положения – защита положения» (ТСУ: 2,7,14,20,21,22) или типовой стратегией «Удержание доли рынка – расти вместе с увеличением производства» (ТСУ: 1,2,7,8,9,10,12,14,19,20) |

| Сильная - Спад | Положи-тельная | Положительный | Минимальные реинвестиции для поддержания положения | 1) Естественное развитие с типовой стратегией «Удержание положения – защита положения» (ТСУ: 2,7,14,20,21,22) или типовой стратегией «Сохранение бизнеса» («Сбор урожая») (ТСУ: 6, 11, 15, 16,17,18, 21, 22) 2) Избирательное развитие с типовой стратегией «Удерживать – Держитесь за рыночную нишу» (ТСУ: 6,7,14,18,20) |

Продолжение таблицы 10

| Заметная - Рождение | Может отсутство-вать | Отрицательный (заем) | Избирательные | Естественное развитие с типовой стратегией «Выборочное приобретение доли рынка - Сосредоточение» или «Полное стремление к получению доли рынка – Быстрый рост» (ТСУ: 1,3,5,7,8,12,13,19,21) |

| Заметная - Рост | Минимальная | Отрицательный (заем) | Избирательные | 1) Естественное развитие с типовой стратегией «Попытка улучшить положение – Лидерство по ценам на наиболее важном рынке» (ТСУ: 2,7,14,20,21,22) 2) Избирательное развитие с типовой стратегией «Выборочное стремление к получению доли рынка – Постепенная дифференциация» (ТСУ: 2,7,14,20,21,22) |

| Заметная - Зрелость | Умерен-ная | Положительный | Минимальное и/или избирательное реинвестирование | 1)Естественное развитие с типовой стратегией «Надлежащая эксплуатация – Расти вместе с производством» (ТСУ: 1,2,7,8,9,10,12,14,19,20) 2) Избирательное развитие с типовой стратегией «Найти свою нишу и защищать ее» (ТСУ: 1,2,4,15,17,19) или «Доказать жизнеспособность» |

| Заметная - Спад | Умерен-ная | Сбалансированный | Минимальные или отказ от инвестиций | 1) Избирательное развитие с типовой стратегией «Пожинайте плоды – Эксплуатация рыночной ниши» (ТСУ: 3,7,8,12,14,19,20,21) или типовой стратегией «Удерживать –Удерживать нишу» (ТСУ: 6,7,14,18,20) 2) Выход с типовой стратегией «Поэтапный уход - Уход» (ТСУ: 6,15,17,18,22) |

| Прочная - Рождение | Отсутствует | Отрицательный (заем) | Очень избирательные | 1,2) Естественное развитие или избирательное развитие с типовой стратегией «Выборочный поиск своего положения - Сосредоточение» (ТСУ: 1,13,19) или «Доказать жизнеспособность» |

| Прочная - Рост | Отсутствует | Отрицательный (заем) или сбалансирован | Избирательные | 1,2) Естественное развитие или избирательное развитие с типовой стратегией «Выборочный поиск своего положения - Сосредоточение, дифференциация» (ТСУ: 1,13,19) 3) Развитие – выживание с типовой стратегией «Стремительный поиск своей доли рынка - Успеть» (ТСУ: 3,5,6,12,15,17,18) |

| Прочная - Зрелость | Минимальная | Сбалансирован | Минимальное реинвестирование или отказ от инвестиций | 1) Избирательное развитие с типовой стратегией «Найдите нишу и держитесь в ней – Удержание ниши» (ТСУ: 6,7,14,18,20) 2) Выход с типовой стратегией «Поэтапный выход – Выход» (ТСУ: 6,15,17,18,22) |

| Прочная - Спад | Минимальная | Сбалансирован | Деинвестирование или отказ от инвестиций | Выход с типовой стратегией «Поэтапный уход – Уход» (ТСУ: 6,15,17,18,22) или типовой стратегией «Отказ от производства» (ТСУ: 24) |

Продолжение таблицы 10

| Слабая - Рождение | Отсутствует | Отрицательный (заем) | Избирательные или отказ от инвестиций | 1) Развитие-выживание с типовой стратегией «Догнать конкурентов» (ТСУ: 3,5,6,12,15,17,18) 2) Выход с типовой стратегией «Выход из отрасли» (ТСУ: 6,15,17,18,22) или типовой стратегией «Выход – Отказ от инвестирования» (ТСУ: 6,16,17,18,23) |

| Слабая -Рост | Отсутствует | Отрицательный (заем) или сбалансирован | Избирательные или отказ от инвестиций | 1) Развитие-выживание с типовой стратегией «Сдвиг» (ТСУ: 3, 6,14,15,17,18, 21,22) или типовой стратегией «Возобновление» (ТСУ: 6,12,13,15,17,18, 20) 2) Выход с типовой стратегией «Отказ» (ТСУ: 24) |

| Слабая - Зрелость | Отсутствует | Отрицательный (заем) или положительный | Избирательные или отказ от инвестиций | 1) Развитие-выживание с типовой стратегией «Сдвиг» (ТСУ: 3, 6,14,15,17,18, 21,22) или типовой стратегией «Обновление» (ТСУ: 6,12,13,15,17,18, 20) 2) Выход с типовой стратегией «Поэтапный уход – Уход» (ТСУ: 6,15,17,18, 22) |

| Слабая - Старение | Отсутствует | Сбалансирован | Отказ от инвестиций | Выход с типовой стратегией «Выход – Отказ» (ТСУ: 24) |

Так, например, если в каждой ячейке матрицы привести цифру, которая будет показывать вклад данной ячейки в определенный показатель (это может быть доля объема продаж и активов СЕБ в продажах и активах корпорации), а затем просуммировать указанные значения по строкам и столбцам матрицы, то по относительному распределению финансовых индикаторов по оси жизненного цикла (суммарному значению каждого ряда) можно судить о сбалансированности бизнес-портфеля организации. Крайне несбалансированным будет такой бизнес-портфель, в котором виды бизнеса в стадии старения дают 70% продаж корпорации.

Преимущество матрицы жизненного цикла заключается в том, что она показывает распределение СЕБ диверсифицированной компании с учетом стадии эволюции отраслей. Использовав ее, аналитик получит определение положения и вклада каждой СЕБ в корпоративный бизнес-портфель; полную картину бизнес-портфеля, в которой не упускается ни одна из конкретных стратегий, выработанных для каждого вида бизнеса. Таким образом, матрица жизненного цикла открыла путь более конкретному стратегическому планированию и управлению, а не «усредненному».

Однако, модели ADL/LC, как и всем портфельным матрицам, присущи свои слабые стороны, которые накладывают на ее применение определенные ограничения:

1. Целесообразность применения модели, а также точность и качество ее результатов существенным образом зависят от правильности определения как уже пройденного, так и будущего отрезка пути реальной траектории жизненного цикла каждого конкретного рынка. А решить эту задачу в условиях современного турбулентного развития практически любого рынка очень даже не просто.

2. В матрице не рассматриваются стратегии, которые предлагают существенное изменение жизненного цикла отрасли и предусматривают соответствующие действия, направленные на такие изменения. Поэтому некритическое или излишне механическое применение модели может помешать организации разработать стратегии, учитывающие возможность изменения соответствующих циклов.

3. Матрица ADL/LC очень многовариантна, но при этом стртатегический выбор почти всегда жестко детерминирован, а в целом модель весьма алгоритмична и схематична.

Следовательно, негибкое, и/или неадекватное, и/или нетворческое ее применение может привести к ошибочным стратегическим решениям.

Подход ADL/LC особенно полезен для высокотехнологичных отраслей, где жизненный цикл продукта весьма короток и где бизнес может не достичь своих целей, если вовремя не применит необходимую стратегию.

|

|

Дата добавления: 2015-06-27; Просмотров: 2178; Нарушение авторских прав?; Мы поможем в написании вашей работы!