КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Небанковские кредитные организации

|

|

|

|

Особую категорию в структуре кредитного рынка представляет группа небанковских кредитных организаций, к которой относятся почтово-сберегательные организации, кредитные союзы й другие объединения.

Почтово-сберегательные кредитные организации, включая и одноименные банки, относятся к типу сберегательных учреждений и распространены во многих странах. Их отличительная особенность — объединение банка с почтовой системой, что позволяет обеспечить обслуживание клиентов даже в тех районах, в которых отсутствуют коммерческие банки. Почтово-сберегательные кредитные организации обычно тесно связаны с государством; как правило, большая часть собственных средств таких банков принадлежит государству, государством гарантируются и их обязательства. Они аккумулируют вклады населения через почтовые отделения, причем пополнить счет и снять с него деньги можно через любое из многочисленных отделений почтовых организаций, что создает значительные удобства для клиентов. В активных операциях традиционно преобладают вложения в государственные ценные бумаги, хотя они могут также заниматься кредитованием населения, предприятий и государственных органов, проводить оплату чеков, осуществлять переводы и выполнять другие операции.

Кредитные союзы по типу работы представляют собой сберега-

iHbie институты, организуемые на кооперативной основе профсоюзами или группой частных лиц, объединенных одной сферой де~ С° льности. Они появились во второй половине XIX столетия в сврОпе, затем в США. Ресурсы таких союзов формируются из пае-взносов их членов, к тому же они могут открывать чековые чета аналогичные чековым депозитам в банках. Активные операции включают выдачу потребительских и индивидуальных ссуд членам союза, а также ссуд под залог недвижимости, которые, правда, выдаются крайне редко ввиду отсутствия необходимых для этого средств. В последнее время кредитные союзы расширили свою деятельность за счет выпуска кредитных карточек, оказания брокерских услуг, открытия индивидуальных пенсионных счетов, использования банковских автоматов. Однако кредитные союзы уступают коммерческим банкам как по объему проводимых операций, так и по месту, занимаемому в кредитной системе. Так, например, доля их активов в совокупных активах кредитно-финансовых институтов США в начале 1990-х гг. составляла менее 2%.

Кредитный рынок развивается за счет появления новых участников. К ним, в частности, можно отнести инвестиционные компании.

Инвестиционные компании создаются как акционерные общества, деятельность которых направлена на аккумулирование денежных средств частных инвесторов путем выпуска и продажи ими собственных ценных бумаг и размещения мобилизованных средств в акции и облигации юридических лиц. Таким образом, инвестиционные компании выступают посредниками между заемщиком (юридическим лицом) и индивидуальным инвестором, интересы которого они призваны выражать. Мелкие и средние инвесторы за счет небольшой величины собственных средств не имеют возможности самостоятельно диверсифицировать портфель ценных бумаг. Именно эту услугу и предоставляют им инвестиционные компании.

Инвестиционные компании покупают, держат и продают ценные бумаги с целью получения прибыли на вложенный капитал. Они не контролируют деятельность тех корпораций, ценные бумаги которых приобретены ими, так как законодательство ограничивает количество Ценных бумаг, принадлежащих одной фирме в портфеле инвестиционной компании. Существует зависимость между курсом ценных бумаг, составляющих портфель инвестиционной компании, и текущей балансовой стоимостью ее активов, а следовательно, и рыночной Ценой ее собственных акций, т.е. чем выше биржевая стоимость фон-Дов компании, тем большую цену на рынке имеют ее собственные акции.

-

Инвестиционные компании разрабатывают программы своей инвестиционной деятельности, в которых конкретизируется их специализация по видам ценных бумаг, типам доходности, отраслевой направленности и диверсифицированное™ активов. Такие программы официально регистрируются уполномоченными органами государства. Государственный контроль распространяется и на всю деятельность этих компаний, например, они обязаны регулярно публиковать данные о составе портфеля ценных бумаг, также контролируются масштабы взаимного участия инвестиционных компаний и т.д.

Инвестиционные компании разрабатывают программы своей инвестиционной деятельности, в которых конкретизируется их специализация по видам ценных бумаг, типам доходности, отраслевой направленности и диверсифицированное™ активов. Такие программы официально регистрируются уполномоченными органами государства. Государственный контроль распространяется и на всю деятельность этих компаний, например, они обязаны регулярно публиковать данные о составе портфеля ценных бумаг, также контролируются масштабы взаимного участия инвестиционных компаний и т.д.

К числу участников кредитного рынка можно отнести и финансовые компании. Они начали появляться во второй половине XIX в. в связи с возникающими трудностями в реализации товаров, поэтому традиционно они специализируются на кредитовании отдельных отраслей экономики или предоставлении определенных видов кредита (потребительского, инвестиционного) и проведении других финансовых операций.

Можно выделить три вида финансовых компаний по основным направлениям деятельности:

• компании, занимающиеся кредитованием продаж потребитель

ских товаров длительного пользования в рассрочку. В отличие от бан

ков, также предоставляющих потребительские кредиты, финансовые

компании выдают ссуды не непосредственным потребителям, а поку

пают их обязательства у торговых фирм со скидкой 7—10%. Покупа

тель оплачивает первоначальный взнос за приобретаемый товар сразу

при покупке (10—12% цены товара), а оставшуюся часть задолженнос

ти погашает регулярными взносами (обычно ежемесячно), и эти взно

сы поступают в финансовую компанию;

• финансовые компании, выступающие посредниками при ком

мерческом кредитовании промышленными предприятиями друг

друга, при этом финансовая компания авансирует фирму, отгрузив

шую товар, получая право требования к должнику;

■ финансовые компании, специализирующиеся на предоставлении мелких ссуд индивидуальным заемщикам, как правило, под довольно высокие проценты.

Обычно финансовые компании занимались освоением тех сфер кредитного рынка, где банки не хотели или не могли по законодательству работать. Однако успешность деятельности финансовых компаний по предоставлению отдельных видов кредитных услуг позволила им составить конкуренцию другим кредитным организациям на этом рынке. Поэтому многие коммерческие банки, чувствуя прибыльность таких операций, с одной стороны, и рост конкурен-

цИИ _ с другой, не только постепенно стали их осваивать, но и брали под контроль или сами создавали как дочерние фирмы финансовые компании. В последнее время финансовые компании расширяют сферу деятельности за счет освоения все новых видов услуг _ лизинга, факторинга и т.д.

Развитие современной кредитной системы России в период перехода к рыночным методам управления экономикой характеризовалось более интенсивным развитием банковской системы по сравнению с другими видами организации.

Большинство перечисленных выше разнообразных институтов, формирующих кредитную систему страны, осуществляют свою деятельность на коммерческой основе. Кроме главного банка страны — Центрального, все остальные кредитные организации ставят перед собой цель получения прибыли.

Кроме отдельных самостоятельных кредитных организаций Законом «О банках и банковской деятельности в РФ» предусмотрена также возможность создания их различных объединений, как нацеленных на получение прибыли, так и на некоммерческой основе. С целью получения прибыли кредитные организации могут заключать между собой договоры по проведению совместных банковских операций. При этом они включаются в группы или образуют холдинги, в которых одна или несколько кредитных организаций, в соответствии с заключенным договором, либо обладая большей долей в уставном капитале, имеют возможность диктовать принимаемые холдингом решения. С другой стороны, кредитные организации могут создавать союзы и ассоциации для решения совместных задач. Например, для защиты и представления интересов своих членов, координации деятельности, развития межрегиональных связей, осуществления научных исследований, выработки общей линии в банковской деятельности. По закону таким союзам и ассоциациям не разрешается проведение банковских операций, так как эти объединения не нацелены на получение прибыли. ■

3. Кредитные ресурсы ■

В силу специфики банков как финансовых посредников основная часть их кредитных ресурсов формируется именно за счет средств клиентов банка — юридических и физических лиц. У действующих банков обычно собственный, капитал в количественном отношении находится на втором месте после привлеченных средств.

Особенности привлеченных средств

Особенности привлеченных средств

Привлеченные средства представляют собой денежные средства физических, юридических лиц, коммерческих банков, временно переданные данному банку, выступающему в роли заемщика. В процессе операции по привлечению средств возникают различные финансово-экономические отношения, в частности между:

■ банком и юридическими и физическими лицами по поводу размещения их денежных средств на определенных условиях (возвратность, платность, срочность или бессрочное вложение) в банке;

• банком и его клиентами по активным операциям по эффектив

ному и доходному размещению банковских ресурсов;

• коммерческими банками по организации межбанковских

займов;

• банком и иностранными банками, инвесторами по вложению

средств на счет в российских банках;

• банком и его клиентами по пассивным операциям по формиро

ванию процентной политики по расчетам и прочим счетам, депозитам

и срочным вкладам в процессе реализации принципа платности ре

сурсов;

• коммерческим банком и Центральным банком РФ по регулиро

ванию операций по привлечению средств;

• а также внутри банка по организации операций по привлече

нию средств, подготовке банковского персонала, повышению его ква

лификации и финансированию возникающих при этом расходов.

Можно выделить ряд направлений регулирования данных операций:

• создание обязательных резервов, защищающих интересы лиц,

депонировавших в банке средства. Обязательные резервы (отчисле

ния) формируются на специальном счете банка в Центральном банке

РФ в зависимости от установленного последним норматива и объема

привлеченных средств;

• регламентирование объемов отдельных видов привлеченных

средств через обязательное соблюдение банками экономических нор

мативов деятельности, утвержденных Центральным банком РФ (на

пример, максимальный размер привлеченных денежных вкладов

населения);

• регулирование порядка проведения операций по привлечению

средств с помощью нормативных документов Банка России, инструк

ций и положений, разработанных внутри коммерческого банка.

Указанные финансово-экономические отношения воздействуют не только на процесс привлечения ресурсов для деятельности банка,

но и на круг его клиентов, привлекательность банка для партнеров, положение на кредитном рынке и эффективность операций в целом.

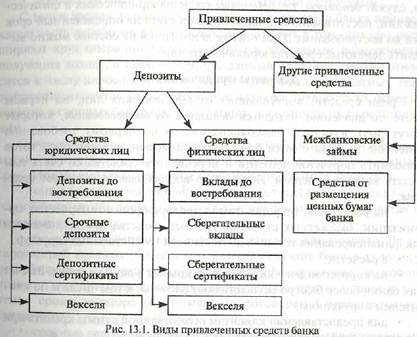

Оценка привлеченных средств в качестве кредитных ресурсов коммерческого банка на основе их классификации — это начальный этап их анализа не только со стороны работников банка, но и с позиций его клиентов и инвесторов. Для этого, как правило, используется следующая классификация (рис. 13.1).

Следует отметить, что выделение тех или иных депозитов и других

ресурсов при анализе привлеченных средств позволяет решить ряд задач:

выявить структуру привлеченных средств банка и тенденции ее

изменения;

определить клиентскую базу по депонированным в банке средствам, соотношение «выгодных» и «невыгодных» клиентов с точки зрения банка;

наметить мероприятия по оптимизации клиентской базы; определить стоимость банковских ресурсов и направления ее

-нения в целях формирования цены на услуги по активным операциям;

Глава 13. Кредитный рынок

3. Кредитные ресурсы

•  оценить роль банка на различных сегментах рынка банковских

оценить роль банка на различных сегментах рынка банковских

ресурсов и возможности дальнейшего привлечения средств;

• оценить качество организации в банке операций по привлече

нию средств, их трудоемкость и результативность;

• разработать процентную политику по пассивным и активным

операциям в целях повышения эффективности деятельности банка.

Основой привлеченных ресурсов коммерческого банка, как правило, служат депозиты, т.е. денежные средства юридических и физических лиц, поступившие или внесенные на счета на определенный срок или до востребования. При оценке депозитов в их составе можно выделить денежные средства юридических лиц.

Депозиты юридических лиц

Среди средств, поступающих от юридических лиц, на первом месте по значению находятся депозиты до востребования, которые могут быть изъяты с банковских счетов по первому требованию клиентов. В связи с этим банк в любой момент должен быть готов выполнить поручение клиента и перечислить средства со счета или выдать наличные деньги. Депозит до востребования включает средства:

• на расчетных, текущих счетах предприятий, коммерческих ор

ганизаций, бюджетных структур. Данные средства предназначаются

для финансирования текущей деятельности хозяйственных структур;

• в расчетах;

• на корреспондентских счетах, открытых в данном банке. За счет

них банки более быстро осуществляют расчеты, в том числе и по кли

ентским поручениям;

• для предоставления клиентам ограниченной суммы кредита при

недостатке средств, депонированных на их счете;

• других кредиторов, временно находящиеся в распоряжении банка.

В целом по коммерческим банкам России на 1 января 2003 г. из

общей суммы привлеченных средств в рублях, равной 855,0 млрд руб., депозиты до востребования юридических лиц (кроме коммерческих банков) составляли 4,1 млрд руб., или 0,5%. Такой низкий удельный вес связан с высокой скоростью движения денежных средств по счетам юридических лиц и наличием проблемы неплатежей в российской

экономике.

Роль депозитов до востребования в формировании кредитных ресурсов банка определяется рядом факторов:

• составом клиентской базы (преобладание среди клиентов пред

приятий, организаций положительно влияет на работу банка);

• видом предлагаемых банком услуг (широкое развитие и разно

образие операций по расчетно-кассовому обслуживанию в банке при

влекает новых клиентов);

• качеством и быстротой осуществления расчетов {юридические

лица переходят на обслуживание в тот банк, который гарантирует им

выполнение указанных критериев);

• уровнем развития операций с пластиковыми карточками.

С точки зрения формирования кредитных ресурсов банка привлекательность депозитов до востребования состоит в том, что они расширяют круг операций клиентов банка и тем самым возможности получения дохода, а также в том, что данный источник средств относится к числу наиболее дешевых для банка или даже бесплатных. Недостатком, депозитов до востребования является трудность их использования в срочных банковских операциях, в частности при кредитовании.

Срочные депозиты — это денежные средства предприятий, организаций, коммерческих банков, депонированные на определенный срок. Можно выделить основные-особенности срочных депозитов:

• они оформляются договором на конкретный срок, в течение ко

торого банк может достаточно свободно использовать эти средства в

активных операциях;

• по срочным депозитам банк выплачивает, как правило, фик

сированный процент. Однако в некоторых случаях банк в условиях

нестабильной экономической конъюнктуры оставляет за собой

право в одностороннем порядке менять процентную ставку в те

чение срока договора (например, по договорам Сберегательного

банка РФ);

• срочные депозиты не могут быть использованы для проведения

расчетных*Ъпераций до истечения срока договора;

• досрочное изъятие средств со срочного депозита обычно нужда

ется в предварительном уведомлении за несколько дней;

' уровень процентных ставок по срочным депозитам зависит от!родолжительности договора (при прочих равных условиях). В случае Досрочного изъятия депозита клиент может потерять процентный доход или часть его.

Депозитные сертификаты — это ценные бумаги, свидетельствую-е о депонировании денежных средств в банке и праве держателя сертификата на возврат суммы и получение фиксированного дохода о истечении срока действия сертификата.

Можно выделить ряд особенностей депозитного сертификата как Разновидности привлечения средств:

■■■*• депозитный сертификат выпускается для юридических лиц, зарегистрированных на территории РФ или другого государства, использующего рубль в качестве официальной денежной единицы;

■■■*• депозитный сертификат выпускается для юридических лиц, зарегистрированных на территории РФ или другого государства, использующего рубль в качестве официальной денежной единицы;

• цель приобретения депозитного сертификата заключается в раз

мещении свободных денежных ресурсов и получении дополнительно

го дохода;

• депозитный сертификат не может служить средством платежа за

проданные товары и оказанные услуги;

• сертификаты выпускаются в разовом порядке или сериями;

• каждый выпуск депозитных сертификатов подлежит государст

венной регистрации в обязательном порядке;

• сертификаты могут изготовляться как именные, так и на предъ

явителя. За владельцем сертификата остается право их передачи, даре

ния другому лицу или обмена;

• депозитные сертификаты выдаются на конкретный срок до трех

лет. Банк-эмитент может предусмотреть возможность досрочного

предъявления сертификата его владельцем к оплате с некоторой поте

рей процентного дохода. Если срок обращения сертификата закон

чился, то данная ценная бумага приобретает характер до востребова

ния и банк обязан оплатить свои обязательства по первому требова

нию держателя сертификата.

Коммерческие банки России недостаточно активно обращаются к указанному источнику привлеченных средств. В частности, номинальная стоимость депозитных сертификатов, находившихся в обращении в начале 1998 г., составила 6,0 млрд руб., а к концу 2003 г. она повысилась до 59,5 млрд руб., преобладающий срок — от 31 до

180 дней.,

Банковские векселя — одна из форм привлечения ресурсов. Век-сель — это разновидность письменного долгового обязательства векселедателя выплатить в определенном месте сумму денег, указанную в векселе, векселедержателю при наступлении срока платежа или по его предъявлении.

Банковским векселям присущи определенные характерные черты.

Векселя:

• свидетельствуют о депонировании в банке денежной суммы и

возникновении обязательств банка по возврату суммы по векселю в

установленном порядке;

• выпускаются для юридических и физических лиц;

• предназначаются для осуществления расчетов юридических лиц

за поставленные товары и оказанные услуги. Могут служить средства

ми увеличения дохода векселедержателя (физического или юридичес

кого лица);

• составляют основу для организации других операций, в част

ности: кредитование под залог векселей, учет векселей, акцепт или

аваль1 векселей и др., что в целом повышает эффективность операций

с векселями;

• чаще выпускаются на конкретный срок, по окончании которого

они предъявляются в банк для оплаты. Однако банк может предусмот

реть возможность досрочного погашения векселей по желанию вексе

ледержателя, что повышает их ликвидность и привлекательность.

Коммерческие банки России уделяют много внимания выпуску и размещению векселей среди физических и юридических лиц. Так, в 1998 г. банки привлекли в рублевые векселя 17,5 млрд руб., в валютные — 15,5 млрд руб. со сроками погашения от нескольких дней до периода свыше трех лет, а в начале 2003 г. объемы привлечения средств через векселя составили соответственно свыше 257,6 млрд и 114,8 млрд руб.

|

|

|

|

|

Дата добавления: 2014-11-09; Просмотров: 737; Нарушение авторских прав?; Мы поможем в написании вашей работы!