КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Ціна ризикових видів страхування

|

|

|

|

Ціна довгострокового страхування життя

Якщо ризиком є дожиття до закінчення терміну страхування, то при розрахунку ціни страхування необхідно знати імовірність дожиття до зазначеного терміну. Подібний вид страхування застосовується тільки для співробітників туристичного підприємства, але грамотний фахівець повинен мати про нього уявлення. Тому розглянемо принциповий метод розрахунку.

Для визначення імовірності дожиття у світовій практиці користуються так званими «Таблицями смертності населення». «Таблиці смертності» окремо розраховуються для чоловіків і жінок і можуть також диференціюватися залежно від професії, місця проживання. Принципова структура такої таблиці наведена в табл. 12.1. Насправді структура таких таблиць складніша, але тут наведений принциповий вид.

Жарт. Директор страхової компанії вичитує своєму агенту:

- Як ви могли додуматися застрахувати людину, якій сто п'ять років!

- Але, пане директоре, згідно зі статистикою тільки лічені одиниці помирають у цьому віці.

Таблиця 12.1 Принциповий вид таблиці смертності

| Вік | Кількість доживших до зазначеного віку | Імовірність дожити до зазначеного віку | Імовірність смерті у наступному році | Середня тривалість майбутнього життя |

| 1 100 |

Розрахунками, пов'язаними з аналізом і використанням «Таблиць смертності» при розрахунку ціни страхування для різних видів довгострокового страхування життя, займається спеціальна наука -актуальна математика (фінансова математика в страхуванні). Фахівців у цій області відповідно називають актуаріями. Це дуже шанована професія в страхуванні, тому що розрахунки ціни страхування тут досить складні і вимагають спеціальних знань.

Страхування ризиків туристів - це завжди короткострокове страхування. Тому воно регулюється імовірністю страхового випадку і належить до ризикових видів.

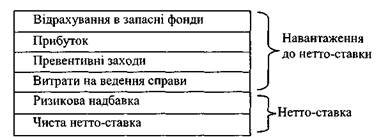

У цьому випадку, якщо тільки тарифи не встановлюються державними органами, ціна страхування визначається тарифною ставкою, яка, нагадуємо, визначається як відсоток від страхової суми. Якщо хочуть підкреслити структуру тарифної ставки, її називають брутто-ставкою. Основу брутто-ставки складає нетто-ставка.

Нетто-ставка - це частина тарифної ставки, безпосередньо призначена для формування фонду страхових відшкоду-вань. Із нетто-ставки брутто-ставка виходить шляхом додавання навантаження.

Структуру брутто-ставки можна представити схемою, зображеною на рис. 12.2.

Рис. 12.2. Структура нетто-ставки

Навантаження до нетто-ставки забезпечує покриття страховиком витрат на ведення справи і деякі додаткові заходи. У світовій практиці вона коливається в межах 17-19%.

Запасні фонди (надзвичайні фонди) - це фонди, які страхова компанія формує на випадок надзвичайних (форс-мажор-них) обставин.

Превентивні (попереджувальні) заходи - це заходи, спрямовані на зниження імовірності страхового випадку і зменшення можливої величини збитку.

У комерційному страхуванні завжди планується прибуток, заради якого і функціонує страхова компанія.

Нетто-ставка, у свою чергу, поділяється на чисту нетто-став-ку і ризикову надбавку.

Чиста нетто-ставка відповідає передбаченій стійкій імовірності страхового випадку.

Ризикова надбавка враховує можливі відхилення від цієї імовірності.

Розглянемо методику розрахунку тарифної ставки для випадку, коли страхова компанія володіє достатньою статистичною інформацією з укладених договорів страхування: страховим сумам, страховим випадкам і страховим відшкодуванням.

Для ризикових видів страхування розрахунок ціни страхування не надто складний і буде розглянутий нижче.

Введемо позначення:

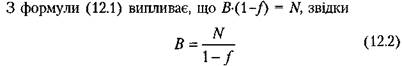

В - брутто-ставка;

/ - частка навантаження в брутто-ставці (у % від брутто-ставки).

У цьому випадку, виходячи зі структури брутто-ставки, можна записати:

Формула (12.2) показує, що при заданому навантаженні брутто-ставка повністю визначається нетто-ставкою.

Розрахунки нетто-ставки ведуться в припущенні, що за досить тривалий проміжок часу, наприклад один рік (звітний період), страхова компанія має статистичну інформацію, наведену в табл. 12.2.

Таблиця 12.2 Статистична інформація, необхідна для розрахунку нетто-ставки

| Місяці року | Січень | Лютий | Березень | Грудень | |

| Кількість діючих договорів страхування | "/ | iij | Пі | Пі | |

| Кількість страхових випадків серед цих договорів | Ш/ | ПІ2 | т3 | Ші | |

| Середня страхова сума одного договору | St | s2 | s3 | Si | |

| Середнє страхове відшкодування по одному страховому випадку | V, | v2 | v3 | У. |

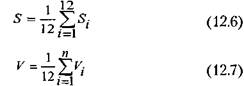

Позначимо для розглянутого періоду кількість всіх укладених договорів через п, кількість страхових випадків через т:

За таких умов імовірність страхового випадку р можна оцінити за формулами:

а середні значення страхової суми 5 і страхового відшкодування V - за формулами:

У цьому випадку формула для розрахунку чистої нетто-ставки така:

Відповідно до схеми (рис. 12.2) нетто-ставка складається з чистої нетто-ставки Nu і ризикової надбавки N:

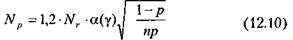

У припущенні, що імовірність страхового випадку підпорядковується нормальному закону розподілу, виведено декілька варіантів формул для розрахунку ризикової надбавки. У найпростішому випадку, яким ми обмежимося, така формула має вигляд:

У ній параметр у трактується як гарантія безпеки розрахунків, інакше - як імовірність, з якою можна гарантувати беззбитковість страхування за тарифною ставкою, розрахованою в такий спосіб. Значення у=1 теоретично відповідає випадку, коли в якості винагороди за страхування слід вимагати страхову суму.

Тому величину у варто брати до уваги апріорі при проведенні розрахунків. Значення ж а(у) залежать від у і табульовані. Не вдаючись у визначення сутності цієї закономірності, наведемо витяг з таблиці для визначення а(у) (табл. 12.3).

Даний метод застосуємо за умови:

Таблицу 123 Таблиця для визначення значень а(у) за заданим значенням у

| У | 0,840 | 0,900 | 0,950 | 0,980 | 0,999 |

| а(у) | 1,000 | 1,300 | 1,645 | 2,000 | 3,000 |

У формулі (12.12) п. - мінімальна кількість договорів страхування протягом року, яку необхідно укласти страховій компанії для того, щоб була забезпечена фінансова стійкість страхових операцій, р - імовірність страхового випадку. З формули (7.12) виходить оцінка мінімальної кількості договорів страхування, необхідної для підтримання фінансової стійкості страхових операцій:

і

і

Розглянутий метод розрахунку ціни страхування застосуємо тільки за умови наявності зазначеної статистики страхової компанії. У випадку, коли подібної статистики немає, використовують експертні оцінки імовірності страхового випадку (на-

приклад, статистику ДАІ, міліції, статистичних служб) або методи аналогів.

Оскільки ризики туристів страхуються вже досить тривалий час, стійка статистика щодо величин збитків і значень імовірностей страхових випадків сформована і для них. Так, за даними Міжгалузевого страхового центра (Росія) [9] важкі випадки відбуваються з туристами з однаковою періодичністю у всіх країнах світу. Значення цих імовірностей наводяться в табл. 12.4.

Дані табл. 12.4 показують, що якщо найбільш важкі травми і нещасні випадки відбуваються з туристами досить рідко, наприклад, смертельних випадків - 4 на кожні 100 тисяч застрахованих, то порівняно «незначні події» трапляються в середньому по два на кожні 100 застрахованих. Усі разом вони дають вражаючу цифру і показують, по-перше, значний ризик для самих туристів, по-друге, чималу відповідальність страхової компанії і, по-третє, доводять необхідність страхування.

Таблиця 12.4 Найбільш типові страхові випадки серед туристів та імовірність їх настання

| № зті | Страховий випадок | Імовірність |

| Смертельний випадок | 0,00004 | |

| Перелом хребта | 0,00002 | |

| Черепно-мозкова травма | 0,00001 | |

| Гострий апендицит | 0,00006 | |

| Важкі переломи | 0,0001 | |

| Інфекційні захворювання, що потребують госпіталізації | 0,00005 | |

| Загострення хронічних захворювань, що загрожують життю | 0,00005 | |

| Дрібні травми, простудні захворювання, сонячні опіки, теплові удари і т.д. | 0,02 |

За деякими даними, імовірність страхового випадку з туристом ще вища. Так, у цьому ж джерелі [9] інший фахівець зі страхування дає таку оцінку імовірності: у групі з двадцяти туристів відбувається два-три випадки, коли необхідна організація і відповідно оплата невідкладної допомоги. Причому зростання кількості важких травм, захворювань, що вимагають тер-

мінового і дорогого оперативного втручання і медичних транспортувань, відзначається всіма страховиками, які страхують туристичні ризики.

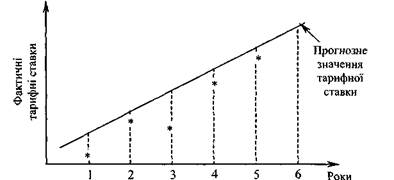

Якщо страхова компанія успішно функціонує протягом достатньої кількості років, за кожний такий рік можна оцінити фактичні тарифні ставки, що забезпечують фінансову стійкість її страхових операцій і, крім того, динаміка їх зміни має виражену тенденцію, то можна застосувати трендовий аналіз для визначення тарифної ставки на майбутній період. Це більш точний метод, ніж попередній.

Суть його в тому, що за фактичними тарифними ставками за попередні роки будують рівняння регресії або тренд і иа їхній основі прогнозують тарифну ставку на майбутній період (рис. 12.3).

Рис. 12.3. Ілюстрація методу розрахунку тарифної ставки на основі трендового аналізу

На рисунку зірочкою позначені фактичні розрахункові тарифні ставки, для сукупності яких побудована лінія тренда, цифрами - роки діяльності страхової компанії. Прогноз зроблений на період, рівний шостому року майбутньої діяльності страхової компанії.

12.3. Приклад розрахунку тарифної ставки для ризикових видів страхування

Потрібно розрахувати значення тарифної ставки, використовуючи статистичну інформацію страхової компанії за результатами її роботи за рік, представлену в табл. 12.5. Нагадаємо, що саме до ризикових видів відносяться практично всі види страхування, що застосовуються в туристичній діяльності.

Таблиця 12.5 Статистична інформація страхової компанії (всі суми в тис. гри.)

| Місяць року | ||||||||||||

| Кількість діючих договорів страхування | ||||||||||||

| Кількість страхових випадків (mj | ||||||||||||

| Середня страхова відповідальність по одному договору (S) | 1,4 | 1,2 | U | 1,4 | 1,2 | 1,9 | 1,3 | 2,66 | 2,5 | 1,8 | 2,2 | 2,5 |

| Страхові відшкодування (V) | 0,12 | 0,35 | 0,04 | 0,25 | - | 0,65 | - | - | 0,56 | 0,38 | 0,78 | 0,58 |

У розрахунках пропонується прийняти y= 0,95, / = 16%.

|

|

|

|

|

Дата добавления: 2015-06-27; Просмотров: 787; Нарушение авторских прав?; Мы поможем в написании вашей работы!