КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Структура програми страхування 1 страница

|

|

|

|

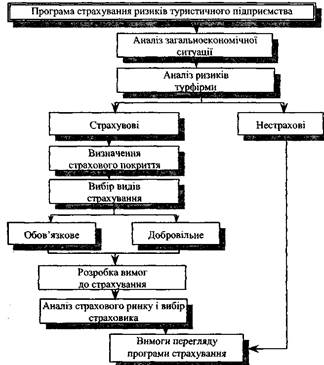

Основні пункти програми страхування ризиків турфірми представлені на рис. 4.9.

Загалом програма страхування повинна включати такі елементи:

1. Аналіз загальноекономічної ситуації, у якій доводиться функціонувати турфірмі. На цьому етапі може бути прийнято будь-яке рішення, аж до повного покриття фірми.

Рис. 4.9. Структура програми страхування ризиків турфірми

Аналіз ризиків турфірми з визначенням умов їх виникнення і кількісної оцінки: імовірності виникнення, можливих розмірів збитку.

Виділення з усієї сукупності ризиків, що підлягають страхуванню, через об'єктивні причини, уподобань фірми або її фінансових можливостей.

Визначення параметрів необхідного страхового покриття для кожного із страхових ризиків.

Визначення прийнятних видів страхування, що забезпечують необхідне страхове покриття.

Виділення видів страхування, обов'язкових або інших вимог.

Розробка вимог до страхового партнера.

Аналіз страхового ринку і вибір страховика, що задовольняє певним вимогам.

Умови перегляду програми страхування.

10. Для кожного зі страхових ризиків мають бути визначені

параметри необхідного страхового покриття, які включають:

вартість об'єктів страхування;

перелік небезпек, від яких здійснюється страхування;

перелік страхових випадків, при настанні яких необхідне страхове відшкодування;

види збитків, прийнятих до уваги при визначенні розмірів страхового відшкодування;

максимальна страхова відповідальність по кожному типу небезпек і по кожному виду збитків;

місце розташування об'єктів, що страхуються;

період дії страхового покриття.

Максимальна страхова відповідальність по кожному типу небезпек і виду збитків повинна відбивати погляди ри-зик-менеджера з приводу обсягу страхового відшкодування для окремих ризиків у разі настання найбільш несприятливої ситуації. Максимальний його розмір доцільно встановлювати на рівні максимально прийнятного розміру збитку, визначеного в процесі аналізу ризиків.

Вибір умов страхування має відбивати побажання турфір-ми з приводу основних умов договору страхування. Найчастіше це відбувається в процесі ознайомлення з послугами різних страхових компаній і вибору найбільш прийнятних.

У цілому до комплексу умов страхування входять такі компоненти:

♦ умови надання страхового покриття;

схема страхування;

умови, що обмежують відповідальність страховика;

розмір і умови сплати страхової премії;

обов'язки страховика;

обов'язки страхувальника;

терміни укладення договору страхування;

умови відмови страховика від сплати страхового відшкодування;

порядок виплати страхового відшкодування;

умови переходу прав страхувальника після сплати страхового відшкодування;

інші умови, за бажанням турфірми.

При розробці програми страхування турфірми необхідно визначити найважливіші для неї види страхування.

Класифікація ризиків не повною мірою відповідає класифікації видів страхування. Більшість традиційно сформованих видів, наприклад страхування майна юридичних осіб, містить захист від різних ризиків. І навпаки, той самий ризик може знайти своє вираження в різних видах страхування. Наприклад, кредитний ризик може бути застрахований як за договором страхування відповідальності за невиконання зобов'язань, так і за договором страхування фінансових ризиків.

Тому туристичне підприємство має можливість вибрати, у рамках яких видів страхування для нього бажано одержати страховий захист. Принципово можна виділити два типи договорів страхування: спеціальні, які надають захист тільки від одного виду ризику або покривають тільки один вид збитків, і комплексні, шр надають захист від усіх або більшості ризиків для обраного об'єкта страхування.

Укладення комплексних договорів має ряд привабливих для турфірми моментів:

зменшуються витрати часу на переговори по страхуванню;

досягається краще розуміння інтересів сторін;

швидше виплачується страхове відшкодування;

комплексна тарифна ставка завжди менша, ніж сума окремих страхових тарифних ставок за тією ж сукупністю ризиків.

Однак тут є одна обставина: комплексний ризик може виявитися таким великим, що покриття стане неможливим у рамках однієї страхової компанії. Але якщо його розбити на окремі ризики і відповідно застрахувати за різними договорами страхування, страхування стає можливим як для страхової компанії, так і для туристичного підприємства. Тим більше, що туристичне підприємство може оцінити свої можливості, і якщо комплексне страхування йому буде не під силу, тимчасово вилучити невеликі ризики зі страхового покриття.

Із загального переліку ризиків, що підлягають страхуванню, слід виділити такі, що підлягають обов'язковому страхуванню в рамках закону або в силу контрактних зобов'язань. Для обов'язкових видів страхування, які здійснюються в рамках закону, існують різні обмеження на умови укладення страхових договорів.

На сьогодні перелік обов'язкових видів страхування, які діють в Україні, досить широкий і постійно поповнюється. Обов'язкове страхування, наприклад, стосується пасажирів громадського транспорту, осіб, що керують автотранспортними засобами, відповідальності авіаперевізників. Обов'язковому страхуванню підлягає і ряд ризиків туристів і громадян, які тимчасово виїжджають за кордон.

Вже просто згадування цих видів обов'язкового страхування свідчить, як тісно вони торкаються туристичної діяльності. У багатьох країнах передбачено обов'язкове страхування різних видів цивільної відповідальності, що необхідно мати на увазі при здійсненні діяльності за кордоном. Бувають випадки, коли обов'язкове страхування не передбачено законом, але обумовлено взаємовідносинами з партнерами. Наприклад, у ряді випадків необхідне страхування орендованого приміщення або поставного майна.

Вибір страхового партнера є важливою частиною розробки стратегії страхування. На страховому ринку туристичне підприємство може мати справу з декількома типами партнерів: страховими компаніями, страховими брокерами, консалтинговими фірмами, агентами і консультантами.

Вибір страхового партнера є таким суттєвим, що потребує особливого обговорення. Про це йтиметься в главі 13.У разі самостійного пошуку прийнятної страхової компанії туристичне підприємство має проаналізувати можливості і надійність свого страхового партнера: його фінансову стійкість, платоспроможність, здатність прийняти на себе необхідні ризики.

Підставою для перегляду програми по керуванню ризиками і, як частини її, програми страхування є нагромаджений досвід та інформація по збитках, що відбулися, протягом звітного періоду. У процесі аналізу програми страхування здійснюється переоцінка поточних страхових договорів, сігівставлення рівня страхових премій із загальною сумою пред'явлених претензій і виплат страхового відшкодування. Звіт про результати аналізу програми страхування повинен містити такі розділи:

Розрахунок витрат на сплату страхових премій і комісійної винагороди брокеру або консультанту.

Дані про збитки, що відбулися.

Відомості про виплати страхового відшкодування із зазначенням виду збитку і частки відшкодування в загальному обсязі збитків.

Аналіз програми страхування дає привід говорити про ефективність її використання для керування ризиками турфірми. За результатами аналізу ризик-менеджер повинен зробити висновок про перегляд загальної стратегії ризик-менеджменту фірми і, як її складової, програми страхування. Має бути здійснений також загальний аналіз виконання програми керування ризиками.

Висновки. Ризики в туристичному бізнесі різноманітні і широкомасштабні. Загалом їх можна поділити на ризики туристичного підприємства і ризики туристів.

Ризики туристичного підприємства можна розглядати як окремий випадок ризиків підприємства сфери послуг. Особливу роль у діяльності туристичного підприємства відіграють ризики втрати майна, настання відповідальності фірми по зобов'язаннях, порушення зобов'язань з боку партнерів, фінансові ризики.

Ризики туристів поділяються на ризики внутрішнього, міжнародного і закордонного туризму. В усіх видах туризму на першому місці стоять ризики травм, нещасних випадків і непередбачених захворювань.

Керування ризиками в туристичній діяльності можна здійснити тільки шляхом грамотної діяльності з реалізації програми ризик-менеджменту, що складається з низки послідовних етапів. Методи керування ризиком поділяються на контроль за ризиками і фінансування ризиків.

Страхування і самострахування складають методи фінансування ризиків. Усі методи на певних етапах діяльності підприємства можуть і повинні відіграти свою роль. Однак без вкладення коштів у фінансування ризику не може обійтися нині жодне підприємство. Саме страхування є дієвим сучасним інструментом, здатним в будь-яких ситуаціях відшкодувати збитки, які несе як туристична фірма, так і туристи.

Для ефективності ризик-менеджменту на туристичному підприємстві рекомендується розробляти і відслідковувати програму керування ризиками в цілому і, як її складову частину, програму страхування.

Страхування відповідальності суб'єктів туристичної діяльності

Протягом не менше десяти років точаться дискусії з приводу страхування відповідальності в сфері туризму [8]. При цьому часто відповідальність туристичного підприємства помилково розглядають як професійну, в той час як поняття «професійна відповідальність» може відноситися тільки до фізичних осіб - носіїв конкретної професії. Туристичне ж підприємство, будучи юридичною особою, не може бути носієм професії, тому що носії різних професій у ньому працюють (бухгалтери, гіди, перекладачі, водії і т.д.).

У практиці страхування відповідальності її основу складає цивільна відповідальність, заснована на виникненні, здійсненні і захисті цивільних прав і необхідності відшкодування збитків як одного із способів їхнього захисту.

У туристичній діяльності цивільні права виникають на момент укладення договору щодо надання туристичних послуг й існують протягом усього періоду дії цього договору. Виникнення цивільних прав породжує відповідальність за їх порушення. Підставою відповідальності за порушення зобов'язань у туристичній діяльності є невиконання зобов'язань або неналежне їх виконання. Більше того, туристична організація, яка порушила свої зобов'язання, відповідає перед туристом незалежно від своєї провини. Це ж правило діє й у відношенні туриста, як сторони договору.

Нова редакція Закону України «Про туризм» [3] внесла ясність у поняття мінімальної відповідальності суб'єктів туристичної діяльності. Так, мінімальний розмір фінансового забезпечення туроператора має складати суму, еквівалентну не менше 20 тис. євро. Розмір фінансового забезпечення туроператора, який надає послуги винятково зовнішнього і в'їзного туризму, повинен складати суму, еквівалентну не менше 10 тис. євро. Мінімальний розмір фінансового забезпечення турагента має складати суму, еквівалентну не менше 2 тис. євро. Ці суми повинні враховуватися при страхуванні відповідальності суб'єктів туристичного ринку. Однак це не означає, що відповідальність не може бути застрахована на більшу суму.

Страхування цивільної відповідальності застосовується у всьому спектрі надання туристичних послуг. При цьому може розглядатися збиток, нанесений туристичним підприємством туристу, туристом - туристичному підприємству, перевізником -пасажиру, і навпаки, готелем - своєму клієнту, і навпаки. Цивільний кодекс України визначає види відповідальності в туристичній діяльності й у такий спосіб дозволяє страхувати як відповідальність туристичних організацій перед туристом, так і відповідальність туристів перед туристичними підприємствами.

Основними споживачами страхування відповідальності в туристичному бізнесі є транспортні підприємства, готелі, підприємства харчування, організатори масових заходів, автомобільні парки та інші учасники інфраструктури туристичного бізнесу.

До цього часу страхування відповідальності стосовно туристичного бізнесу в Україні обмежувалося страхуванням цивільної відповідальності власників автотранспортних засобів як іноземних громадян на території України, так і громадян України на території інших держав.

Останнім часом у зв'язку із збільшенням потоків туристів за кордоном і пропорційно цьому - зростаючою кількістю скарг туристів на невиконання контрактів і договірних зобов'язань з боку турагентств, турфірм і туроператорів особливої популярності набувають інші види страхування відповідальності. Вони включають страхування відповідальності туристичних підприємств на користь туристів та інших осіб, яким може бути заподіяна шкода в результаті непередбачених несприятливих випадків під час турпоїздки чи непрофесіоналізму страхувальника (туристичного підприємства).

Факт. Найбільшого поширення набуло страхування загаль-ноцивільної відповідальності фізичних осіб при поїздках за кордон. Деякі держави, зокрема Австрія, запровадили норму страхування відповідальності для туристів із країн СНД. Це пов'язано з тим, що протягом останніх років кількість подій по нанесенню шкоди здоров'ю і майну третіх осіб громадянами країн СНД різко зросло, а компенсація цієї шкоди не здійснювалася.

У цілому страхування здійснюється за типовими правилами страхування цивільної відповідальності за невиконання чи неналежне виконання зобов'язань.

Об'єктом страхування відповідальності туристичного підприємства за невиконання зобов'язань є майнові інтереси туристичного підприємства (застрахованої особи), пов'язані з його обов'язком у порядку, встановленому законодавством України, відшкодування збитків туристам (та іншим особам) у зв'язку з невиконанням чи неналежним виконанням своїх зобов'язань, у тому числі договірних.

Страховими подіями можуть бути випадкові пожежі в готелях, вибухи, аварії, руйнування і т.д., що нанесли збиток майну, життю і здоров'ю туристів. Туристи можуть залишитися в країні перебування не з власної волі, а примусу, будучи при-

тягнутими до відповідальності за порушення місцевих порядків. При проведенні шоп-турів можливі конфлікти з місцевою владою і рекетирами в місцях торгівлі. Як би там не було, якщо вони поїхали по туристичній путівці, повернення їх на Батьківщину належить до сфери відповідальності туристичного підприємства, і воно зобов'язане врегулювати всі непередбачені випадки, що сталися з їхніми підопічними.

Страхування специфічних туристичних ризиків

У практиці туристичної діяльності зустрічаються ситуації, пов'язані зі специфічною відповідальністю туристичного підприємства за невиконання зобов'язань перед клієнтами. Якщо вважати істиною, що турфірма завжди несе відповідальність за неможливість надати своєму клієнту послуги в повному обсязі незалежно від причин, то відповідальність туристичної організації виникає набагато частіше, ніж це загальновизнано.

По-перше, у разі відмови від поїздки. Трапляються ситуації, коли через непередбачені чи надзвичайні обставини, що сталися з туристом або членами його родини, виникає необхідність відмовитися від заброньованих місць у готелі, повернути квитки чи навіть весь туристичний пакет [51].

Туристичне підприємство не завжди може повернути своєму клієнту всю вартість туру, тому що несе фінансову відповідальність перед своїми партнерами. Тому при відмові від оплаченої раніше поїздки штрафні санкції за договором, укладеним між туристичним підприємством і самим туристом, висуваються винятково до останнього. їх розмір може досягати 100% суми, зазначеної в договорі. Очевидно, що подібні ситуації не йдуть на користь популярності туристичних послуг.

У цьому зв'язку деякі українські страхові компанії пропонують своїм клієнтам страхування, при якому страховими подіями є випадки відмови від поїздки застрахованої особи при настанні таких страхових подій (підтверджених документами):

♦ хвороби, нещасного випадку або смерті застрахованої особи;

♦ хвороби, нещасного випадку або смерті близького родича (чоловіка, дружини, батька, матері, дочки, сина, брата, сестри) застрахованого;

♦ пожежі, пограбування квартири застрахованого, у зв'язку чим необхідна його присутність для розслідування справи;

♦ необхідності явки в суд для участі в засіданні, якщо застрахований виступає в ролі обвинувачуваного, потерпілого або цивільного відповідача.

Страхова сума і тарифи залежать від вартості пакета туристичних пропозицій і вартості проїзного документа.

По-друге, у разі так званої «поганої погоди» під час турпої-здки [5]. При страхуванні на випадок поганої погоди, що стало дуже популярним останнім часом не тільки в туристичному бізнесі, а й у бізнесі розваг, страхова компанія бере на себе зобов'язання по відшкодуванню витрат, наприклад, якщо:

♦ під час перебування туристів в аеропорту їм, не був забезпечений виліт (або приліт) у зв'язку з поганою погодою;

♦ протягом обумовленого в договорі часу не забезпечено проведення передбачених програмою туру розваг і специфічних туристичних послуг: катання на водних лижах, прогулянок на катерах і т.ін. через шторм на морі;

♦ не забезпечений перехід через гірський перевал або катання на гірських лижах через лавинонебезпечний сход снігу.

Такі події в якості страхових мають бути обумовлені в договорі страхування в залежності від виду туру.

По-третє, на забезпечення туристом обмежень на лов риби і турполювання. У договорах на лов риби і турполювання заздалегідь обумовлюється: не більше якої кількості кілограмів риби може спіймати турист протягом дня і не більше якої кількості диких тварин може відстріляти під час полювання.

По-четверте, у разі порушення зобов'язань з боку контрагентів туристичного підприємства. Туристи, повернувшись з поїздки, часто скаржаться на сервіс, що не відповідає обумовленому в турпакеті: не зустріли в аеропорту, надали не той

тягнутими до відповідальності за порушення місцевих порядків. При проведенні шоп-турів можливі конфлікти з місцевою владою і рекетирами в місцях торгівлі. Як би там не було, якщо вони поїхали по туристичній путівці, повернення їх на Батьківщину належить до сфери відповідальності туристичного підприємства, і воно зобов'язане врегулювати всі непередбачені випадки, що сталися з їхніми підопічними.

Страхування специфічних туристичних ризиків

У практиці туристичної діяльності зустрічаються ситуації, пов'язані зі специфічною відповідальністю туристичного підприємства за невиконання зобов'язань перед клієнтами. Якщо вважати істиною, що турфірма завжди несе відповідальність за неможливість надати своєму клієнту послуги в повному обсязі незалежно від причин, то відповідальність туристичної організації виникає набагато частіше, ніж це загальновизнано.

По-перше, у разі відмови від поїздки. Трапляються ситуації, коли через непередбачені чи надзвичайні обставини, що сталися з туристом або членами його родини, виникає необхідність відмовитися від заброньованих місць у готелі, повернути квитки чи навіть весь туристичний пакет [51].

Туристичне підприємство не завжди може повернути своєму клієнту всю вартість туру, тому що несе фінансову відповідальність перед своїми партнерами. Тому при відмові від оплаченої раніше поїздки штрафні санкції за договором, укладеним між туристичним підприємством і самим туристом, висуваються винятково до останнього. їх розмір може досягати 100% суми, зазначеної в договорі. Очевидно, що подібні ситуації не йдуть на користь популярності туристичних послуг.

У цьому зв'язку деякі українські страхові компанії пропонують своїм клієнтам страхування, при якому страховими подіями є випадки відмови від поїздки застрахованої особи при настанні таких страхових подій (підтверджених документами):

♦ хвороби, нещасного випадку або смерті застрахованої особи;

♦ хвороби, нещасного випадку або смерті близького родича (чоловіка, дружини, батька, матері, дочки, сина, брата, сестри) застрахованого;

♦ пожежі, пограбування квартири застрахованого, у зв'язку чим необхідна його присутність для розслідування справи;

♦ необхідності явки в суд для участі в засіданні, якщо застрахований виступає в ролі обвинувачуваного, потерпілого або цивільного відповідача.

Страхова сума і тарифи залежать від вартості пакета туристичних пропозицій і вартості проїзного документа.

По-друге, у разі так званої «поганої погоди» під час турпої-здки [5]. При страхуванні на випадок поганої погоди, що стало дуже популярним останнім часом не тільки в туристичному бізнесі, а й у бізнесі розваг, страхова компанія бере на себе зобов'язання по відшкодуванню витрат, наприклад, якщо:

♦ під час перебування туристів в аеропорту їм, не був забезпечений виліт (або приліт) у зв'язку з поганою погодою;

♦ протягом обумовленого в договорі часу не забезпечено проведення передбачених програмою туру розваг і специфічних туристичних послуг: катання на водних лижах, прогулянок на катерах і т.ін. через шторм на морі;

♦ не забезпечений перехід через гірський перевал або катання на гірських лижах через лавинонебезпечний сход снігу.

Такі події в якості страхових мають бути обумовлені в договорі страхування в залежності від виду туру.

По-третє, на забезпечення туристом обмежень на лов риби і турполювання. У договорах на лов риби і турполювання заздалегідь обумовлюється: не більше якої кількості кілограмів риби може спіймати турист протягом дня і не більше якої кількості диких тварин може відстріляти під час полювання.

По-четверте, у разі порушення зобов'язань з боку контрагентів туристичного підприємства. Туристи, повернувшись з поїздки, часто скаржаться на сервіс, що не відповідає обумовленому в турпакеті: не зустріли в аеропорту, надали не той

номер у готелі, місце проживання було далеко від моря, харчування не відповідало гарантованому, не всі екскурсії були проведені і т.ін. Після повернення туриста додому туристичне підприємство не може відновити обіцяні послуги, але воно може оплатити моральну компенсацію, застрахувавши свою відповідальність перед туристом за виконання зобов'язань за договором з ним.

Висновки. Сьогодні в усьому світі велика увага приділяється відповідальності фізичних і юридичних осіб за збиток, який вони можуть нанести життя, здоров'ю і майну третіх осіб. Це одне із положень всесвітньої Декларації прав людини. Поняття відповідальності, умови її настання і необхідність покриття заподіяного збитку передбачено цивільним законодавством всіх цивілізованих країн.

Оскільки грошове відшкодування збитку може бути занадто непосильним для окремої особи, відповідальність стали страхувати. Законодавство багатьох країн світу, у тому числі й України, передбачає перелік обов'язкових виглядів страхування відповідальності, причому на першому місці є страхування за-гальноцивільної відповідальності, як основа регламентації всіх видів відповідальності.

У туристичній діяльності відповідальність суб'єктів туристичної діяльності за життя, здоров'я, майно туристів, а також виконання зобов'язань за договором встановлюється Законом «Про туризм» і низкою інших правових актів. Страхування відповідальності суб'єктів туристичної діяльності за збиток, нанесений життя або здоров'ю туриста, його майну, є в Україні обов'язковим.

Нині страхові компанії України пропонують широкий спектр послуг щодо різних видів страхування відповідальності.

Зміст страхування зовнішньоекономічних зв'язків у туризмі

Зовнішньоекономічні зв'язки - це комплексна система різноманітних форм міжнародного співробітництва держав та їхніх суб'єктів у всіх галузях економіки. До суб'єктів держави відносяться носії прав і обов'язків, покладених на них державою. Це регіони, господарюючі об'єкти й індивідуальні підприємці. Природно, що до таких відносяться і туристичні підприємства.

Ринкова економіка створила широкі можливості для розвитку зовнішньоекономічних зв'язків у туризмі. У зв'язку з цим першорядного значення набувають питання організації зовнішньоекономічної діяльності, її регулювання і валютно-фінансового забезпечення. Усе це разом взяте неможливе без певних гарантій безпеки і схоронності вкладених коштів. В якості останнього широко застосовується страхування.

Страхування зовнішньоекономічних зв'язків у туризмі - це міжнародні економічні відносини по захисту майнових інтересів суб'єктів туристичної діяльності при настанні певних подій (страхових випадків).

Страхування зовнішньоекономічних зв'язків у туризмі означає страхування зовнішньоекономічних ризиків, що виникають при здійсненні туристичної діяльності, і являє собою комплекс видів страхування, що забезпечують захист інтересів вітчизняних і закордонних учасників тих або інших форм міжнародного співробітництва.

Як і страхування, воно включає особисте страхування, майнове страхування і страхування відповідальності в процесі здійснення міжнародного співробітництва. Можливі види страхування зовнішньоекономічних зв'язків стосовно туризму характеризує рис. 8.1.

Рис. 8.1. Види страхування зовнішньоекономічних зв'язків у туризмі

Найбільш популярними є:

♦ медичне і деякі інші види страхування від'їжджаючих за кордон (страхування за системою «Асістанс»);

♦ страхування відповідальності власників автотранспорту (страхування в системі «Зелена карта»);

♦ страхування відповідальності турфірми за договором;

♦ страхування від валютних ризиків;

♦ страхування відповідальності позичальника за непога-шення кредиту.

Страхування туристів в Україні є обов'язковим. Інші види страхування - добровільні. Однак сам характер угод про туристичні послуги, оренду того чи іншого майна і т.ін., як правило, враховує страхування як неодмінну передумову дії договору. Залежно від змісту деяких видів контрактів витрати по страхуванню може нести кожна зі сторін, вона ж обирає умови страхування і страхову компанію, орієнтуючись на власні інтереси та інтереси вітчизняних страхових компаній.

8.2. Поняття про систему «Асістанс»

Виникнення системи «Асістанс» пов'язують з післявоєнним міграційним бумом кінця 50-х — початку 60-х років XX ст., коли мільйони людей, відчувши можливість і смак подорожей, а також в інших справах, опинилися поза територією країни проживання. Це туристи, громадяни, що виїхали за гостьовою візою, у відрядження, для роботи за контрактом. Не говорячи вже про репатріантів і біженців. Таких людей - мільйони. Відповідно, зросла і кількість супроводжуючих їх ризиків.

Світове співтовариство зіштовхнулося з небаченими до цього проблемами: хто має лікувати цих людей у разі раптового захворювання, врегульовувати конфлікти чи непорозуміння з адміністрацією міст, поліцією? Що робити з дітьми, якщо вони приїхали з дорослими, котрі раптово занедужали чи померли? Що робити з тілом померлого? Що робити з автомобілем іноземця, якщо він з якоїсь причини не може ним керувати? Як допомогти туристу, якщо він втратив документи, відстав від

групи чи запізнився на потяг? Це далеко не повний перелік проблем. І найголовнішим є питання: хто всім цим повинен перейматися і хто має оплачувати витрати?

групи чи запізнився на потяг? Це далеко не повний перелік проблем. І найголовнішим є питання: хто всім цим повинен перейматися і хто має оплачувати витрати?

Слід зазначити, що в подібних випадках людей не стільки цікавить грошова допомога, скільки конкретна послуга. Іноземні громадяни найчастіше не знають мови, законів, звичаїв, організації сфери обслуговування, та й на багато чого просто не мають прав. Практика показує, що посольства країн при такій кількості потребуючих допомоги не в змозі оперативно вирішувати ці питання. Крім того, більшістю з цих питань, наприклад забезпеченням медичною допомогою, вони не можуть займатися через свій статус.

Якщо є проблема, то знаходиться і її рішення. Світове співтовариство вирішило її шляхом застосування давнього способу, який добре зарекомендував себе - солідарної взаємодопомоги, тобто страхування, але за особливою системою, що одержала назву «Асістанс».

«Асістанс» - вид страхування, в якому страхове відшкодування сплачується не в традиційно грошовій формі, а у вигляді конкретної послуги чи плати за фактично надану послугу. Якщо в класичному страхуванні мова йде про грошове відшкодування збитку, то в системі «Асістанс» - про надання послуги у формі негайної допомоги. Здійснюють це страхування страхові компанії особливого типу, що поєднують страхові і сервісні функції, або звичайні страхові компанії, які працюють за договором з компаніями-асістантами.

В якості останніх виступають спеціалізовані компанії по організації подібних послуг, що мають розгалужену мережу представництв в усьому світі. Найбільш відомі:

|

|

|

|

|

Дата добавления: 2015-06-27; Просмотров: 2902; Нарушение авторских прав?; Мы поможем в написании вашей работы!