КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Определение ставки дисконта

|

|

|

|

С математической точки зрения ставка дисконта – это процентная ставка, используемая для пересчета будущих (отстоящих во времени на разные сроки) потоков доходов в единую величину текущей (сегодняшней) стоимости, являющуюся базой для определения рыночной стоимости бизнеса.

В экономическом смысле ставка дисконта – это требуемая ставка дохода по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки.

Её можно определить ее как стоимость привлечения предприятием капитала из различных источников.

Факторы, учитываемые при расчете ставки дисконта:

– наличие у многих предприятий различных источников привлекаемого капитала, которые требуют разных уровней компенсации;

– необходимость учета для инвесторов стоимости денег во времени;

– фактор риска.

(риск – степень вероятности получения ожидаемых в будущем доходов).

Наиболее распространенные методики определения ставки дисконта:

– для денежного потока для собственного капитала:

– модель оценки капитальных активов;

– метод кумулятивного построения;

– для денежного потока для всего инвестированного капитала:

– модель средневзвешенной стоимости капитала.

Модель оценки капитальных активов (CAPM – capital assets pricing model) основана на анализе массивов информации фондового рынка (изменений доходности свободно обращающихся акций). Применение модели для вывода ставки дисконта для закрытых компаний требует внесения дополнительных корректировок.

В модели оценки капитальных активов ставка дисконта находится по формуле: R = Rf + b(Rm – Rf) + S1 + S2 + C

где R – требуемая инвестором ставка дохода (на собственный капитал);

Rf – безрисковая ставка дохода;

b – коэффициент бета (мера систематического риска, связанного с макроэкономическими и политическими процессами, происходящими в стране);

Rm – общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);

S1 – премия за риск для малых предприятий;

S2 – премия за риск, характерный для отдельной компании;

С – страновой риск.

В качестве безрисковой ставки дохода Rf на практике используется ставка дохода по долгосрочным государственным долговым обязательствам. Также в качестве безрисковой может быть принята ставка по вложениям с наименьшим уровнем риска (ставка по валютным депозитам в Сбербанке или других наиболее надежных банках).

Можно основываться на безрисковой ставке для западных компаний, но в этом случае обязательно прибавление странового риска с целью учета реальных условий инвестирования.

Показатель общей доходности рынка Rm представляет собой среднерыночный индекс доходности, рассчитываемый на основе долгосрочного анализа статистических данных. Общая доходность Rm может быть рассчитана по формуле:

Rm =  ,

,

где Р1 – рыночная цена акции на конец периода

Р0 – рыночная цена акции на начало периода

D – выплаченные за период дивиденды.

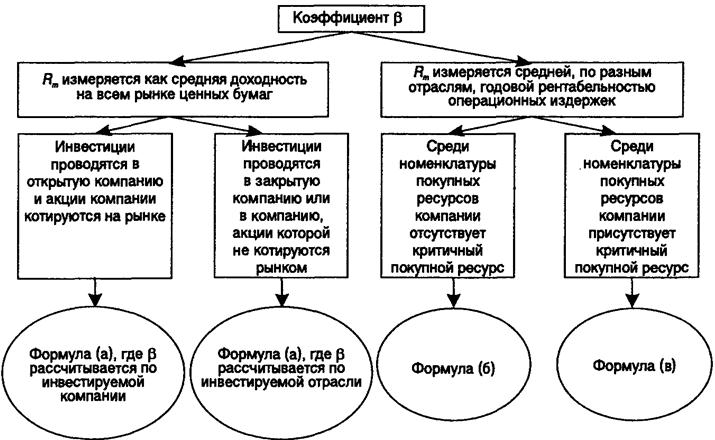

b рассчитывается исходя из амплитуды колебаний общей доходности акций конкретной компании по сравнению с общей доходностью фондового рынка в целом.

Инвестиции в компанию, курс акций и общая доходность которой отличаются высокой изменчивостью, являются более рискованными и наоборот. Коэффициент b для рынка в целом равен 1. Стало быть, если у какой-то компании b равен 1, это значит, что колебания ее общей доходности полностью коррелируют с колебаниями доходности рынка в целом, и ее систематический риск равен среднерыночному.

Общая доходность компании, у которой коэффициент бета равен 1,5, будет изменяться на 50% быстрее доходности рынка. Поэтому, например, если среднерыночная доходность акций снизится на 10%, общая доходность данной компании упадет на 15%. Схема выбора наилучшего способа расчета коэффициента b

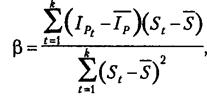

(а)

(а)

где t = 1, 2,..., k – номера месяцев (кварталов, лет), составляющих ретроспективный период;

yt – доходность инвестируемого объекта (ценных бумаг компании или отрасли в отдельных t-х месяцах (кварталах, годах) ретроспективного периода;

– средние доходности или средние рентабельности по отраслям в периоды t;

– средние доходности или средние рентабельности по отраслям в периоды t;

,

,  – соответственно средние величины показателей yt и

– соответственно средние величины показателей yt и  за ретроспективный период.

за ретроспективный период.

(б)

(б)

где  – индексы изменения цен на продукцию инвестируемой отрасли в отдельных месяцах (кварталах, годах) ретроспективного периода (t = 1,2,..., k)

– индексы изменения цен на продукцию инвестируемой отрасли в отдельных месяцах (кварталах, годах) ретроспективного периода (t = 1,2,..., k)

St – индекс инфляции за те же периоды;

и

и  – соответственно средние за месяц (квартал, год) индексы изменения цен на продукцию инвестируемой отрасли и инфляции (в течение всего ретроспективного периода).

– соответственно средние за месяц (квартал, год) индексы изменения цен на продукцию инвестируемой отрасли и инфляции (в течение всего ретроспективного периода).

(в)

(в)

где  – индекс изменения цен на критичный покупной ресурс в отдельных месяцах (кварталах, годах) ретроспективного периода (t = 1, 2,..., k);

– индекс изменения цен на критичный покупной ресурс в отдельных месяцах (кварталах, годах) ретроспективного периода (t = 1, 2,..., k);

– средний за месяц (квартал, год) индекс изменения цен на критичный покупной ресурс (в течение всего ретроспективного периода k).

– средний за месяц (квартал, год) индекс изменения цен на критичный покупной ресурс (в течение всего ретроспективного периода k).

В структуре ставки дисконта, построенной кумулятивным методом ставки дисконта кроме номинальной безрисковой ставки учитывается совокупная премия за разные риски.

Основные оцениваемые риски:

– «ключевой фигуры» в составе менеджеров – риски отсутствия таковой или ее непредсказуемости, недобросовестности, неподконтрольности и т.п.;

– недостаточной диверсифицированности рынков сбыта предприятия;

– недостаточной диверсифицированности источников приобретения покупных ресурсов;

– контрактов, заключаемых предприятием для реализации своих продуктов, включая риски недееспособности, неплатежеспособности и т.п. контрагентов по контрактам;

– узости набора источников финансирования;

– финансовой неустойчивости фирмы (недостаточное обеспечение оборота собственными оборотными средствами и т.п.)

Формула метода кумулятивного построения ставки дисконтирования:

E(Ri) = Rf + RPm + RPs + Rpu,

где E(Ri) – ожидаемая ставка дохода на ценную бумагу, Rf – ставка дохода на безрисковую ценную бумагу по состоянию на дату оценки, RPm – общая «рыночная» премия за риск для акций, RPs – премия за риск малых предприятий, Rpu – премия за прочие риски для конкретной компании.

Замечание. При оценке имущества в качестве слагаемых могут быть также приняты: E(Ri) – ожидаемая ставка дохода на собственный капитал, Rf – безрисковая ставка процента, RPm –премия за риск неликвидности, RPs –премия за неудачу в инвестиционном менеджменте.

Пример. Загородный коттедж оценен в 100 000 д.е. Известно, что на момент оценки ставка Сбербанка по валютным вкладам составляет 10% годовых. По мнению оценщика, типичный инвестор потребует как минимум 7% годовых в валюте за риск капиталовложений в недвижимость. Экспертный анализ свидетельствует, что типичные ставки за компенсацию инвестиционного менеджмента и низкую ликвидность составляют по 1,5%. Инвестор желает возвратить вложенный капитал в течение 20 лет, следовательно, ежегодный возврат по прямолинейному методу составит 5%. Определить ставку дисконтирования.

|

|

|

|

|

Дата добавления: 2014-12-24; Просмотров: 678; Нарушение авторских прав?; Мы поможем в написании вашей работы!